遺産相続の手続きは、おおまかに言うとこのような流れで行われます。

・法定相続人を調べる

・財産や債務を調べる

・誰が何を相続するか決める

・相続税の申告を行う

今回の記事では、遺産相続に関する手続きや給付の請求において、期限に注意を必要とする代表的なものを挙げ、その期限や内容について解説をいたします。

| 目次 |

|---|

|

1.相続手続きの流れ |

相続手続きの流れ

1. まずは法定相続人の調査ですが、これは現在の家族構成から推定するのではなく、被相続人(亡くなった人)の出生から死亡までの戸籍を集め、その結果で判断しなければなりません。

2. 続いて、被相続人にどのような財産や債務があるかの調査では、使用していない預金口座など見落としがないか、未払いの料金はないかなど、被相続人の契約関係書類や、郵便物のチェック等を入念に行う必要があります。

このとき、被相続人の死亡によって受け取れる給付も忘れずに請求しなければなりません。給付される金銭によっては、相続税の対象になるものもあります。

3. 財産の調査を終えたら、財産目録を作成し、その財産目録をもとに遺産分割協議などによって財産の割り振りを決めます。

4. そして誰が何の財産を相続するか決まったら、相続税を計算し、相続税の申告と納税を行います。

遺産相続手続きには期限がある

多くの方にとって初めてとなる遺産相続の手続きは、ご家族を亡くされた悲しみと混乱の中で、慌ただしく行われることになります。

ところが手続きには、期限が設けられているものが少なくありません。 中には、期限内に手続きを行わなかったことによって、遺族の方が不利益を受けるものもあります。

そのようなことにならないよう、期限に注意が必要な手続きは、相続によって財産を受け取る可能性のあるすべての人が把握しておく必要があります。

被相続人の死亡によって受けられる給付もある

遺産相続の手続きは、その手続の煩雑さや、遺族間の感情などから、多くの方が不安に感じていらっしゃると思います。

しかしながら、ご家族が亡くなったときに見落としてはならないのが、死亡によって受けられる社会保険やご家族が加入されている生命保険などの請求手続きです。

こうした手続きにも期限があるため、請求手続きを忘れてしまうと、後から後悔することになります。

中には、給付された金銭が相続税の対象になるものもあるため、こうした手続きも、遺産相続の手続きと並行して漏れなく行う必要があります。

相続のパターンと期限

遺産相続に関する手続きや、被相続人の死亡によって受け取れる給付の請求において、期限に注意を必要とする代表的なものはこちらです。

それぞれの手続きについて

・手続きの内容

・手続きを行っておくべきケース

・手続きの期限

の3つを中心に解説していきます。

(1)相続放棄

相続といえば、財産を受け取るというプラスのイメージが強いのですが、法律でいう相続とは、被相続人の財産だけでなく「債務」も承継することをいいます。

被相続人の債務とは、被相続人が生前に特定の人に対して負った法律上の義務のことで、たとえば、借金の返済義務や未払いの料金の支払い義務などがあります。

もし被相続人が亡くなったあと、特に何もしないで一定期間が経過すると、相続人はその相続を受けることを「単純承認」したことになり、これによって、被相続人の財産と債務を無制限に承継することとなります。

もし財産よりも債務の額の方が多ければ、相続した人の財産から弁済しなければなりません。

この状況を防止する方法の一つが、「相続放棄」です。

相続放棄とは、相続する権利をすべて放棄することをいいます。 財産を相続する権利を失う代わりに、債務も相続せずに済むため、自己の財産から被相続人の借金を支払う事態を避けることができます。

相続放棄が有効なケース

被相続人の債務の額が明らかに財産の額をオーバーしている場合、相続放棄を行うことはやむを得ないでしょう。

ただし、本当に債務超過の状態かわからないとき、相続放棄は得策ではありません。

なぜなら、相続放棄は1度行うと原則は撤回することができず、後になって実は財産の方が多かったことがわかれば損をしてしまうからです。

債務超過の状態かどうかはっきりしないときは、次項の限定承認や、提出期限を伸長する申立てを家庭裁判所に行う方法を検討しましょう。

相続放棄の期限

相続放棄は、相続の開始があったことを知ったときから3ヶ月以内に、家庭裁判所に「相続放棄の申述書」を提出して行います。

なお、相続放棄を行うと、代襲相続は行われず、次の相続順位の人に相続権が移ります。この連絡は裁判所からは行われませんので、相続放棄を行う人が、次の相続順位の親族や連絡役の親族に知らせるといった配慮が求められます。

(2)限定承認

「限定承認」とは、被相続人の財産の範囲内で債務を相続することです。 もし被相続人の財産よりも債務が多い場合、限定承認を行うことによって、遺産を超過した分の債務を弁済する必要はなくなります。

ただし、限定承認は相続放棄と違って、相続人1人の独断ではできません。 相続人全員で共同して行う必要があります。

限定承認が有効なケース

限定承認は、たとえば被相続人に複数の借入れ先があり、債務がいくらあるかわからない場合などに有効です。

相続放棄と違って財産を相続する権利を失わないため、もし結果的に債務よりも財産の方が多かった場合、相続放棄よりも得をします。

限定承認の期限

限定承認は、相続の開始があったことを知ったときから3ヶ月以内に、家庭裁判所に「限定承認の申述書」を、相続人全員で提出して行います。

なお、3ヶ月の期間内に財産の調査をしても相続放棄や限定承認をすべきかどうか決定できない事情があるときは、家庭裁判所に、期限を伸長する申立てを行うことができます。

(3)準確定申告

所得税の確定申告が必要な人が年の途中で亡くなった場合、その年の1月1日から亡くなった日までの所得について、相続人が代わりに確定申告をしなければなりません。

相続人が亡くなった人の代わりに行う所得税の確定申告のことを、準確定申告といいます。所得の申告については通常の確定申告書と同じ様式を使用しますが、準確定申告の場合、通常の様式に加えて準確定申告書用の付表の作成が必要となります。

この付表では、各相続人の住所や氏名、印鑑、個人番号、相続人ごとの法定相続分(あるいは包括遺贈による指定相続分)などの記載が求められます。

準確定申告が必要なケース

所得税の確定申告が必要な人として、代表的なものは事業所得や不動産所得などがある人ですが、それ以外の理由から、確定申告が必要となるケースもあります。

準確定申告が必要かどうかわからないときは、専門家に相談しましょう。 もし亡くなった人が前年に所得税の確定申告を行っている場合、前年の確定申告書の控えを確認すると必要性を判断しやすくなります。

なお準確定申告の結果、還付金が発生する場合がありますが、その還付金は被相続人の本来の財産として、相続税の対象になります。

還付金を代表者1人が受け取る場合は、他の相続人からの委任状が別途必要です。

準確定申告の期限

準確定申告は、相続の開始があったことを知った日の翌日から4ヶ月以内に、申告と納税を行います。

相続人が2人以上いる場合は、代表者1人が提出する(=全員で1通提出する)か、各相続人が別々に提出する(=1人1通提出する)ことになります。準確定申告書の提出先は、原則、被相続人の住所地を管轄する税務署になります。

(4)遺留分の請求

もし被相続人が、家族でない人に財産をすべて渡してしまうという遺言書を遺した場合、被相続人に扶養されていた家族は、将来の生活保障が失われてしまいます。

遺留分とは、被相続人の配偶者・子・両親に認められる、最低限の遺産を受け取れる権利のことです。(兄弟姉妹に遺留分はありません。)

親など直系尊属のみが法定相続人の場合、遺留分は被相続人の財産の3分の1で、それ以外の場合(配偶者か子のいずれかが法定相続人の場合)は、被相続人の財産の2分の1が遺留分となります。

たとえば、被相続人の財産が2,000万円で、法定相続人が配偶者と子2人の計3人とした場合、遺留分は財産全体の2分の1ですので、1,000万円です。この1,000万円を法定相続分に分けた額が、各人の遺留分になります。

<各人の遺留分>

・配偶者 500万円(1,000万円×1/2)

・子2人 各250万円(1,000万円×1/2×1/2)

<p遺言書の内容で遺留分を侵害された場合、各相続人は、遺留分を侵害した遺贈に対して「減殺(げんさい=減らすこと)請求」を行うことができます。>

遺留分の減殺請求が考えられるケース

たとえば被相続人の遺言書によって、愛人など相続人でない人物に多額の財産が渡った場合や、相続人のうち1人だけに多額の財産が渡った場合などに、財産を受け取っていない相続人から多額の財産を受け取った者に対して遺留分減殺請求を行うことが考えられます。

遺留分減殺請求を行うときに最も重要なのは、遺留分の計算に含まれる財産の特定です。 遺留分は、被相続人が亡くなったときに保有していた財産のほか、生前贈与された財産のうち一定のものも該当します。

たとえば亡くなる1年前に行われた生前贈与や、年数にかかわらず、その贈与が相続人の遺留分を侵害することを知って行われたものなどは、遺留分の計算に含まれると定められています。

ただし減殺には順序があって、贈与された財産は、遺言書により与えられた財産を減殺した後でなければ、減殺することはできません。

遺留分の性質上、争いになりやすい請求でもあるため、早めに専門家に相談しましょう。

遺留分の請求期限

遺留分減殺請求を行うことができる権利は、相続の開始があったことや減殺の対象となる遺贈や贈与があったことを知った日から1年間、あるいは相続開始のときから10年を経過すると、時効消滅します。

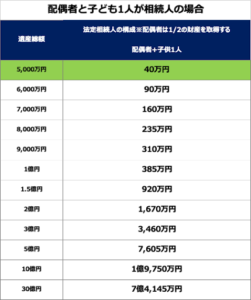

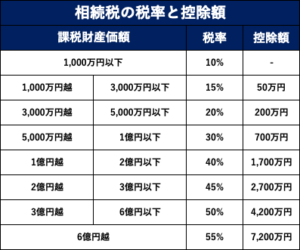

(5)相続税申告

相続税の申告とは、各相続人が相続や遺贈などによって取得した財産に基づき計算した相続税の額を、税務署に申告する手続きです。

相続税の申告は、被相続人の住所地を管轄する税務署に、相続税の申告書と必要書類を提出して行います。

相続税の申告を行うケース

相続税の申告は、すべての相続において必要になるわけではありません。 相続税の申告が必要になるのは、相続や遺言によって取得した財産や、相続時精算課税制度などの適用を受けて贈与された財産などの合計額が、相続税の「基礎控除額」を超える場合です。

基礎控除額は、3,000万円+法定相続人の数×600万円で計算されます。<br? もし、ご自身が法定相続人の場合、財産の合計額が少なくとも3,600万円以下であれば相続税の申告なしで相続できることになります。

ただし「小規模宅地等の特例」や「配偶者の税額軽減」など一定の特例を適用した場合、たとえ相続税額が0円であっても、相続税の申告が必要になります。

相続税の申告期限

相続税の申告は、被相続人が死亡したことを知った日の翌日から10か月以内に行います。 もし申告期限内に遺産分割協議がまとまらなかったとしても、未分割の財産を法定相続分で分けたと仮定して、相続税の申告を行わなければなりません。

この場合、後に遺産分割が完了すれば、あらためて正式な申告書を提出することとなります。ただし、相続発生から年数が経過することによって適用できなくなる相続税の特例があるため、安易に未分割のまま申告すると、税金の計算で不利になる可能性があります。 期限内に遺産分割ができるよう、生前対策をしっかり行うことが大切です。

相続税の納税についても、相続税の申告期限内に行います。 ただし、期限内に納めることが難しい一定のケースにおいて、延納の制度などが利用できる場合があります。

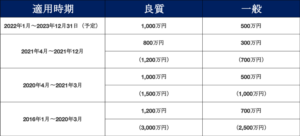

(6)埋葬料・葬祭費の請求

ご家族が亡くなられた後は、遺産相続の手続きのほか、社会保険の手続きも必要になります。

そのうち、忘れずに請求しておきたいのが、公的医療保険から遺族に給付される埋葬料(埋葬費)・葬祭費です。

公的医療保険には

・健康保険(例:会社員の方など)

・国民健康保険(例:自営業の方や主婦の方など)

・後期高齢者医療制度(例:75歳以上の方など)

があり、健康保険から支給されるのは「埋葬料」と「埋葬費」、国民健康保険や後期高齢者医療制度から支給されるのは「葬祭費」となります。

被相続人の葬儀や埋葬を行った人から、これらの公的医療保険に請求を行うことで、いずれかの給付を受けることができます。

なお、埋葬料(埋葬費)や葬祭費は、相続税の対象にはなりません。

埋葬料(埋葬費)を受け取れるケース

「埋葬料」は、亡くなった方に生計を維持され、埋葬を行う人に支給されます。 これに対して「埋葬費」は、「埋葬料」を受け取れる人がいない場合に、埋葬を実際に行った人に支給される金銭です。

金額は、多くの企業が加入する全国健康保険協会(協会けんぽ)の場合は下記です。

・埋葬料…5万円

・埋葬費…埋葬に要した実費(上限5万円)

また、被相続人が亡くなったときに健康保険から脱退していたとしても、次のケースに該当する場合は、埋葬料、埋葬費の支給を受けることができます。

・資格喪失後、3ヶ月以内に亡くなった場合

・資格喪失後、傷病手当金など一定の給付金を受けている間に亡くなった場合

・上記の給付金を受けなくなってから3ヶ月以内に亡くなった場合

参考:協会けんぽWebサイト

https://www.kyoukaikenpo.or.jp/g3/cat315/sb3100/r149

葬祭費を受け取れるケース

葬祭費は、葬儀の費用を支払った人に支給されます。

支給額は自治体によって異なりますが、2万円から7万円ほどです。詳細は、それぞれの自治体のHPで確認しましょう。

なお、国民健康保険や後期高齢者医療制度の加入者であっても、健康保険から埋葬料などが給付される場合、葬祭費の支給は受けられません。

埋葬料・葬祭費の請求期限

埋葬料(埋葬費)は埋葬の翌日、葬祭費は葬祭の翌日から、それぞれ2年を経過すると時効となり請求できなくなります。

生命保険の請求

ご家族が亡くなられた場合、亡くなった人を被保険者とする死亡保険金の請求を、生命保険会社に忘れずに行いましょう。

生命保険の請求ができるケース

死亡保険金の請求ができるのは、生命保険の「被保険者」が被相続人になっている保険です。まずは被相続人や配偶者などの保険証券から、被保険者が被相続人になっている生命保険がないかチェックします。

該当する生命保険があれば、保険会社に連絡し、給付に必要な書類を送ってもらいます。 保険会社から支払われる死亡保険金は、保険料の負担者によって、課税関係が変わり、被相続人が保険料を負担している死亡保険金については、相続税の対象(みなし相続財産)になります。

なお死亡保険金は、相続放棄をした人でも受け取ることができますが、相続放棄をすることにより死亡保険金の非課税制度の適用対象外になるため、相続放棄の判断には注意が必要です。

(7)生命保険の請求期限

生命保険など保険金の給付を請求する権利は、3年間で時効消滅します。

比較的ゆとりがある手続きに感じられるかも知れませんが、多くの保険では、受け取れる保険金は数百万から数千万円と高額であるため、万が一権利を失ってしまうと大変です。

また高額な生命保険金がみなし相続財産として後から出てきた場合、相続税の申告をやり直さなければならない可能性も出てきます。

生命保険の請求は、財産の調査を行う過程で早期に実施しておきましょう。

(8)相続税の還付請求

相続税の計算に誤りがあり、相続税を多く払い過ぎていた場合、相続税の還付請求を行うことができます。

還付請求のことを、税務では「更正の請求」といい、「更正の請求書」を必要書類とともに税務署に提出して行います。

相続税の還付請求ができるケース

相続税の還付請求ができるのは、相続税を本来の納付税額より多く申告してしまったケースです。たとえば、

・相続税の対象にならない財産を計上していた

・財産の評価方法を誤り、財産を高く計算していた

・債務控除や税額控除などの減額ができていなかった

などのケースが考えられます。

なお、相続税の特例を使用し損ねた場合、更正の請求で還付が受けられるケースとそうでないケースがあります。また、財産の評価については相続税の中でも最も高度な知識と経験を必要とするものです。確実な相続税の手続きを行うためには、ぜひ相続の専門家の力を借りていただきたいです。

相続税の還付請求の期限

更正の請求期限は、原則、法定申告期限から5年以内となります。

したがって相続税の場合は、相続が発生したときから5年10ヶ月後ということになります。 ただし後発的な理由によって、更正の請求が必要となった場合は、その事実が生じた日の翌日から2ヶ月または4ヶ月以内の請求が必要です。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

相続税の申告が必要なのはどんな人?

遺産相続の期限はいつまで?相続手続きの流れについて解説 相続税はいくらからかかるのか?節税対策の必要性と金額の計算方法

特別縁故者とは?相続をするには?申立の方法を解説

みなし相続財産とは?具体例と相続のポイント

相続手続きに必要な戸籍の種類

遺言書と法定相続分はどちらが優先される?

相続の方法を検討する「熟慮期間」の計算と伸長方法

養子縁組(普通養子・特別養子の2種類)の相続における注意点

相続税額の2割加算とは?孫に注意【具体例と計算方法】

遺贈の放棄は可能?包括遺贈と特定遺贈について

代襲相続人とは?代襲相続と再代襲相続のケース別具体例

みなし贈与とは?贈与税が発生するケース

相続人になれないことがある?~相続欠格・相続廃除について

相続人の範囲と法定相続分について

基礎控除や配偶者控除、法定相続分を考慮した相続税の計算方法

限定承認とは?手続き内容と、メリット・デメリット

相続手続きは「相続関係説明図」から始まる

相続を「したことにされる」!?~法定単純承認とは

複数の相続資格があるとき、相続分はどうなる?

家族信託と信託銀行について

もめないために事前にできる相続・節税の対策は?

相続人に未成年者がいる方は必見。「未成年者控除」のポイント

配偶者控除の基本

「家族信託」の基本と家族信託が使われる具体的なケース

相続税額早見表【保存版】課税額・家族構成別

法定相続人とは?法定相続人の範囲・順位・相続分を解説

要点をチェック!遺産相続の基本~「相続分」について

我が家はいくら?早見表ですぐわかる 相続税額早見表【保存版】

節税対策として効果的?養子縁組について

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください