従業員持株会を設立して、自社株の株価を抑える

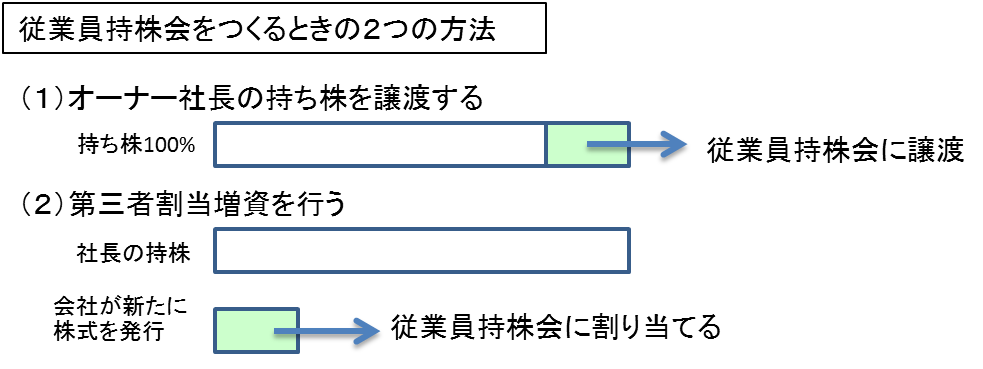

100%に近い自社株を保有しているオーナー社長の場合、「従業員持株会」をつくって株式を譲渡すると、事業承継時の節税対策になります。

オーナー会社のように株式を公開していない会社の株式は、上場会社の株式のように市場性がありません。 つまり、流動性がありませんので、譲渡して換金する方法をとることができません。

相続税評価額で売却することは不可能に近いことです。また、経営権の問題から考えても、無制限に他人へ譲渡することはできません。 そこで、経営権に影響しない程度の株数を従業員持株会に譲渡したり、贈与することで、株式を社外に流出させずにオーナーの相続財産を減らすことができます。

自社株のうち経営上必要欠くべからざる株数はオーナー一族が所有し、経営権に影響がなく相続税の課税上オーナーが所有しているとかえって負担が重い部分を、従業員持株会に渡してしまおうというわけです。

従業員持ち株会のメリット・デメリット

メリットとしては、従業員の参加意識を高めることができ、また財産形成等の福利厚生対策ともなります。 デメリットとしては、換金が難しく、株主関係が悪化した場合、会社経営が混乱する恐れもあります。

自社株が流出しないようにする

オーナー社長の持ち株を従業員持株会に譲渡するときは、同族以外に対する譲渡ということになるので、売買価額は配当還元方式による価額とすることができます。配当還元方式では、1割以下の配当をしている会社の株式は額面で評価されます。

第三者割当増資も評価を下げることができます

従業員持株買いへの譲渡のほかに、「第三者割当増資」という方法もあります。 これは、従業員持株買いや取引先、金融機関などに対して、新たに株式を発行するものです。

オーナー社長の株式を移転させる目的ではないため、社長の持ち株数自体はかわりません。 しかし社長の持株割合は低くなります。 また、株式数が増えても純資産はかわりません。

1株あたり純資産が減少することになり、株価対策にもなります。 第三者割当増資のときの割当価格も、従業員ち株会に対しては配当還元価額でおこなうことができます。 取引先などには時価発行が原則ですが、時価と発行価額の差が10%以内であれば、時価よりも低い価額で発行することができます。

もちろん、持ち株を譲渡した場合でも第三者割当増資を行った場合でも、オーナー社長が会社の支配権を維持できる範囲にとどめておくことが大切です。なお、取引先に割り当てる場合は、取引の安定化や安定株主づくりにもなります。

注意事項

退職する従業員がいる場合、いくらで自社株を買い取るかが問題になることがあります。 従業員持株会の規約の中で、買い取り価格を明記することで、買い取り時のトラブルを避けることができるでしょう。

退職した従業員から自社株を買う場合、会社自身が自社株を買う事ができます。 自己株式にした後で、その自己株式を従業員持株会に所属しているほかの従業員に売却します。

税務上の時価は、税務当局の通達では従業員ならば配当還元価額でよいとされています。 そのほか、課税上の問題が発生することがありますので、専門家に相談することをお勧めします。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】