小規模宅地等の特例の見直し(貸付事業用宅地)-相続・事業承継トピックス(アングルVol.59)

監修

中川 義敬

日本クレアス税理士法人 執行役員 税理士 相続診断士

平成30年度税制改正で「小規模宅地の特例」が見直されます。

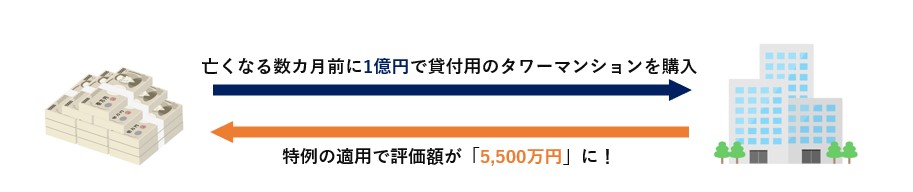

相続対策でタワーマンション等の投資用不動産を購入して、一時的に現金を不動産に換え、小規模宅地の特例を適用して相続税負担を軽減する事案などが問題視されているようです。どのような見直しとなったのでしょうか。

小規模宅地等の特例とは

被相続人(亡くなった人)が残した土地のうち、一定の「宅地」については、相続税評価額を80%減額または50%減額できる、という特例です。減額できる限度面積とその割合は次のとおりです。

| 要件 | 限度面積 | 減額される割合 | ||

|---|---|---|---|---|

| (1) | 特定居住用宅地 | マイホームの敷地 | 330㎡ | 80%減額 |

| (2) | 特定事業用宅地 | 事業用の建物の敷地 | 400㎡ | 80%減額 |

| (3) | 特定小津族会社事業用宅地 | 同族会社への賃貸敷地 | 400㎡ | 80%減額 |

| (4) | 貸付事業用宅地 | 賃貸アパート・マンションの敷地 | 200㎡ | 50%減額 |

※いくつかの種類の土地を持っていた場合は、原則としてどれかを選択しての適用となります。

問題となった具体的なケースについて

<例>時価1億円のタワーマンションを購入 (建物評価額5,000万円、土地評価額5,000万円)

①建物評価額:5,000万円×(1-0.3)=3,500万円 ※借家権割合を30%(0.3)とする

貸付用マンションなどの建物の評価は、賃借人の権利部分を考慮して計算します。

②土地評価額:5,000万円×(1-0.6×0.3)=4,100万円 ※借地権割合を60%(0.6)とする

貸付用マンションなどの土地の評価は、借地権割合と借家権割合を乗じた率を控除して計算します。

③小規模宅地の特例(貸付事業用)を適用:4,100万円→2,050万円(50%減額)の評価になる

時価1億円のタワーマンションが、①建物3,500万円 + ②土地2,050万円 = 5,550万円 となる。

(相続直前に現金を不動産に換えることで、4,450万円もの評価額が圧縮されました)

見直しの概要

上記の(4)貸付事業用宅地に関して、相続開始前3年以内に貸付けを始めた宅地は、小規模宅地の特例の対象から除外されることになりました。ただし、事業的規模で貸付けを行っている場合を除きます。

貸付用のマンションを購入した場合、上記の①と②(建物・土地の評価額の圧縮)は可能です。しかし、購入時点から3年が経過していなければ、③(小規模宅地の特例による減額)はできなくなりました。

今後はより早い段階から相続対策について検討すべきでしょう。不動産組換えによる節税に関しても私達にお声掛けください。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

監修

中川 義敬

日本クレアス税理士法人 執行役員

税理士

相続診断士

2007年 税理士登録、2009年に日本クレアス税理士法人入社。

2007年から現在に至るまで、東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。

事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。

医院の新規開業支援、会計税務、医業承継・相続対策など、個人医院から大病院までをサポートしてきた医療分野での高い経験を評価され、2019年7月大阪本部 本部長に就任。現在に至る。