親名義の家の相続税はいくら?実家にかかる税金の計算方法と最適な節税対策

両親が亡くなり、親名義の家を相続することになったけれど、税金はどれくらい必要なの?とお困りではありませんか。

相続税はどのように計算すればいいのか、安くする方法はないのかなど、気になる点がいくつも出てくるでしょう。

この記事では、実家を相続する際にかかる税金について詳しく解説します。

相続税の計算方法、実家を引き継ぐ際の注意点も紹介するので、相続前に確認しておきましょう。

目次

1. 親名義の家を相続する際の相続税計算方法と基本知識

実家を相続することになったけれど、そもそも税金はかかるの?と気になっている方も多いでしょう。

税金がかかる場合はどれくらいなのか、どのように計算すればいいかなど、疑問点がいくつも出てくるかと思います。

本記事では、実家を相続する際の相続税について解説します。

1-1. そもそも相続税は親名義の家にもかかる?

相続税は配偶者や両親、祖父母などが亡くなった際に引き継ぐ財産にかかる税金なので、実家を相続する際にも発生します。

引き継ぐ財産は現金や預貯金だけではありません。

不動産や貴金属なども課税対象なので、実家も相続税の対象となります。

1-2. 親名義の家の相続税評価額を算出する方法

実家を引き継ぐ際は、相続税評価額を算出する必要があります。

相続税評価額とは、税金の計算に使う数字です。

把握していなければ正確な相続税額がわからないので、引き継ぐことが決まったら早めに計算しておきましょう。

不動産を引き継ぐときは、実家の建物だけでなく、建物がある土地の評価額も計算しなければなりません。

それぞれを計算する方法は以下の通りです。

<不動産の相続税評価額を算出する方法>

- 土地の計算:路線価方式・倍率方式

- 建物の計算:実勢価格・固定資産税評価額

まずは土地の計算方法から解説していきます。

実家のある土地に路線価が決められている場合は、路線価方式で評価額を計算しましょう。

路線価方式の計算

「正面路線価×補正率×面積=評価額」

路線価は国交庁のホームページから確認できるので、事前にチェックしておきましょう。

補正率は実家のある土地の形状や特徴に応じて異なるため、こちらも確認しておくことがおすすめです。

もし、路線価が決まっていない土地に実家を建てている場合は、倍率方式で計算しましょう。

倍率方式の計算

「土地の固定資産税評価額×倍率=評価額」

倍率も国交庁のホームページから確認できるので、土地の計算前にチェックしておきましょう。

参考:国税庁HP「財産評価基準書路線価図・評価倍率表」 「奥行価格補正率表」

続いて、建物の計算方法です。

建物の相続税評価額は、実勢価格か固定資産税評価額を使用します。

実勢価格とは、その建物が市場で実際に売買される価格で、不動産の時価とも呼ばれます。

国土交通省が地価の目安(公示地価)を公開しているので、取引の際には目安価格を確認することが大切です。

しかし、相続税評価額を算出する段階で、不動産を売却しない場合もあるでしょう。

そのような場合には、固定資産税評価額を使用します。

計算式は以下のとおりです。

「固定資産税評価額×1.0」

つまり、固定資産税評価額が、そのまま相続税評価額として利用できます。

両親が建物の税金を納め、固定資産税納税通知書を保管している場合は、固定資産税評価額が記載されているので確認しましょう。

万が一紛失してしまった場合には、管轄の市区町村役場に申し出ることで、固定資産税納付書が再発行できます。

1-3. 相続税率と親名義の家に対する相続税額のシミュレーション

相続した建物や土地の評価額がわかったら、税率をかけて相続税を計算しましょう。

評価額別に異なる税率は以下のとおりです。

<取得金額別の税率と控除額>

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ー |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

引用:国税庁「No.4155 相続税の税率」

評価額が1,000万円以上になると控除が適用されます。

金額別に控除額も変わるため、計算する際に間違えないよう注意しましょう。

相続税額のシミュレーションとして、不動産を含めた課税遺産総額1億円を配偶者と子ども2人が相続するケースを紹介します。

配偶者と子どもが相続する場合の法定相続分は、配偶者が2分の1、子どもが残りの2分の1です。

それぞれが受け取る金額と相続税額の計算は以下のとおり。

<配偶者・子ども2人が1億円を相続するケース>

- 配偶者:5,000万円(相続金額)×30%(税率)-700万円=800万円

- 1人目の子ども:2,500万円(相続金額)×15%(税率)-50万円=360万円

- 2人目の子ども:2,500万円(相続金額)×15%(税率)-50万円=360万円

相続税の計算は受け取るすべてのものをあわせて行います。

不動産のみ受け取る場合は不動産の取得金額、現金や貴金属なども一緒に受け取る場合はすべて合算したうえで計算しましょう。

より詳しい相続税の計算方法について、下記記事で解説しているので、ぜひ併せてご覧ください。

関連記事:相続税の計算方法|便利な計算表や相続税計算シミュレーションも紹介

2. 親名義の家を相続する際に利用できる節税対策

親名義の家を相続する際に活用できる節税対策がいくつかあります。

利用することで納税額を抑えられ、相続人全員の負担を和らげられるでしょう。

ここでは、相続の際に利用したい節税対策を解説します。

2-1. 小規模宅地等の特例で土地の相続税を節税する

親名義の家を相続する際には、小規模宅地等の特例が利用できます。

小規模宅地の特例とは、故人が所有していた事業・居住用の土地を相続する際に、最大80%まで評価額を減額できる制度です。

故人が住んでいた家の土地だけでなく、事業用として貸し出されていた物件の土地にも適用されます。

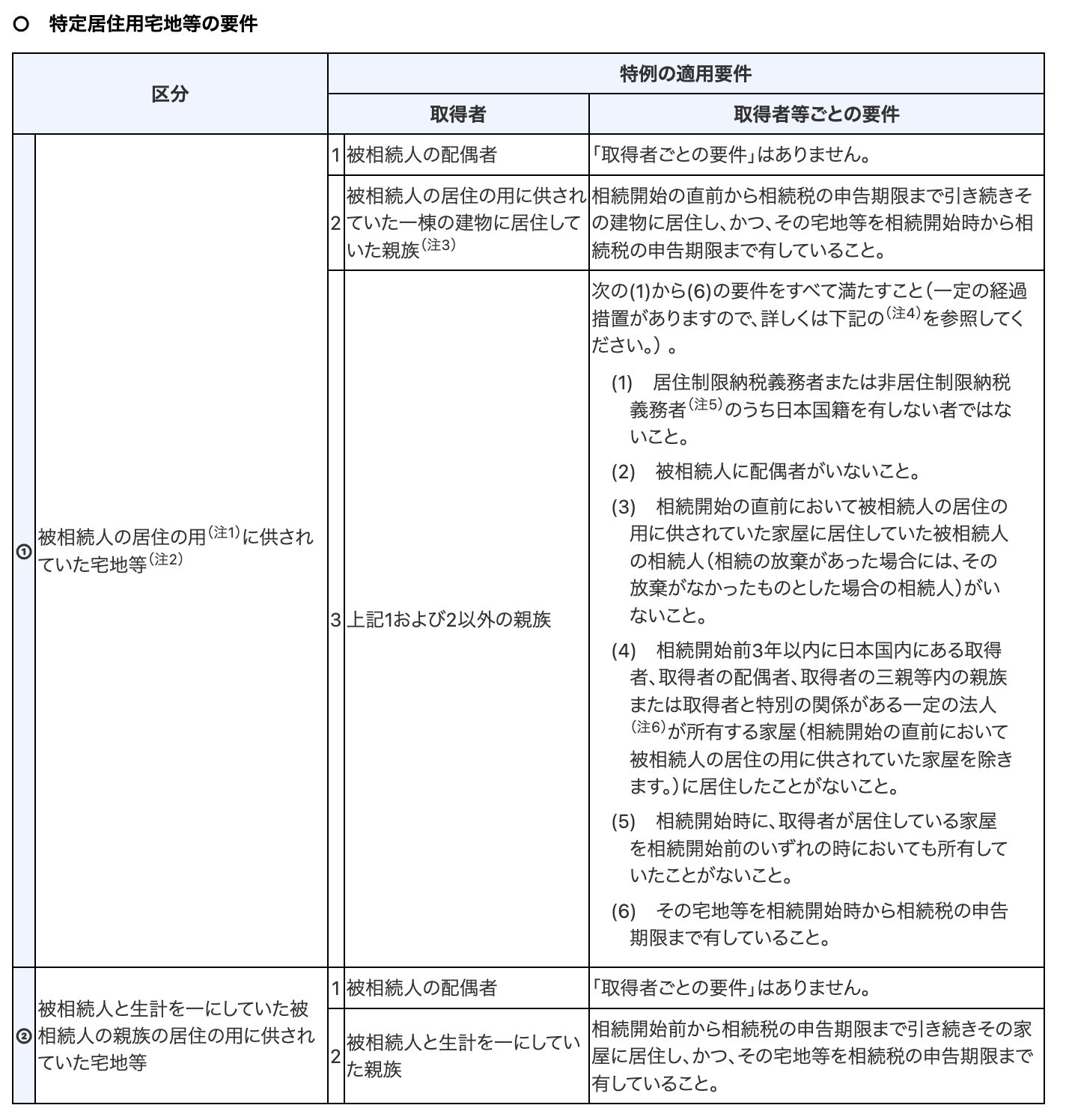

故人が居住していた家を相続する場合は、特定居住用宅地等の要件をチェックしましょう。

不動産を相続する人別に異なる要件は、以下のとおりです。

特定居住用宅地等の要件

引用:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

配偶者以外が相続する際は取得要件を満たす必要があるので、定められる要件をすべて満たしているかを確認したうえで特例を適用しましょう。

では、特例を適用するとどのような恩恵を受けられるかをシミュレーションしてみます。

面積330㎡、評価額4000万円の親名義の家を相続するケースを紹介します。

<小規模宅地等の特例を使うケース>

- 4,000万円(評価額)×80%(減額割合)=3,200万円(減額できる金額)

- 4,000万円-3,200万円=800万円(課税対象)

小規模宅地等の特例を使わない場合は、4,000万円そのものが課税対象になります。

しかし、特例を適用すれば課税対象が800万円までと大幅に下げられるため、適用要件を満たす場合は必ず申請しましょう。

特例を適用するときは、以下の点に注意が必要です。

<特例の注意点>

- 所有者が老人ホームへの入居などの一定の事由によって家に住んでいなかった場合も特例は適用される

- 特例の適用には面積の限度が定められている

- 遺産分割協議が済んでいないと特例を適用できない

故人が所有する家に住んでいたことが特例を適用する条件ですが、老人ホームへの入居など一定の自由がある場合は例外です。

老人ホームに入居しており、相続される家に住んでいなかったとしても、一定の事由と認められれば特例を適用できます。

また、遺産分割協議を済ませていない場合は特例を適用できないので、申請前に協議を済ませておくことも大切です。

特例では面積の限度も定められているため、必ずしも建物全体が減額対象になるわけではないと考えておきましょう。

2-2. 親名義の家を共有名義にすることで節税効果が得られる

相続した実家をいずれ売却しようと考えている方は、兄弟姉妹と共有名義にすることで後々節税効果を得られます。

家を売却するには譲渡益に対して譲渡所得税がかかりますが、「3,000万円特別控除」と呼ばれている特例が適用可能です。

特例を適用することで、売却によって得た利益に3,000万円の控除を適用できるため、譲渡所得税の支払いを抑えられるでしょう。

また、特例は1つの建物につき3,000万円ではなく、共有人数に応じて増えます。

2人で共有する場合は6,000万円の控除を受けられるので、複数人で共有すれば、譲渡所得税を大幅に減額できます。

ただ、兄弟姉妹と共有名義で実家を相続するときは、登記変更を済ませなければなりません。

登記変更の流れをみていきましょう。

<登記変更の流れ>

- 相続する建物の抵当権の有無や詳しい情報を調べる

- 登記申請書を作成する

- 法務局に提出する

登記変更には、申請書のほかに必要な書類がいくつもあります。

申請に必要な以下の書類をすべて用意しておきましょう。

<登記変更に必要な書類>

- 登記申請書

- 故人の生まれから死亡までが記載された戸籍謄本

- 故人の住民票除票・戸籍附票

- 相続人全員の戸籍謄本

- 相続する家の固定資産評価証明書

- 相続する家の登記事項証明書

書類を用意して法務局に提出すれば、共有名義で実家を相続可能です。

売却する際には、特例を適用して売却金を多く得られるでしょう。

一点注意したいのが、特例の適用を目的に相続した実家に居住すると、適用対象外になる点です。

たとえば、実家相続後に引っ越したものの、すぐに売却した場合は特例の適用が目的で引っ越したと判断される可能性があります。

特例が適用されなければ、控除無しで譲渡所得税を支払わなければならないので、売却のタイミングを慎重に見極めることが大切です。

2-3. 相続時精算課税制度が利用できる可能性

両親や祖父母が家を所有している場合は、相続時精算課税制度を利用した生前贈与も可能です。

相続時精算課税制度とは、最大2,500万円までの贈与であれば贈与税が発生しない制度です。

贈与税は発生しないものの、贈与によって得た利益は相続財産に加算されます。

そのため、贈与分にかかる税金は相続時にまとめて支払うと考えておきましょう。

なお、贈与額が2,500万円を超過する分には、一律20%の税金が発生します。

2,500万円以下であれば贈与税は発生しないので、実家の評価額が2,500万円以下であれば、相続時精算課税制度を使った生前贈与を検討しましょう。

実家を相続することで住居に困らなくなるものの、相続税の支払いに困る方もいます。

現金を相続するわけではないので、ある程度の貯金がなければ税金を支払えず、相続した実家を手放す羽目になるかもしれません。

相続時精算課税制度を適用したうえで生前贈与してもらえば、すぐに相続税を支払う必要はありません。

相続開始までにまとまった金額を用意すればいいので、無理なく税金を支払ったうえで居住場所も確保できます。

3. 親名義の家を相続する際のリスクとその対応策

親名義の家を相続する際は、相続税の支払いや二次相続のリスクを考える必要があります。

ここでは、相続におけるリスクと対応策をみていきましょう。

3-1. 親名義の家の相続税が払えない場合の対策

実家を相続したものの、相続税が支払えずに困っているとお悩みの方も多いでしょう。

相続財産が不動産と多少の現金のみだと、相続税の多くを自身の貯金から捻出しなければなりません。

まとまったお金を用意できない場合は、相続税を支払えず、延滞の末に財産差し押さえとなる可能性があります。

現金や預貯金の相続財産が少なく、相続税が支払えないときの対処法は以下のとおりです。

<相続税を支払えないときの対処法>

- 延納

- 物納

- 実家の売却

- 金融機関でローンを組む

延納とは、相続税の一括払いを最長20年の年払いに変更してもらえる制度です。

一定要件を満たせば一括で支払う必要がなくなり、毎年決められた金額を支払うことで少しずつ納税できます。

物納とは、現金ではなく土地や建物などの物を相続税として納める方法です。

不動産以外にも、上場株式・船舶・貴金属などでの支払いも認められています。

相続したものに物納で認められているものがあれば、そちらで納税することもおすすめです。

相続した実家を売却して得たお金で相続税を支払う方法もあります。

ただし、相続税を納められても、手元に残るお金がほとんどなければ相続の恩恵を受けられません。

実家を売却することで得られるお金が、相続税を大きく上回る場合に最適だといえるでしょう。

物納できるものがなく、実家を居住場所として決めている場合は金融機関でローンを組んでみてはいかがでしょうか。

使途自由のフリーローンに申し込めば、相続税分のお金を借りられます。

返済していく必要があるものの、相続税を延滞せずに済みます。

3-2. 相続した親名義の家を売却する場合の注意点

相続した親名義の家を売却して相続税を支払う場合は、譲渡所得税の計算方法と特別控除について押さえておく必要があります。

譲渡所得税とは、売却によって得た利益にかかる税金です。

金額は以下の方法で算出します。

<譲渡所得税の計算方法>

- 長期譲渡所得:譲渡によって得た売却金 -(売却した家の取得費+譲渡にかかった費用)- 特別控除=課税譲渡所得金額 課税譲渡所得金額×15%=所得税額

- 短期譲渡所得:譲渡によって得た売却金 -(売却した家の取得費+譲渡にかかった費用)- 特別控除=課税譲渡所得金額 課税譲渡所得金額×30%=所得税額

実家を売却した年の1月1日時点での所有期間が5年を超える場合は長期、5年以下の場合は短期となります。

たとえば、実家を相続してから6年後に1億円で売却した場合のケースを見てみましょう。

売却した家の取得費を6,000万円、譲渡にかかった費用を300万円とし、3000万円の特別控除を適用します。

<譲渡所得税の計算例>

- 1億円 -(6,000万円+300万円)-3,000万円=700万円

- 700万円×15%=105万円

特別控除を適用することで大幅に納税額を抑えられるため、売却前に適用要件を確認しましょう。

3,000万円の特別控除の適用要件は以下のとおりです。

<3,000万円の特別控除の適用要件>

- 自身が住んでいる建物を売る

- 売却する年の前年、または前々年に3,000万円の特別控除・マイホームの譲渡損失についての損益通算及び繰越控除の特例を受けていない

- 売却する年・前年・前々年にマイホームの買換えやマイホーム交換の特例を受けていない

- 災害によって倒壊した家の場合は、住まなくなってから3年を経過する年の12月31日までに売却する

- 買い手と売り手が子どもや親せきなどの特別な間柄ではない

すべての要件を満たしていれば、特別控除を適用可能です。

控除の適用によって譲渡所得税額を抑えながら多く利益を受け取れるので、余裕をもって相続税を支払えるでしょう。

3-3. 二次相続に備えた相続税対策

二次相続は一次相続よりも税額が高くなることもあり、相続税を納めることが難しくなっています。

両親のうち1人が亡くなった際の相続を一次相続、もう1人の親が亡くなった際の相続を二次相続といいます。

二次相続は法定相続人の数が減るため、一次相続に比べて基礎控除額が少なくなる点がデメリットです。

また、相続する子どもが親と一緒に暮らしていなければ、実家を相続した際に小規模宅地の特例を適用できません。

そのため、特例・控除が少ない状態で相続税を支払わなければならないのです。

二次相続での納税負担を抑えるには、配偶者の財産を少しでも減らしておくことが大切です。

一次相続で配偶者が多く財産を受け取ると、二次相続で大量の財産を子どもが相続しなければなりません。

基礎控除が減った状態で分配すると、どうしても納税額が多くなるため、一次相続で調整しておくことが大切です。

それでも配偶者の財産が多い場合は、生前贈与を行いましょう。

年間110万円までの贈与に収めれば、贈与税は発生しません。

子どもや孫の結婚・マイホーム購入・教育資金を非課税で贈与できる制度もあるので、できるだけ財産を減らしておくことがおすすめです。

4. 親名義の家の相続における特殊なケース

親名義の家を相続するケースには、例外といえるものもあります。

スムーズに相続できない可能性もあるため、今後の相続に備えて特殊なケースも把握しておきましょう。

4-1. 複数の親名義の家を相続する場合

両親がいくつもの建物を所有していた場合は、所有物件のすべてが相続対象になります。

遺言書が残されていない場合は法定相続分に則って、遺産分割協議で分配方法を決めなければなりません。

複数の家を所有していることがわかったら、まずはそれぞれの評価額を確認しましょう。

利便性がよく、人気の高い都市部にある不動産は評価額が高くなります。

その一方で、利便性の悪い地方の物件は評価額が低くなるため、分配する際にトラブルにならないよう注意しなければなりません。

複数の不動産を少人数で相続すると、納税負担が重くなります。

しかし、評価額の低い不動産を欲しがる人は少ないため、相続後に売却する案も提案しましょう。

売却金で相続税を支払えるだけでなく、プラスの利益を得られるとわかれば、全員が納得したうえで不動産を分配できます。

1人に不動産が集中すると相続税を支払えなくなる恐れがあるため、全員の税負担を抑えつつ、相続の恩恵を受けられる方法を模索することが大切です。

4-2. 親名義の家にローンが残っている場合

ローン返済中に両親が亡くなった場合、ローン残高は相続と一緒に引き継がれます。

つまり、家を手に入れた人がローンの返済を続けていくということです。

一見デメリットが大きいように思えますが、ローン残高は相続税から控除できます。

たとえば、相続税額3,000万円でローン残高が1,000万円ある場合は、3,000万円 - 1,000万円で相続税額が2,000万円となります。

亡くなった両親が住宅ローンの団信に加入していた場合は、ローン残高を返済する必要はありません。

ただ、返済せずに済むメリットがある一方で、ローン残高を控除できないデメリットも発生するので、どちらも覚えておくといいでしょう。

4-3. 親名義の家を相続した場合に税務調査が入る可能性

親名義の家を相続した場合、税務調査が入る可能性もあります。

税務調査とは、税の公平を保つために国税局や税務署が調査を行うものです。

申告された内容に不備があったり、お金の流れに不審な点があるときに調査が実施されます。

相続税の申告は個人で行えるものの、計算方法が難しいので不備が生じやすいといえます。

国税局や税務署は些細な間違いも見逃さないので、自己申告の場合は税務調査の可能性が高くなるでしょう。

税務調査に不安を覚える方は、自己申告ではなく税理士に申告を依頼することがおすすめです。

税のプロである税理士に依頼すれば、不備なく申告を済ませてくれます。

税務調査が入ることもないため、申告後も安心して生活できるでしょう。

5. 親名義の家にも相続税がかかるので注意しよう!

親名義の家を相続する際は相続税がかかります。

家や土地などの不動産だけでなく、現金や貴金属、株式も課税対象になるので、課税・非課税対象の財産を事前にチェックしておくことがおすすめです。

実家を相続する際は、小規模宅地の特例や基礎控除などを使って納税負担を抑えられます。

自身で計算から利用できる特例・控除のリサーチ、申告まで済ませられるかが不安な方は税理士に相談してみましょう。

相続税を最小限に抑える節税方法を教えてもらえるだけでなく、正しい内容で申告してもらえます。