相続税を納付する際には、相続財産や法定相続人の数・構成などに応じて相続税を計算する必要があります。

また財産を受け取る人や利用できる控除によっても大きく変化するため、相続税の計算はとても複雑です。

そこで本記事では相続税の計算方法について具体的に解説。

また節税に利用できる控除や特例についても紹介しますので、相続税の詳しい計算方法や節税対策が知りたいという方はぜひご覧ください。

目次

1. 相続税と基礎控除について

相続税とは、被相続人が亡くなった時点で保有していた財産を相続人が相続した際に、取得した財産に応じて課される税金です。

所得税などと同じ累進課税方式が採用されており、相続する財産が大きくなるほど納める税額も大きくなります。

そのため相続税には、富を再分配する機能や家庭による経済格差を縮小させる役割があります。

ただ、財産を相続したからといって相続税が必ずかかるわけではありません。

では相続税は、具体的に相続財産がいくらから発生するのでしょうか。

1-1. 相続税はいくらから発生する?

相続税は相続したプラスの財産からマイナスの財産を差し引いた財産(正味の財産)が、基礎控除額を上回る場合に発生します。

相続税の基礎控除額は下記の計算式で求めることができます。

「基礎控除額=3,000万円+600万円×法定相続人の数」

しかしこれは相続した財産全体を見た場合にのみ適用できる考え方のため、具体的にいくらからというのは一概には言えません。

なぜなら自分が実際に受け取る財産額はもちろん、法定相続人の数や構成・遺産総額・利用できる控除などによって計算方法が大きく異なるからです。

たとえば、正味の財産が1億円で法定相続人は配偶者のみの場合を考えてみましょう。

基礎控除額は法定相続人が1人のため3,600万円となり、正味の財産(1億円)の方が大きくなるため、本来であれば相続税がかかることになります。

しかし配偶者は「配偶者控除」という特例が適用できるため、法定相続分までの財産はすべて非課税となり相続税はかかりません。

このように正味の財産が基礎控除額を上回る場合でも相続税がかからないケースもあるなど、相続税の計算はとても複雑です。

関連記事: 相続税の基礎控除とは?控除の種類・控除額の計算方法

関連記事: 相続税の配偶者控除で1.6億円まで非課税!計算方法やデメリットを解説!

1-2. 相続税がかからなくても申告が必要な場合がある

相続税がかかる場合には、相続税の申告書を作成し税務署に提出した後に税を納める必要があります。

しかし相続税がかからない場合には、基本的に申告の義務はありません。

なお、相続税の申告期限は「被相続人が死亡したことを知った日の翌日から10か月以内」と定められています。

ただ相続税がかからない場合でも、例外的に税務署への申告が必要な場合があります。

申告が必要になるのは、元々発生していた相続税を何らかの特例によって控除した場合です。

これは税務署に対する報告のようなもので、「相続税は発生していたけどこの控除を使います」ということを知らせるために申告義務が生じます。

申告が漏れてしまうと、せっかくの控除が利用できなくなるため注意しましょう。

2. 相続税の計算は自分でできる?計算例付きで解説

続いて、相続税の具体的な計算方法を解説していきます。

相続税の計算は細かく分類すると下記の8ステップに分けられます。

|

相続税の計算方法を知り、相続の際にお役立てください。

2-1. 遺産総額を計算する

相続税を計算する際には、遺産総額の計算から始めましょう。

遺産総額はすべての財産から、非課税の財産を省いたうえで、プラスの財産からマイナスの財産を差し引いたものを指します。

すべての財産を把握するために、まずは財産目録(財産を一覧化したもの)を作成しましょう。

財産目録が作成できたら、非課税の財産・プラスの財産・マイナスの財産に分け、後者2つに分類された財産の評価額を求めていきます。

評価額を求めたら、プラスの財産からマイナスの財産を差し引いて遺産総額を計算しましょう。

例:法定相続人の構成(配偶者+子供2人)

上記をまとめると以下のように整理できます。

|

・財産全体(1億6,000万円) ・非課税財産(500万円) ・みなし相続財産(1,500万円) ・プラスの財産(1億円2,000万円) ・マイナスの財産(2,000万円) |

例ではみなし相続財産があるため、死亡保険金の1,500万円が課税対象となるか求めなければなりません。

※みなし相続財産の非課税限度額の計算式:「500万円×法定相続人の数」

今回の場合には法定相続人が3人いるため、死亡保険金の1,500万円は非課税限度額の範囲内となることがわかりました。

そのため遺産総額は「1億2,000万円-2,000万円」で計算でき、1億円と求められます。

2-2. 生前贈与加算の対象となる贈与を加算する

生前贈与加算とは、被相続人の死亡前7年以内の贈与を相続財産に足し合わせて相続税を計算する規定のことです。

※相続や遺贈によって財産を受け取っていない場合には適用されない。

相続税対策として慌てて贈与を行う方もいますが、生前贈与加算に該当する場合は改めて相続税の計算に含める必要がありますので注意しましょう。

なお、すでに贈与税を払っている場合には相続税額から贈与税額を控除する形になります。

<例>

妻は10年前に受け取っているので生前贈与加算の対象からは外れます。

しかし子は3年前に受け取っているので、1,000万円が生前贈与加算の対象となります。

また孫は3年以内に受け取ってはいますが、相続人ではないため対象から外れます。

整理すると、子が受け取った1,000万円のみが相続税の計算に含まれることになります。

「1億円(遺産総額)+1,000万円=1億1000万円」

生前贈与加算以外にも「相続時精算課税制度」という贈与に関する制度があります。

この制度を利用すると、60歳以上の親や祖父母から20歳以上の子や孫に贈与する際に2,500万円まで贈与税が加算されません。

しかし相続時精算課税という文字通り、相続発生時に相続税の計算に含める必要があります。

そのため相続時精算課税制度を利用していた場合には、この時点で遺産総額に加算しましょう。

2-3. 相続税の基礎控除額を計算する

続いて、相続税の基礎控除額を計算しましょう。

基礎控除額の計算式

「基礎控除額=3,000万円+600万円×法定相続人の数」

計算式を見るとわかるように、基礎控除額を算出するには法定相続人の数を確定させる必要があります。

法定相続人は民法の886条〜890条にてその範囲と順位が定められていますので、以下をもとに人数を確定しましょう。

今回の例では配偶者と子供2人が法定相続人とするため、基礎控除額は4,800万円と求められます。

計算式:「3,000万円+600万円×3=4,800万円」

2-4. 課税遺産総額を算出する

基礎控除額が計算できたら課税遺産総額を算出します。

正味の財産から基礎控除額を引いた金額を課税遺産総額と呼び、下記の式で求めることができます。

「課税遺産総額=正味の財産-基礎控除額」

今回の例では正味の財産が1億1,000万円で基礎控除額が4,800万円のため、式に当てはめると課税遺産総額は6,200万円と計算できます。

「1億1,000万円(正味の財産)-4,800万円(基礎控除額)=6,200万円」

2-5. 法定相続分で課税遺産総額を分配する

課税遺産総額が計算できたら法定相続分で分配していきます。

法定相続割合の例

法定相続分は法定相続人の構成によって変化します。

今回の例では配偶者と子どもが2人ですので、課税遺産総額である6,200万円を分配すると下記のようになります。

配偶者:6,200万円×1/2=3,100万円 子どもA:6,200万円×1/4=1,550万円 子どもB:6,200万円×1/4=1,550万円

2-6. 各相続人ごとに相続税額を計算する

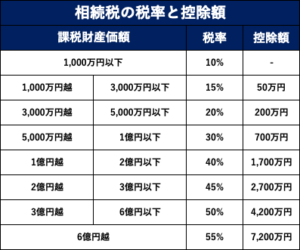

法定相続分での分配金額をもとに、各人の相続税額を求めていきましょう。

相続税額の計算は相続税の早見表を利用すると、税率と控除額がすぐにわかるためおすすめです。

早見表をもとに相続税額を計算すると下記のようになります。

|

配偶者:3,100万円×20%-200万円=420万円 合計:420万円+182万5千円+182万5千円=785万円 |

今回の例では相続税額が785万円だということが求められました。

2-7. 各相続人が実際に取得した割合で相続税を計算する

最後に各相続人が実際に取得した財産割合をもとに相続税を計算しましょう。

なぜなら実際の相続では、法定相続分ではなく遺産分割協議によって分割内容を決定することも多いためです。

例として、配偶者が50%・子供がそれぞれ25%ずつ相続した場合を考えましょう。

|

配偶者:785万円(相続税の総額)×50%=392万5千円 |

ここまでで各人の相続税額がわかりましたが、被相続人との関係によっては相続税が加算される場合があります。

これを「相続税額の2割加算」と呼び、配偶者・子(第1順位)・両親(第2順位)以外が相続する場合には相続税額が2割加算されます。

たとえば遺言書によって被相続人が孫に財産を渡した場合には、孫の相続税額が2割加算されます。

今回の例では対象者はいませんが、実際の相続では該当する場合があるため注意しましょう。

2-8. 税額控除・特例を適用する

相続税には相続人のこれからの生活に対する負担を考慮して、いくつかの特例が設けられています。

相続人はこれらの特例を利用することで相続税の控除を受けることができ、相続税を節税可能です。

各人の相続税額が分かった後は、控除・特例を適用できないか確かめましょう。

ここまで確かめることができれば、相続税額の計算は完了です。

3. 土地を相続した場合の計算方法

土地を相続した場合、土地の価格を計算する必要があります。

土地の価格の計算方法は路線価方式と倍率方式に分かれており、基本的には路線価方式、路線価が定められていない土地の価格を計算する際に倍率方式が使われます。

2つの方式の特徴をまとめました。

路線価方式と倍率方式の特徴

|

土地を相続した際の税金を計算する前に、まずは路線価が定められているかをチェックしましょう。

路線価は国税庁のホームページから確認できます。

地域別に細かく路線価が定められているため、相続した土地の住所から、路線価を確認します。

路線価が定められていない場合は、固定資産税評価額と倍率表を入手し、算出しましょう。

固定資産性評価額は納税通知書に記載されているので、保管している方はそちらをチェックしてみてください。

倍率表は国税庁のホームページから、市区町村別のものを取得できます。

必要な書類をそろえて課税遺産総額を算出すれば、相続税も一緒に把握できるでしょう。

4. 相続税の課税対象となる財産・非課税の財産

相続においては、すべての財産に対して相続税がかかるわけではありません。

相続する財産のなかには課税対象となる財産・非課税の財産があるため、しっかりと区別して相続税を計算することが大切です。

課税対象となる財産を省いて計算してしまうと、また一から計算をやり直さなければなりません。

場合によっては申告漏れとして追徴課税が課される場合もありますので注意しましょう。

4-1. 相続税の課税対象となる財産

相続税の課税対象となる財産にはさまざまなものがありますが、大きく3種類に分けることができます。

|

1つずつ解説していきます。

4-1-1. プラスの財産:不動産・有価証券など

プラスの財産とは、経済的な価値があり現金に換価できる財産を指します。

プラスの財産に分類される財産は以下のとおりです。

|

知的財産権など実態がない財産も該当するため、見落としてしまわないように注意しましょう。

4-1-2. みなし相続財産:死亡保険金・3年以内の贈与など

「被相続人が亡くなったことをきっかけとして相続人が受け取ることになる財産」をみなし相続財産と呼びます。

みなし相続財産は民法上の相続財産ではありませんが、相続税を計算する際には課税対象として計算に含めます。

みなし相続財産に分類される財産は以下のとおりです。

|

死亡保険金・死亡退職金にはそれぞれ非課税限度額が設けられており、非課税限度額を超えた場合にのみ相続税の計算に含めます。

死亡保険金・死亡退職金の非課税限度額は、どちらも下記の計算式で求められます。 「500万円×法定相続人の数」

なお、死亡保険金・死亡退職金の両方を受け取る場合でも非課税限度額は併用可能です。

たとえば、法定相続人が4人の場合には、死亡保険金の2,000万円分、死亡退職金の2,000万分が非課税となります。

4-1-3. マイナスの財産:税金・借金など

マイナスの財産は、借金などの負債や支払い義務などの財産を指します。

相続手続きでは、マイナスの財産も相続税の対象となるので注意しましょう。

マイナスの財産に分類される財産は下記の通りです。

|

マイナスの財産は課税対象のため、プラスの財産から差し引くことで相続税の計算に含めます。

なお、プラスの財産からマイナスの財産を差し引いたものを正味の財産と呼びます。

たとえば、プラスの財産が1億円でマイナスの財産が5,000万円の場合には、正味の財産は5,000万円となります。

4-2. 相続税が非課税の財産

財産のなかには相続税の対象とならない、非課税の財産もあります。

相続税がかからない財産は以下のとおりです。

|

上記の財産は非課税のため、相続税を計算する際には含めないようにしましょう。

ただ基本的に非課税の財産ですが、場合によっては課税対象となってしまうため注意が必要です。

たとえば国・地方公共団体へ寄付する財産は、相続税の申告期限以内に寄付をしなければ課税対象となってしまいます。

5. 相続税の節税に利用できる控除・特例

最後に相続税の節税に利用できる控除・特例をみていきましょう。

主に利用される控除・特例は下記の6つです。

|

それぞれ条件を満たすことで特例を利用できますが、利用は自己申告となりますので注意しましょう。

5-1. 配偶者の税額の軽減

配偶者の税額の軽減は「配偶者控除」とも呼ばれ、配偶者にかかる相続税を大幅に減額できる特例です。

配偶者控除は下記3つの条件を満たすことで利用できます。

|

現在の結婚にはさまざまな形がありますが、配偶者控除を利用するためには戸籍上で婚姻関係を結んでいる必要がありますので注意しましょう。

またそのほかの2つの条件を満たすことで、下記2つのうちどちらか金額の多いほうまで相続税が非課税となります。

|

配偶者控除はとても強力な特例で、たとえ配偶者が50億円を相続した場合であっても、法定相続分の範囲内であれば相続税が一切かかりません。

5-2. 未成年者控除

未成年者控除は相続人が未成年の場合に利用できる特例です。

適用には下記3つの要件を満たす必要があります。

|

未成年者控除は未成年者が成人するまでの養育費などを考慮して設けられており、控除額は下記の計算式で求めます。

「18(成人年齢)- 相続時の年齢 × 10万円 = 未成年者控除の控除額」

令和4年4月1日以前までは20歳が成人年齢でしたが、引き下げに伴って、現在では成人年齢を18歳として考えますので注意しましょう。

5-3. 障害者控除

障害者控除は障害を持つ相続人が利用できる特例です。

下記3つの要件を満たすことで利用できます。

|

障害者控除は、障害を持つ人やその扶養義務者のこれからの生活を考慮して設けられている制度です。

そのため、控除額は障害の程度によって求める式が異なります。

一般障害者

「85歳-相続開始時の年齢 × 10万円 = 障害者控除額」

特別障害者

「85歳-相続開始時の年齢 × 20万円 = 障害者控除額」

障害者控除は相続開始時の年齢によっては大幅に税額を軽減できる特例です。

ほかの特例とは異なり、本人の相続税を控除した後に控除額が余っている場合、ほかの相続人かつ扶養義務者の相続税も控除できます。

5-4. 相次相続控除

相次相続控除は、1回目の相続を行ってから10年以内に再び相続が起こってしまった際に、2回目の相続税額を軽減できる制度です。

短い間に相続が起こると、同じ財産に対して再び相続税がかかってしまうため負担が大きくなってしまいます。

そこで相続人の負担を減らすことを目的として設けられた制度が相次相続控除です。

相次相続控除を適用するためには下記3つの条件を満たす必要があります。

|

相次相続控除は下記の計算式で求められます。

A:今回の被相続人が前の相続の際に課せられた相続税額 B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額) C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額 D:今回のその相続人の純資産価額 E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。) |

引用元:国税庁

このように相次相続控除の計算はとても複雑なため、利用する場合には税理士などの専門家に相談するといいでしょう。

5-5. 外国税額控除

外国に財産を保有している方が亡くなった場合には、その財産についても相続税の対象となります。

しかし国によっては国籍に関わらず、その国の相続税が課される場合もあります。

こうなってしまうと同じ財産に二重で相続税がかかってしまうため、これを防ぐために設けられているのが外国税額控除です。

外国税額控除を適用することで下記2パターンのうち、どちらか少ない方が日本の相続税から控除できます。

|

また下記3つの要件を満たすことで、外国税額控除が利用できます。

|

外国税額控除を利用する際に対象となる国は、アメリカやフランス・イギリスなどの主要国も含みます。

国によって相続税の制度や控除が大きく異なるため、外国では相続税が発生しない場合もあります。

外国でも相続税がかかった場合にのみ利用できる特例と覚えておきましょう。

5-6. 小規模宅地等の特例

小規模宅地等の特例とは、相続財産のうち宅地の評価額を最大80%減額できる特例です。

小規模宅地等の特例の対象となる土地は3種類でそれぞれ適用要件が異なります。

|

特定居住用宅地の適用要件

|

特定事業用宅地等の適用要件

|

貸付事業用宅地等の適用要件

|

相続において自宅やお店に高額の相続税がかかってしまうがために、それらを手放すしかない状況に置かれるケースが少なくありません。

そこで、配偶者や家族がこれまで通りの生活を続けられるために設けられた制度が小規模宅地等の特例です。

6. 急ぎのときは相続税の計算シミュレーションがおすすめ

相続税の支払い期限までに時間がないときは、相続税の計算シミュレーションを活用することがおすすめです。

相続税の納付期限は、相続の開始があったことを知った日の翌日から10ヶ月目の日です。

相続税の支払いがないと思い込んでいても、実は小額の税金が発生していたということもあるため、注意しておきましょう。

相続の時点で念のため計算しておくことが望ましいものの、葬儀や遺品整理で忙しく、つい忘れてしまうこともあります。

期限間近に思い出すと、慌てて計算をして申告しなければならないため、納期限を過ぎてしまうかもしれません。

急ぎで納税額を知りたいときは、相続税の計算シミュレーションを活用しましょう。

相続税の計算シミュレーションは、おおよその遺産総額・故人の配偶者の有無・配偶者以外の法定相続人・法定相続人の人数のみを把握していれば利用できます。

結果は税理士事務所から届くため、申請が難しい場合は、計算結果を聞くついでに、申請もお任せすることが可能です。

時間がなくて相続税の申請をする暇がない、計算が苦手だから相続税を算出できないとお悩みの方は、こちらをご覧ください。

関連記事:相続税計算シミュレーション

7. 相続税の計算についてよくある質問

相続税の計算方法や、活用できる控除や特例も把握したけれど、まだわからない点がいくつかあるとお悩みの方もいるでしょう。

不明点があるまま計算すると、税額のミスが生じる恐れもあるため、疑問を解決してから取り掛かることがおすすめです。

ここでは、相続税の計算でよく寄せられる質問を紹介します。

7-1. 相続税計算シートはどこで入手できる?

相続税の計算に活用できる計算シートは、農林水産省のホームページで公開されています。

シートには相続税と贈与税のタブがいくつかあるため、贈与税と間違わないよう注意が必要です。

シート内のタブに必要事項を入力すれば、結果が出てくるため、そちらを参考におおよその相続税額を把握できるでしょう。

一点注意したいのが、入力した内容から出てきた結果が確実ではない点です。

シートで算出される結果はあくまでおおよその金額であり、結果が多少前後するかもしれません。

早めに正確な相続税額を把握したい場合は、税理士に相談することがおすすめです。

7-2. 相続税の税率を見ても計算方法がわからない場合はどうすべき?

相続税の税率を見ても、どのように計算すればいいかわからないとお悩みの方は、計算式に数字をあてはめましょう。

相続税の計算式は、課税遺産総額×税率-控除です。

例として、課税遺産総額が3,500万円のケースを見てみましょう。

3,500万円(課税遺産総額)×20%(税率)-200万円(控除)=500万円(相続税額)です。

税率と控除は、相続税の税率早見表から確認できるため、課税遺産総額の項目をチェックしておきましょう。

計算式に含まれる控除は、基礎控除とは別です。

基礎控除や特例による控除額を差し引いた課税遺産総額を確認したうえで、計算式にあてはめて算出しましょう。

7-3.贈与税と相続税はどちらがお得?

税率だけを比較すると相続税の方がお得に見えますが、生前に少しずつ贈与していけば節税対策につながるため、結果的に贈与のほうがお得になります。

相続税の税率と控除は先ほど紹介したので、贈与税の税率と控除を見てみましょう。

贈与税の税率と控除

|

受取額 |

税率 |

控除 |

|

200万円以下 |

10% |

- |

|

300万円以下 |

15% |

10万円 |

|

400万円以下 |

20% |

25万円 |

|

600万円以下 |

30% |

65万円 |

|

1,000万円以下 |

40% |

125万円 |

|

1,500万円以下 |

45% |

175万円 |

|

3,000万円以下 |

50% |

250万円 |

|

3,000万円以上 |

55% |

400万円 |

参考:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

贈与税には、直系尊属からの贈与に適用される特例税率もあります。

贈与税の特例税率と控除

|

受取額 |

税率 |

控除 |

|

200万円以下 |

10% |

- |

|

400万円以下 |

15% |

10万円 |

|

600万円以下 |

20% |

30万円 |

|

1,000万円以下 |

30% |

90万円 |

|

1,500万円以下 |

40% |

190万円 |

|

3,000万円以下 |

45% |

265万円 |

|

4,500万円以下 |

50% |

415万円 |

|

4,500万円以上 |

55% |

640万円 |

参考:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

暦年贈与は令和5年度の税制改正大綱によって、相続開始の3~7年前の贈与分に100万円の加算対象外が設けられました。

相続時精算課税制度は年間110万円の基礎控除に加え、要件を満たせば2500万円までに贈与税がかからないため、対象の方は相続時精算課税制度を利用することがおすすめです。

相続税は故人の財産すべてを受け取る際にかかる税金ですが、贈与税は小額の贈与を何度でも受けられます。

受け取るお金が基礎控除内なら、受け取る側が贈与税を支払う必要もありません。

少しずつ財産を減らしていけば相続時に受け取る財産も少なくなるため、相続税を節約できるでしょう。

どのように生前贈与を行えば相続税を節約できるか、税理士に相談してみることがおすすめです。

8. 相続税の計算方法は税理士に依頼しよう!

ここまで相続税の計算方法を中心に詳しく解説してきました。

相続税の計算には遺産総額や被相続人の数・構成・遺言書の有無など、さまざまな要素が影響するため専門知識が必要です。

計算を間違えてしまうと申告漏れや不正申告などを疑われ、最悪の場合罰金や刑事罰が課される可能性もあります。

そのため、相続税の計算を行う場合には税理士への依頼がおすすめです。

相続税の専門家である税理士であれば、正確な計算にくわえ節税対策についても対応してもらえるでしょう。

本記事を参考に相続税の計算方法についての理解を深め、相続にお役立てください。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください