贈与税がかからない7つの方法とは?非課税になるケースと注意点を税理士が解説

監修

中村亨

日本クレアス税理士法人 代表 税理士 公認会計士

「財産を家族からもらったら、必ず贈与税を支払わなければならない?」「贈与税がかからない方法や非課税になるケースを知りたい」

お金や不動産などを親や祖父母から贈与で受け取る予定がある方にとって、「どこから贈与税がかかるのか」「贈与税がかからない合法的な方法はあるのか」は大きな不安材料ではないでしょうか。

実は、贈与税には基礎控除や各種の非課税制度・特例があり、要件を満たして手続きを行えば、贈与税がかからない形で財産を渡すことができます。結婚・子育て資金や教育資金、住宅取得資金など、目的別の制度も充実しています。

その一方で、制度の内容や手続きの流れを正しく理解していないと、本来は贈与税がかからないはずだったのに課税されてしまったり、相続時の税負担がかえって重くなってしまうおそれもあります。

そこで本記事では、贈与税がかからない7つの方法と、そもそも贈与税がかからないケース、制度を利用する際の注意点について、相続専門の税理士がわかりやすく解説します。

贈与税の申告方法や納付のポイントもあわせて紹介しますので、「贈与税がかからない方法」を検討している方は、ぜひ最後までご覧ください。

生前贈与を「贈与税がかからない方法」として成立させるには、非課税制度を知るだけでなく、税務上も贈与が成立していることが前提になります。具体的には、贈与者と受贈者の合意に加えて、財産の引き渡しが実態として完了していることが重要です。

引き渡しの方法が不十分だと、非課税のつもりでも贈与が否認されて課税されることがあるため注意が必要です。

現金の手渡しなど「引き渡しが不十分と判断されやすいケース」については、別記事で詳しく解説しています。

目次

1. 贈与税とは?2種類の税率がある

贈与税とは、個人から財産を贈与されたときに、受け取った財産に対して課される税金です。

財産を贈る人を贈与者、財産を受け取る人を受贈者といい、受贈者が贈与税を支払います。

贈与は相続税対策としても広く利用されており、祖父母や親から子へ、サポートの意味も込めて贈与するケースが多くなっています。

贈与税は相続税の支払いから逃れようとする行為を防ぐためにできた税金で、相続時の支払いを贈与時に済ませる目的もあります。

贈与税を計算する際には「贈与税率」を利用し、この税率は2種類あります。

- 特別税率:直系尊属(祖父母や父母など)から直系卑属(子や孫)が受け取る贈与(子や孫が未成年の場合は一般税率)

- 一般税率:直系尊属以外(兄弟姉妹など)からの贈与

それぞれ詳しく見ていきましょう。

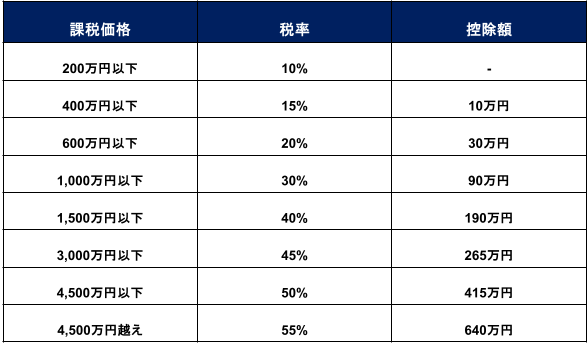

1-1. 贈与税の特別税率

祖父母や父母などから、子や孫が贈与を受ける場合は特別税率が適用されます。

特別税率は、その名のとおり、一般に比べて特別な数字が設定されている税率です。

直系尊属から直系卑属への贈与にのみ適用されるため、該当する場合は納税額を抑えられると考えておきましょう。

特別税率の詳細は以下のとおりです。

<贈与税の特別税率>

贈与額によっては納税額も増えてしまうものの、一般税率に比べて納める金額は安く済みます。

後ほど、特別・一般別に同じ額を受け取った場合の計算例を紹介するので、そちらもあわせてチェックしてみてください。

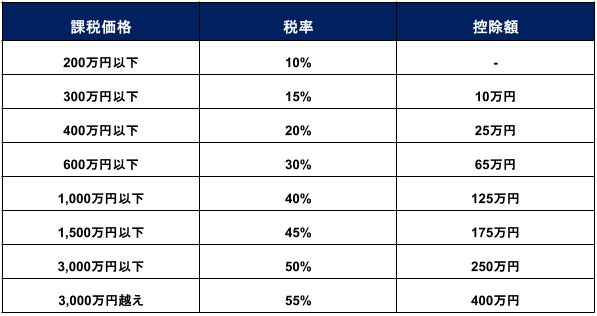

1-2. 贈与税の一般税率

直系尊属以外の人から贈与を受ける場合、一般税率が適用されます。

一般税率は以下のとおりです。

〈贈与税の一般税率〉

一般税率は、特別税率に比べて高く設定されています。兄弟姉妹から贈与を受ける場合は、支払う税額も高くなると考えておきましょう。

1-3. 贈与税の計算例

贈与税の税率は、特別・一般で異なります。

直系尊属である祖父と直系尊属ではない兄から1,000万円を受け取るケース別の計算例を見てみましょう。

直系尊属である祖父から受け取る場合(特別税率):1,000万円×30%-90万円=210万円となります。

直系尊属ではない兄から受け取る場合(一般税率):1,000万円×40%-125万円=275万円です。

同じ金額を受け取っても、特別と一般で65万円の差が生じます。

誰から受け取るかによって納める税額が大きく変わると考えておきましょう。

2. 知っておきたい2つの贈与税とは

贈与税には、課税方法が異なる2つのしくみがあります。

どちら選ぶかによって、贈与税の有無や将来の相続税の負担が大きく変わるため、それぞれの特徴をしっかり理解しておくことが大切です。

<贈与税の2つの制度>

|

いずれの方法にも、贈与税がかからない贈与方法があります。

次で詳しくみていきましょう。

2-1. 暦年課税制度:年間110万円まで非課税

暦年課税制度とは、贈与税の基礎控除額(年間110万円)を利用した贈与制度です。簡単に行える贈与方法のため、広く利用されています。

毎年1月1日~12月31日までの間に、110万円以下の贈与であれば非課税、110万円を超えた場合は贈与税が発生します。

ただし、贈与者が亡くなった場合は、相続開始7年以内の贈与額が相続税の対象になるため、贈与の時期を慎重に見極めなければなりません。(※)

(※)制度改正により2024年1月1日以降の贈与については、段階的に相続開始前7年以内の贈与が相続税計算上の対象となる取扱いが拡大しています。

このように、「非課税だから安心」と思っても、相続まで見据えて贈与のタイミングを判断することが重要です。

民法改正により、事実上暦年贈与は相続税対策のメリットが減ってしまったため、早めに贈与を開始することが望ましいでしょう。

2-2. 相続時精算課税制度:総額2,500万円まで非課税

相続時精算課税制度とは、申告によって贈与税の特別控除を受けられる制度です。

累計2,500万円までなら贈与税が発生せず、相続時に贈与分を持ち戻して相続税の計算を行います。

2,500万円の特別控除に加え、民法改正により2024年1月1日以降は年間110万円の基礎控除も適用できるため、贈与の仕方によっては節税することも可能です。

改正前よりも使いやすくなっています。

しかし、贈与とは言っても相続税を払うならメリットを感じられないと考える方も多いでしょう。

しかし、相続時は、法定相続人の数に合わせて基礎控除を受けられます。

具体的には、「3,000万円+600万円×法定相続人の数」という計算式で相続税の基礎控除額は決定します。

つまり、相続人の数が多くなるほど基礎控除額が増えるため、贈与分を加算しても、税金の支払い負担が軽く済むかもしれません。

また、相続時精算課税制度は、贈与時の評価額をもとに相続時の計算をおこなう点もメリットとして挙げられます。

たとえば、株式の贈与で贈与時に100万円だったものが、相続時には500万円といったように値上がったとします。

この場合は100万円分の相続税を支払うだけで、500万円の財産を相続できるため、結果として相続税の支払い負担を大きく抑えられるのです。

将来価値が上がる可能性がある不動産や株式の贈与などに活用しましょう。

ただし、本制度の利用時には注意点もあります。制度を利用できる条件についてまとめたので、ご確認ください。

<相続時精算課税制度の利用条件>

|

利用条件を満たしていれば、贈与税のかからない方法で財産を受け取れます。

暦年課税と相続時精算課税制度を併用することはできず、相続時精算課税制度の利用開始後に、暦年贈与へ戻すこともできません。

贈与者・受贈者のご状況に応じてどちらがよりメリットが大きいかを慎重に考えることが大切です。

3. 贈与税がかからない!お得な7つの方法

贈与税を発生させずに子どもや孫をサポートしたいと考える方は、贈与税がかからない方法を知りたいところでしょう。

そこで、この章では知っておきたい7つの方法を紹介します。

<贈与税がかからない7つの方法>

|

それぞれの方法について、わかりやすく解説します。

3-1. 暦年課税による年間110万円の控除枠

年間110万円以内の財産を贈るなら、暦年課税制度を活用しましょう。

年間110万円の控除枠は1人あたりなので、同世帯にいる2人の孫それぞれに110万円以下のお金を贈っても、贈与税は発生しません。

毎年1月1日~12月31日までに110万円以下の贈与を受けた場合は申告不要ですが、110万円を超えた場合は課税対象になるため、贈与税の申告が必要です。

3-2. 相続時精算課税制度の2,500万円・年間110万円の枠

不動産やまとまった現金、株式などを贈与したい場合は、相続時精算課税制度の活用がおすすめです。

相続時精算課税制度は2,500万円の特別控除を利用できるため、資産価値の高い財産を贈るときに最適な制度だといえます。

特別控除のほかに、年間110万円の基礎控除も受けられるので、制度利用の申告をしたうえで贈与をおこないましょう。

3-3. 夫婦間の贈与における配偶者控除(おしどり贈与)

居住用の不動産、または居住用不動産を取得するために必要なお金を夫婦間でやり取りする場合は、おしどり贈与の利用がおすすめです。

配偶者に居住用不動産やその取得資金を贈与する場合、「配偶者控除(おしどり贈与)」を活用することで、最大2,000万円まで贈与税がかかりません。

夫婦それぞれでマイホームの購入費用を貯めている家庭も多いでしょう。

購入のタイミングでどちらかにお金を渡さなければならないものの、高額のお金を贈与したとなれば、税務署の調査が入る恐れもあります。

スムーズにマイホーム購入費用を渡すためにも、夫婦間の贈与の際には配偶者控除の申請をおこないましょう。

配偶者控除の適用条件は以下の通りです。

<配偶者控除の適用条件>

|

条件を満たす場合はおしどり贈与を活用できるため、必要書類を用意して税務署に申告しましょう。

申告に必要な書類についてまとめたので、ご覧ください。

<配偶者控除の申告に必要な書類>

|

不動産取得のためのお金を受け取った場合は上記の書類を用意しましょう。

不動産を受け取った場合は上記の書類に加え、不動産の評価明細書も用意しなければなりません。

この制度は、1回限りの特例ですが、条件を満たせば大きな節税効果が見込めるでしょう。

3-4. 結婚・子育て資金一括贈与の非課税措置

子どもや孫に結婚・育児資金を贈りたいなら、結婚・子育て資金の一括贈与の非課税措置を利用もおすすめです。(2025年5月現在、本制度の対象は2015年4月1日~2027年3月31日です。)

非課税措置は、18歳以上50歳未満の受贈者が、父母や祖父母などの直系尊属から1,000万円以内のお金を受け取る際に適用されます。

多額のお金が必要になる結婚・育児の大きな助けになるため、適用条件を満たすのであれば利用を検討しましょう。

非課税措置の手続きは下記の流れです。

<結婚・子育て資金一括贈与の非課税措置の手続き>

|

手続きの流れが通常の贈与と異なるため、間違えないよう進めましょう。

結婚・子育て資金一括贈与の非課税措置の注意点

本制度の利用時に注意しておきたいのが、前年度の所得額によっては適用されない点と、結婚・子育て資金管理契約が終了した際の受け取り残額が課税対象になる点です。

お金を受け取った年の前年度に、受贈者の合計所得金額が1,000万円を超える場合は非課税措置が適用されません。

お金を受け取る前に、前年度の所得金額を調べておくことが大切です。

また、結婚・子育て資金管理契約は、受贈者が50歳になった・受贈者が死亡した・口座残高が0円になった時点で終了します。

贈与された金額をすべて使い終えている、または受贈者が死亡した場合は無税のままですが、受贈者が50歳になった時点で残っている場合は、残高が課税対象になります。

非課税だったものに税金が発生するため、50歳までに結婚・育児資金として使い切りましょう。

注意が必要なのは、「結婚・子育て」に関連していても対象外の支出がある点です。たとえば、以下のような費用は非課税対象にならない可能性があります。

- 結婚後の生活費

- 自家用車の購入費用

- 娯楽や旅行に使った費用

制度を利用する前に、具体的な使い道が対象となるか、あらかじめ確認しておくことをおすすめします。

3-5. 教育資金一括贈与の非課税措置

子どもや孫の学業を金銭面でサポートしたいなら、教育資金一括贈与の非課税措置の利用もおすすめです。

本制度の非課税措置は、30歳未満の受贈者が、父母や祖父母などの直系尊属から1,500万円以内のお金を受け取る際に適用されます。

学費だけでなく、習い事や留学時の渡航費にも使えるため、学業に関するさまざまな面で使えるでしょう。

教育資金の一括贈与の非課税措置も、通常の贈与とは手続きが異なるため、事前に確認することが大切です。

手続きについてまとめたのでご覧ください。

<教育資金一括贈与の手続き>

|

教育資金一括贈与の非課税措置の注意点

本制度も利用時には専用の口座を開設する必要があります。また、受贈者が30歳になった・口座残高が0円になった、受贈者が死亡した場合に終了します。

受贈者が30歳になった時点で学校に通っている場合は契約が40歳まで延長されるため、金融機関に届出をしておかなければなりません。

届出を出していない場合は30歳になった時点で契約が終了し、残った資金残高は贈与税の対象になるため注意が必要です。

課税を避けるためにも、孫の将来に必要な金額を大まかに算出したうえで、支援金額を決めることが大切です。

ただし、本制度を利用する際は、贈与した金額の使途は教育関連費に限定されています。日常の生活費や衣食住にかかる費用は対象外となる点に注意しましょう。

3-6. 住宅取得等資金一括贈与の非課税措置

子どもや孫が住むための家を購入、または増改築に必要な費用を援助するなら、住宅取得等資金一括贈与の非課税措置を利用しましょう。

(2025年5月現在、本制度の対象は2024年1月1日~2026年12月31日です。)

非課税限度額は省エネ等住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円までです。

省エネ等住宅に該当する要件は以下の通りです。

<省エネ等住宅に該当する要件>

|

省エネ等住宅の該当要件が定められているだけでなく、受贈者の要件も決まっているため、あわせてチェックしましょう。

<受贈者の要件>

|

住宅取得等資金の非課税措置を受けるには、さまざまな要件を満たさなければなりません。

贈与前に条件を満たすかを確認することが大切です。

3-7. 特定障害者に対する贈与税の非課税措置

特定障害者に該当する方へのサポートを検討しているなら、特定障害者に対する贈与税の非課税措置を利用しましょう。

贈与は直系卑属でなくてもおこなえるため、受け取る人との関係性について気にする必要はありません。

非課税枠は特別障害者であれば6,000万円まで、特別障害者以外の特定障害者は3,000万円までです。

特別障害者は重度の心身障害がある人、特別障害者以外の特定障害者は中軽度の知的障害・障害者等級2級、または3級の精神障害がある人が該当します。

この制度は、信託銀行を通じて管理・運用される信託型の贈与です。

具体的には、以下のような流れで進みます。

- 贈与者が信託銀行に資金を預ける

- 信託銀行が、生活費や医療費など必要な費用を定期的に支給(本人の状況に応じた定額支給など)

- 受贈者(障害者)は、信託銀行に「障害者非課税信託申告書」を提出

- 税務申告は信託銀行が行う

書類提出や申告作業は主に信託銀行が代行してくれますが、保護者や代理人は事前に書類の準備や署名などが必要です。完全に「何もせずに済む」わけではないため、その点は注意しましょう。

3-8. 贈与税がかからない方法はどれがおすすめ?

贈与税がかからない方法はいくつかあるため、どれを選べばいいか迷ってしまうでしょう。

おすすめの方法は、贈与されたものが現金か、建物や土地などの不動産かによって異なります。

〈現金の場合〉

|

贈与税がかからない方法 |

非課税限度額 |

|

暦年課税 |

110万円/年 |

|

相続時精算課税 |

累計2,500万円 |

|

おしどり贈与(配偶者控除) |

2,000万円 |

|

教育資金の一括贈与 |

1,500万円 |

|

結婚・子育て資金の一括贈与 |

1,000万円 |

|

住宅取得等資金の贈与 |

1,000万円 |

|

障害者の特定贈与信託 |

6,000万円 |

〈建物や土地などの不動産〉

|

贈与税がかからない方法 |

非課税限度額 |

|

暦年課税 |

110万円/年 |

|

相続時精算課税 |

累計2,500万円 |

|

おしどり贈与(配偶者控除) |

2,000万円 |

現金・不動産別にいくつかの方法から選べるものの、方法別に利用できるかどうかの条件が変わるので注意が必要です。

それぞれの利用要件を確認したうえで、贈与税を抑えられる方法を選びましょう。

4. 実は贈与税がかからない4つのケース

贈与税をかからないよう工夫せずとも、そもそも贈与税が発生しないケースもあります。

贈与税が発生しないケースについては、以下の通りです。

<贈与税がかからないケース>

|

それぞれのケースについて、くわしく見ていきましょう。

4-1. 扶養義務者からの生活費・教育費の贈与

父母や祖父母などの扶養義務者から、生活費・教育費の贈与を受けた場合は、課税対象にはなりません。

扶養義務者は父母や祖父母だけでなく、配偶者や兄弟姉妹なども該当します。

生活費は通常の生活を送るために必要な費用、教育費は子どもや孫が教育上必要とする費用です。

たとえば以下のようなケースです。

- 大学進学のための仕送りや家賃補助

- 子どもの教材費や通学定期代、文房具代

- 高校受験に向けた塾の費用

仕送りと贈与税の関係についてより詳しく知りたい方は、下記記事も併せてご覧ください。

関連記事:仕送りには贈与税がかかる?確定申告の必要性や節税方法を解説!

4-2. 社会通念上必要なものの贈与

社会通念上必要なものの贈与についても税金が発生しないので、受け取った側が気にする必要はありません。

<社会通念上必要なものとして認められるお金>

|

こうした冠婚葬祭などにまつわるお金は非課税なので、贈与税の申告をせずに済みます。

ただし、一般的な相場を超えるお金をもらった場合は、相場を超える部分が贈与対象になる恐れがあるので注意が必要です。

結婚で高額のお金を父母や祖父母から受け取る場合は、結婚・育児資金の非課税措置を利用しましょう。

4-3. 障害者に対する給付金

地方自治体が交付する心身障害者扶養共済制度における給付金も非課税なので、給付対象の方は必ず受け取ることがおすすめです。

心身障害者扶養共済制度とは、障害を持つ子どもを育てている保護者が亡くなった場合、障害のある方に対して一定額の年金が支払われる制度です。

毎月掛け金を支払う必要があるものの、年金の支給は一生涯おこなわれるため、手厚い保障を受けられます

給付金を受け取る権利は障害のある方が有しています。

何らかの事情で給付金を受け取る権利を他者に贈与、または相続した場合も贈与税・相続税の対象にはなりません。

4-4. 借金の肩代わり

借金の返済ができずに困窮している親族の返済を肩代わりをした場合も、贈与税はかかりません。

ただし、これは受贈者が一定の要件を満たしている場合です。

要件についてまとめたのでご確認ください。

<贈与税の対象外になる財産贈与>

|

何らかの事情で働けず、借金の返済ができないほど生活が困窮している方への財産贈与は非課税対象です。

後々贈与者に全額返済される見込みがあれば、税務署の調査が入ることもないでしょう。

しかし、肩代わりが口約束で終わる恐れもあるため、貸し借りの証拠として、契約書を作成することがおすすめです。

契約書を提示すれば、返済の意思があるとみなされ、贈与税が課税対象から外れます。

5. 使用貸借や一時的な立て替えも合法的に贈与税がかからない

祖父母や両親などから何かを借り、のちに返還する契約である使用貸借、または借金を一時的に立て替えてもらう場合は贈与税がかかりません。

ケース別にいくつかの注意点があるので、ここで紹介します。

5-1. 【追徴課税に注意】贈与と判断されないために契約書の作成をする

追徴課税を逃れるためにも、贈与と判断されないようにすることが大切です。

たとえば、子どもが1,000万円の負債を抱えており、親が借金を立て替えたとしましょう。

親と子の間で返済について話し合われていても、税務署はお金を贈与したと判断するかもしれません。

この場合、1,000万円の贈与があったとして贈与税が発生するので、貸し借りに関する契約書を作成することが大切です。

贈与ではないことを証明するために、金銭消費貸借契約書を作りましょう。

契約書があれば、税務調査が入っても贈与ではないことを証明できます。

5-2. 【使用貸借の注意点】利息や家賃等は取らなくてよい

お金や不動産などの貸し借りを贈与と判断されないために、利息や家賃などをとる必要はありません。

親が子どもにお金を貸す際に利息を求めたり、親が所有する土地を子どもに貸す場合に家賃を取れば、贈与ではないと証明できるでしょう。

ただし、お金や不動産を借りる側である子どもに負担が生じるため、無理に利息や家賃を請求する必要はありません。

前述したように、貸し借りを証明する契約書があれば税務署に説明できます。

契約書を1通作成するだけで済むので、双方に損がない内容の契約書を作成しましょう。

作成や贈与に不安がある場合は、税理士に相談した上で書面を作ることもおすすめです。

5-3. 【立て替えの注意点①】出世払い・有る時払いの催促をおこなうこと

契約書を作成したうえで子どもにお金を貸す場合は、必ず返済してもらうことが大切です。

前述したように、贈与と判断されないためには貸したお金を返してもらわなければなりません。

返済は出世払い、またはあるとき払いでいいと約束すると、税務署から贈与とみなされるので注意が必要です。

親族間であっても、定期的に督促し記録を残すなどの工夫が大切です。親族間の貸し借りに利息は不要ですが、毎月数万円を返済する旨を契約書に記載しておくといいでしょう。

5-4. 【立て替えの注意点②】相続税申告時に貸付金を計上する

亡くなった人が立て替えていたお金は債権として扱われるため、相続税申告時に貸付金として計上しましょう。

債権とは、貸したお金の返還を請求できる権利です。

被相続人が生前、誰かにお金を貸していた場合、債権を受け継ぐ相続人が代わりに返済を請求できます。

一見マイナスの財産のように思えるものの、返済されればプラスとなります。

6. 贈与税がかからない方法の併用は可能?

複数ある贈与税がかからない方法は、併用することが可能です。

ただし、どのようなパターンであっても併用できるとは限らないので、併用可能なパターンを確認しておきましょう。

〈同じ贈与者から受け取る場合〉

|

暦年課税と併用できる方法 |

相続時精算課税と併用できる方法 |

|

おしどり贈与(配偶者控除) 教育資金の一括贈与 結婚・子育て資金の一括贈与 住宅取得等資金の贈与 障害者の特定贈与信託 |

教育資金の一括贈与 結婚・子育て資金の一括贈与 住宅取得等資金の贈与 障害者の特定贈与信託 |

別の贈与者から受け取る際は、暦年課税と相続時精算課税制度の併用が可能です。

Aさんは暦年課税、Bさんは相続時精算課税というように、受け取る金額や不動産の価額に応じて決めるといいでしょう。

併用可否は「同じ年に同じ人から受けた贈与か」「どの制度を選択しているか」によって扱いが変わるため、実行前に要件と申告関係を確認してください。

7. 贈与税がかからない方法を利用する際の注意点

贈与税がかからない7つの方法を実践すれば、節税効果は大きくなります。

しかし、使い方を間違えると逆に課税されるリスクもあるのです。

以下では、よくある注意点と回避方法について解説します。

<贈与税がかからない方法を利用する際の注意点>

|

それぞれの注意点について、くわしく解説します。

7-1. 利用要件や事前手続き・申告に注意する

贈与税がかからない7つの方法は、それぞれで利用要件や手続き方法、申告期限が異なるため、事前に確認することが大切です。

たとえば、相続時精算課税制度や夫婦間の贈与における配偶者控除などの申告場所は税務署ですが、結婚・育児資金や教育資金の申告書は金融機関を通じて税務署に提出します。

申請場所と同じように、申告期限についても異なります。

相続時精算課税制度や住宅取得等資金は贈与を受けた翌年の2月1日~3月15日まで、結婚・育児資金の贈与は資金受け取りの口座開設日までに申告書を提出する必要があります。

いずれも贈与税対策であるものの、内容に大きく違いがあるため、事前に確認しておきましょう。

7-2. 贈与しすぎて老後資金を削らないように注意する

贈与税がかからない方法を実践しているからといって、多くを贈与すると自身の老後に影響を及ぼします。

子どもや孫を金銭的にサポートしたいと考える方も多いでしょう。

しかし、老後資産を削ってまでサポートすると、自身の生活が困窮する恐れがあるため、可能な範囲で援助することがおすすめです。

贈与税がかからない方法を実践しても、援助額の範疇を超える場合は課税対象と判断されるかもしれません。

課税対象になると受贈者が税金を払わなければならないので、贈る金額を慎重に検討することが大切です。

7-3. 相続税への持ち戻しに注意する

暦年課税や相続時精算課税制度で贈与税が非課税になっても、相続時に税金が発生することを考慮しましょう。

暦年課税制度を利用すれば、年間110万円までの贈与に税金はかかりません。

しかし、今後は民法改正の影響で相続が発生する7年前からの贈与分が、相続時の遺産に加算されるようになります。

相続時精算課税制度も累計2,500万円までの贈与は非課税ですが、基礎控除年間110万円を差し引かれた分が相続時の遺産に加算されるため、相続税が多くなるかもしれません。

贈与時に税金が発生しなくても、相続時に課税対象となるため、納税資金は用意しておく必要があります。「今は税金がかからない=最終的に非課税になる」とは限らないため、相続までを見据えた対策を心がけてください。

7-4. 贈与は「記録に残る方法」で行うよう注意する

子どもや孫に現金を贈与すると、不明瞭なお金の流れを税務署から指摘される恐れがあります。

現金での贈与は通帳にも残らないため「税務署に気づかれないのでは?」と考える方も多いでしょう。

しかし、贈与のためのお金を口座から引き出した記録は通帳に残ります。

税務署は使途不明金と判断し、贈与者に調査をおこなうかもしれません。

すぐにばれなくても、数年後に指摘を受ける可能性もあるため、申告が必要な贈与に関してはきちんと手続きを済ませましょう。

使途不明金と疑われないためにも、金銭のやり取りは口座を介しておこなうことがおすすめです。

現金手渡しの贈与が「ばれない」とは言い切れない理由や、税務上のリスクについては、現金手渡しの贈与を扱った記事でも解説しています。

8. 贈与税の申告・納付方法や期限

贈与税を納める必要があるけれど、申告先や納付方法がわからないとお困りではありませんか。

わからずに悩んでいると、期限を迎えてしまう恐れがあるため、早めに準備をすることが大切です。

ここでは、贈与税の申告方法・納付方法・納付期限について解説します。

8-1. 贈与税申告の流れ

贈与税を申告する流れは以下のとおりです。

- 贈与税を申告する方法を決定する

- 必要な書類を準備する

- 贈与税額を計算する

- 申告書を作成する

- 必要書類と申告書を提出する

贈与税を申告する方法には、税務署に直接提出・税務署に郵送・e-Taxで提出の3つから選べます。

申告する時間がない、または贈与税額の計算ができないという方は、税理士に依頼することもおすすめです。

申告に必要な書類は、適用する課税制度によって変わります。

暦年課税の場合は第一表のみ、相続時精算課税の場合は第一・二表です。

贈与税率を参考に贈与税額を参考にしたら、次は申告書を作成しましょう。

申告書は税務署で受け取れるほか、国税庁ホームページからダウンロードすることも可能です。

必要書類と申告書を用意できたら、税務署に提出しましょう。

8-2. 贈与税の納付で利用できる方法

贈与税の申告を済ませたら、早めに納付を行うことが大切です。

申告後すぐに納付しないと、忘れてしまう恐れがあるので注意しましょう。

贈与税の納付方法は以下のとおりです。

〈贈与税の納付方法〉

- 金融機関

- 郵便局

- 税務署

- コンビニ

- クレジットカード

- ダイレクト納付

- インターネットバンキング(e-Tax)

- スマホアプリ

納付方法はさまざまな種類から選べます。

税務署に申告に行く方は、一緒に納付も済ませておきましょう。

詳しい納付方法を確認したい方は、下記記事も併せてご覧ください。

【関連記事】相続税の納付方法は?8つの手段と納税時の注意点、支払えない場合の対処法を解説

8-3. 贈与税申告・納税の期限

贈与税の申告・納税期限は贈与を受けた年の翌年2/1~3/15までです。

申告・納税どちらも期限が一緒なので、申告時に納付も済ませておきましょう。

9. 贈与税がかからない方法を利用して贈与を進めよう

9-1. 贈与税がかからない方法に関するよくある質問(Q&A)

贈与税がかからない方法について相談を受けていると、次のようなご質問をよくいただきます。代表的な疑問をQ&A形式で整理しました。

Q1. 毎年110万円以内の贈与なら、申告も不要で税務署にも知られませんか?

年間110万円以内の贈与であれば贈与税はかからず、原則として申告も不要です。ただし、「税務署に絶対に知られない」という意味ではありません。

贈与の原資となるお金を引き出した記録や、受贈者側の預金の動きは通帳に残ります。長期的に多額の現金が移動している場合などは、相続税の調査の中で贈与の有無が確認されることもあります。

そのため、「非課税だから申告不要=一切記録を残さなくてよい」という考え方は危険です。贈与契約書を作成したり、振込で贈与を行うなど、後から説明できる形で贈与を行っておくことをおすすめします。

Q2. 贈与税がかからない方法を使えば、相続税も0円にできますか?

贈与税がかからない方法を使うことで、生前に計画的に財産を移転し、結果的に相続税の負担を軽くできるケースはあります。ただし、「贈与税がかからない=相続税も必ず0円になる」というわけではありません。

・暦年課税の場合、相続開始前7年以内の贈与は生前贈与加算の対象となる

・相続時精算課税制度を使った贈与は、相続の際に持ち戻して相続税の計算を行う

など、相続時に再度計算し直す仕組みがあるためです。

相続税も含めてトータルで税負担を抑えたい場合は、「贈与税だけ」でなく「相続税も含めたシミュレーション」が不可欠です。ご家族の構成や財産の内容に応じて、どの制度をどのタイミングで使うのが有利かは変わってきます。

Q3. 自分で手続きを進めても大丈夫?税理士に相談した方がよいのはどんなときですか?

暦年課税の範囲内で少額の贈与を行うだけであれば、ご自身で贈与契約書を作成し、必要に応じて申告をすることも可能です。

一方で、次のようなケースでは、贈与税・相続税双方を踏まえた専門的な判断が必要になるため、税理士への相談をおすすめします。

・結婚・子育て資金、教育資金、住宅取得等資金の一括贈与など、非課税の特例を活用したい場合

・相続時精算課税制度の利用を検討している場合

・不動産や自社株式など、評価が難しい財産を贈与したい場合

・将来の相続税も含めた全体の税負担をシミュレーションしたい場合

専門家に相談することで、「どの制度をどう組み合わせれば最も税負担が軽くなるか」「ご家族にとって無理のない贈与のペースはどのくらいか」を、具体的な数字を用いて検討することができます。

日本クレアス税理士法人 相続サポートセンターでは、お客様一人ひとりのご状況に合わせて、生前贈与と相続をトータルで設計するご相談をお受けしています。贈与税だけでなく相続税まで含めて最適化したい場合は、事前に税理士へ相談し、制度選択と手続きを整理しておくと安心です。

監修

中村亨

日本クレアス税理士法人 代表

税理士

公認会計士

2002年8月に会計事務所として創業、2005年には税理士事務所を開業し、法人や個人のお客様の会計・税務の支援をする中で、「人事労務の問題を相談をしたい」「事業承継を検討している」といったお客様のニーズに応える形でサービスを拡大し続け、現在では社会保険労務士法人など複数の法人からなるグループ企業に成長してきました。お客様に必要なサービスをワンストップで提供できることが当社の強みです。