税務調査対応コース

申告後であっても不安な点があれば、

専門性・総合力・信頼性を強みに持つ日本クレアス税理士法人にぜひご相談ください

税務調査・セカンドオピニオン - 過去に相続された方へ

日本クレアス税理士法人では、相続が発生する前の生前対策、発生した相続に対する相続税申告業務の他、過去に相続手続及び申告を済まされたお客様に対してもサポートを行っております。

当社にて申告を担当させて頂いたお客様だけでなく、他の税理士に申告書作成をご依頼されたお客様につきましても、税務調査対応、申告内容の見直しなどのご相談・ご依頼をお受けしておりますので、お気軽にご相談下さい。

税務調査対応コース 過去の相続もサポート

税務調査対応

日本クレアス税理士法人では、税務調査立ち会い経験の豊富な税理士がお客様とともに税務調査に立ち会います。

税務署との折衝は私どもにお任せ下さい。

ご自身で相続申告された方や、他の税理士に申告を依頼された方でもお気軽にご相談下さい。

当社で申告された方

当社に相続税申告をご依頼いただいた案件につきましては、納税者(相続人)に代わって当社が税務代理する旨の委任状を申告書に添付して税務署に提出させていただいております。よって、税務調査が行われる場合には、原則として、税務署よりまず当社宛てに連絡がきます。

税務署との事前調整(調査日程の交渉等)も当社にてさせていただきますのでご安心ください。

- 立会報酬は、税務署との事前調整、お客様との事前打合せ、調査当日の立会報酬を含みます。

- 調査立会報酬とは別途、交通費等の実費をご請求させていただく場合がございます。

- 調査の結果、修正申告が必要となる場合の修正申告書作成報酬及び調査後の税務署との折衝業務に係る

手数料については、別途ご請求させていただきます。

他社またはご自身で申告された方

相続税申告はご自身でされたものの、税務署より税務調査の連絡がきて不安を抱えている方または、他の税理士に申告書作成を依頼された案件についても、事前の調査準備から、税務調査当日の立会、調査後の税務署折衝、修正申告書の作成(必要に応じて)まで、お客様に安心して調査を受けていただけるように当社でサポートさせていただきます。お気軽にご相談下さい。

- 立会報酬は、税務署との事前調整、お客様との事前打合せ、調査当日の立会報酬を含みます。

- 別途、交通費等の実費をご請求させていただく場合がございます。

- 調査の結果、修正申告が必要となる場合の修正申告書作成報酬及び調査後の税務署との折衝業務に係る

手数料については、別途ご請求させていただきます。

税務調査対応コース 申告内容の見直しから還付申告まで

セカンドオピニオン

過去に相続税の申告をされた方について、申告内容を見直すことにより相続税が還付されるケースがあります。

日本クレアス税理士法人では、他の税理士が作成した申告についても見直しを行い、

必要があればお客様の還付申告のお手伝いをさせていただきます。

当社では、財産評価、特に土地の評価に関し経験豊富な専門スタッフが、様々な減額要因を総合的に考慮し、適切な評価を行います。

相続が専門外の税理士が作成した申告の場合、本来適用出来るべき特例等の減額要因が考慮されていないケースが多く、改めて土地の評価を専門家が見直すことで納付済みの相続税が還付される可能性が高くなります。

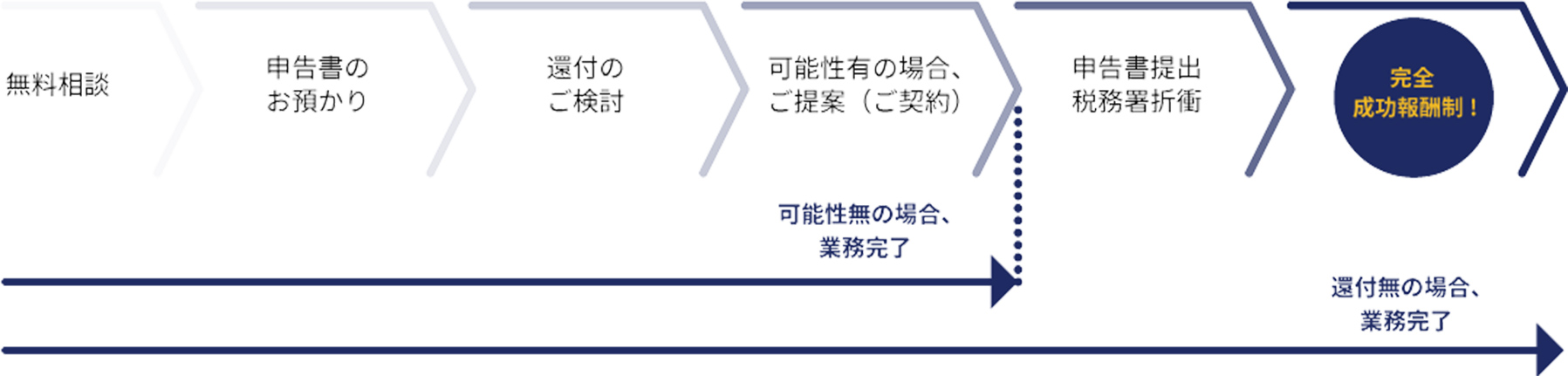

サービスの流れ

セカンドオピニオン お客様事例・トピックス

セカンドオピニオン活用で3,000万円の還付を受けたケース

過去に行った相続税の申告内容を見直すことで、相続税が還付されるケースがあります。

特に、相続が専門外の税理士が作成した申告書の場合、本来適用できるべき特例等の減額要因が考慮されていないケースがあり、

改めて土地の評価を専門家が見直すことで還付を受ける可能性が高くなります。

相続税は法人税とは異なる専門的な分野

企業や医院の経営をされている方に相続が発生した場合、普段の会計と税務を任せている税理士に相続もお任せする、というケースはよく見られます。ですが、内科・外科・眼科…と医者にそれぞれ専門分野があるように、税理士にも専門分野があります。相続に関する経験が高い専門の税理士は、複雑な土地の評価や特例適用の有無など、相続税の負担を減らすための最新のアドバイスをすることができます。

相続した土地の「広大地の評価」に着目

土地は使いづらさなどを考慮し、特別に評価を下げることができます。その中で「広大地」の要件にあてはまった場合には、土地の評価額が最大65%減額されます。

参考事例 > セカンドオピニオンを活用し3,000万円の相続税の還付を受けたケース

上記の事例のお客様は、最初に申告した会計・税務専門の税理士では適用に気づけなかった、「土地の広大地評価」を当社がアドバイスしたところ、無事に更正の請求が認められ、約3,000万円の相続税の還付を受けることができました。

(注)本トピックは執筆時のものです。広大地の評価は廃止され、平成30年1月からは改正後の評価法が適用されます。

業務内容

相続税申告後のお悩みもサポートいたします。

税務調査対応・セカンドオピニオン共に、ご自身で相続税の申告をされた方や、他の税理士に申告を依頼された方でもお気軽にご相談ください。

税務調査対応

相続・資産税専門の税理士が相続の発生から

申告までお客様をサポートいたします。

- 税務調査立会い(当社で申告をされた方)

- 税務調査が行われる場合には、原則として、税務署からまず当法人宛てに連絡がきます。税務署との事前調整、調査日程の交渉等も行います。

- 税務調査立会い(他社又はご自身で申告された方)

- 事前の調査準備から、税務調査当日の立会い、調査後の税務署との折衝を行います。必要に応じて、修正申告書の作成も承ります。

セカンドオピニオン

- 修正内容の見直し

- 相続税の申告書をお預かりし、財産評価に関して経験の高い専門スタッフが様々な減額要因を総合的に考慮し、適切な評価を行います。還付の可能性があった場合に限り、ご提案・ご契約をさせていただきます。

- 還付があった場合の修正(更正の請求)

- 申告書を提出し、税務署との折衝を行います。セカンドオピニオンは、還付があった場合に報酬が発生する完全成功報酬です。

※加算報酬、証明書の取得に係る手数料や交通費など実費が発生する場合があります。

修正申告が必要になった場合の申告書作成報酬や税務署との折衝業務に係る手数料を別途ご請求させていただく場合があります。コース詳細をご確認ください。

税務調査対応・セカンドオピニオンにおける日本クレアス税理士法人の特徴

相続税の申告をした後に発生する可能性があるのは、税務調査だけではありません。相続税を本来の額よりも多く払い過ぎた分の税額を還付してもらう、更正の請求もあります。遺産分割協議がまとまらないなどの理由から更生の請求を念頭に置いた納税対策をとる場合もありますし、不動産などの財産の評価の間違いや特例の適用などから行う場合があります。

税務調査対応・申告内容の見直しなど、相続税の申告後に発生するこれらの業務に関しても、税理士法人を核とした士業グループである日本クレアス税理士法人の相続・資産税専門の経験豊かな税理士が丁寧に対応いたします。

分かりやすい報酬体系

将来の相続の不安に備える「生前対策コース」、相続が発生してしまった方サポートする「相続税申告コース」、過去に相続をされた方のセカンドオピニオンとなる「税務調査対応コース」、それぞれのコースには基本報酬とそれに含まれるサービス内容を明確に定義しています。

基本報酬を明確にした上で、相続の専門集団として、お客様の期待に応える最善策をオーダーメイドでフルサポートしています。

報酬については、初回の無料相談でヒアリングさせていただいた内容を元に、相続・資産税専門の税理士が提案内容や対応範囲を明確にした上で、金額を提示致します。お客様にはそれらに充分ご納得をいただいた上で契約可否の判断をしていただいています。分かりやすい報酬体系だけではなく、分かりやすいサポート内容の提示でご安心いただけると自信を持っています。

万全のアフターフォロー

ご契約後の資料収集に始まり、相続財産の適切な評価・遺産分割協議書の作成・相続税申告書の作成や提出、といった 相続に関わるトータルのサポートが終了した後も、ご要望に応じて的確にフォローをさせていただきます。

- 申告後に発生してしまった税務署調査の立ち会いや、修正申告書の作成

- 申告内容を見直すことで税金の還付が受けられる可能性がある、更正の請求

- 相続された不動産の活用や売却に関する節税対策のご相談

- 相続税を申告した後の資産に関するご相談

どんなことでもご相談ください。お客様とのお打合せには、経験が豊かな相続・資産税専門の税理士が対応します。

税務調査の対象になりうるケース

税務調査とは、亡くなった方の財産が漏れなく申告されているのかを確認する税務署の調査です。

相続税を正しく納税させるための調査ですが、下記のようなケースは税務調査の対象となりやすいポイントとされています。

- 亡くなった方の過去の収入と比較して、財産が少ない

- 配偶者が無職であるのに財産が多い

- 子や孫名義の預金や財産が、年齢と比較して多い

- 遠方に住んでいる子どもの預金口座が実家に近い銀行にある

- 海外に住んでいるのに、日本の銀行口座の残高が増える

- 税理士をつけず、個人で相続税の申告を行っている

- 上場企業の社長、医師・弁護士を始め所得が多い富裕層