遺産が未分割でも相続税申告は必要!デメリットや提出書類について解説

遺産分割の話が終わっておらず未分割のときは、相続税の申告は「不要」と思っている方も多いのではないでしょうか。

しかし、相続税の申告は遺産が未分割であっても行う必要があります。

本記事では、未分割でも相続税申告が必要な理由から、デメリットや未分割で相続税申告するときの必要な手続きもご紹介します。

遺産分割中の方、遺産が未分割で相続税申告を迷っておられる方は、ぜひ最後までご覧ください。

目次

1. 遺産が未分割の状態でも相続税の申告は必要

遺産が未分割の状態でも、相続税の申告は必要です。

相続は故人が生前所有していた財産を、特定の人に引き継ぐことです。

遺言書があり、分割方法の意思を表示するものがあれば話はスムーズです。

しかし、遺言書がなく相続人同士で遺産分割の話し合いをする場合は話がまとまらず、長引くことも多いです。

遺産分割の話し合いがまとまらず未分割であっても「相続税」の申告は必要です。申告が必要な理由として以下の2つがあげられます。

- 相続税の申告期限は延長されない

- 申告期限を過ぎると軽減特例が適用外となる

以下で、それぞれを解説します。

1-1.相続税の申告期限は延長されない

相続税の申告期限は、故人が亡くなったことを知った日の翌日から10ヵ月以内です。

申告期限は延長されることなく、過ぎてしまうとペナルティとして、無申告課税や延滞税が加算されます。

そのため、遺産が未分割であっても、まずは相続税の申告をすることが大切です。

1-2.申告期限を過ぎると軽減特例が適用外となる

何もせずに申告期限を過ぎると「配偶者の税額軽減」「小規模宅地等の特例」など、相続税の軽減特例が適用できなくなってしまいます。

期限を過ぎても軽減特例を適用するためには「申告期限後3年以内の分割見込書」の提出が必要です。

未分割の場合には、期限までに必要な書類を提出して、軽減特例の適用を受けられるようにしましょう。

2. 未分割で相続税申告する際の5つのデメリット

遺産が未分割の状態でも、期限内に相続税申告をすることが重要であるとお伝えしました。

しかし、未分割で相続税申告をする場合には以下のデメリットがあります。

- 相続税の配偶者控除が利用できない

- 小規模宅地等の特例が利用できない

- 相続税が払えない場合に物納ができない

- 農地等の納税猶予が利用できない

- 非上場株式等についての納税猶予・免除が利用できない

理由などを1つ1つ解説します。

2-1. 相続税の配偶者控除が利用できない

故人の配偶者は、故人の財産形成に貢献したことや配偶者の生活保障などの観点から、相続税の税額軽減を受けることができます。

控除額は「1億6,000万円」または「法定相続分相当額の金額」のどちらかの多い金額までです。

配偶者控除を利用するには、納付すべき税金の有無に関わらず相続税の申告が必須です。

また、申告期限時に未分割のままの財産は特例の適用を受けることができません。

ただし、前述のように「申告期限後3年以内の分割見込書」を提出すれば、申告期限を過ぎても控除を受けることができます。

2-2. 小規模宅地等の特例が利用できない

小規模宅地等の特例とは、被相続人が仕事や居住用として使用していた宅地などの相続税評価額を、最大80%減額できる特例です。

相続する宅地によっては、多額の相続税が課せられてしまい、相続税が支払えず売却しなければならない可能性があります。

小規模宅地等の特例は、相続後にも最低限の事業や居住を保証できるように作られた特例です。

しかし、小規模宅地等の特例を利用するには、申告期限までに遺産分割されている宅地であることが必要です。

未分割の場合は「申告期限後3年以内の分割見込書」の提出があれば、申告期限後であっても控除を受けることができます。

2-3. 相続税が払えない場合に物納ができない

相続税は「現金での一括納付」が原則です。

しかし、一括納付が難しい場合は分割払いなどの「延納」ができます。

さらに延納が難しい場合は「物納」を行うことができるのです。

しかし、物納を行うには遺産分割されていることが条件になります。

そのため、未分割で相続税を申請した場合には、物納が利用できないので注意しましょう。

2-4. 農地等の納税猶予が利用できない

農地等を相続した場合には、相続税の納税猶予・免除される制度があります。

この制度を受けるには、農地の後継者かつ相続人であることが条件です。

すなわち、後継者が決まっている=遺産分割されている状況である必要があります。

2-5. 非上場株式等についての納税猶予・免除が利用できない

非上場株式等についても、相続税の納税猶予・免除される制度があります。

この制度を受けるには、会社の後継者かつ相続人であることが条件です。

すなわち、農地等と同様に、後継者が決まっている=遺産分割がされている状況である必要があります。

3. 未分割申告時に提出する「申告期限後3年以内の分割見込書」とは

「小規模宅地等の特例」や「配偶者の税額軽減」では、遺産が未分割のままの申告であっても「申告期限から3年以内」に、分割確定後に特例を適用できます。

しかし適用を受けるためには、「申告期限後3年以内の分割見込書」が必要です。

「小規模宅地等の特例」や「配偶者の税額軽減」に適用できれば、相続税額が大きく変わってきます。

忘れずに申請できるように、未分割申告時に必要となる書類の記載ポイントや注意点を解説します。

3-1. 必要事項を記載し相続税申告書に添付する

遺産分割の話し合いがまとまらない場合、期限内の申告で「申告期限後3年以内の分割見込書」を添付しましょう。

「申告期限後3年以内の分割見込書」は国税庁のホームページからダウンロードできます。

「申告期限後3年以内の分割見込書」の記載ポイントは以下の3つです。

- 未分割の理由

- どのように・いつまでに分割するかの詳細

- 後から適用予定の特例等

必要な記載内容などを解説します。

3-1-1. 記載事項①:未分割の理由

申告期限後3年以内の分割見込書には、遺産が未分割の理由を記載する必要があります。

以下のように理由を記載しましょう。

- 話し合いがまとまらない

- 相続人の1人と連絡がとれない

- 相続する不動産の全体把握ができていない

詳細な理由は求められていないため、ざっくりとした理由でも問題ありません。

3-1-2. 記載事項②:どのように・いつまでに分割するかの詳細

「分割の見込みの詳細」では、以下のポイントを記載しましょう。

- 未分割の理由についての対応

- 遺産分割できる見込みの時期

たとえば、以下の内容などを記載しておきましょう。

- 不動産調査が×年×月×日に完了予定。その後、すみやかに遺産分割の話を実施。

- 定期的に遺産分割協議は行っており、分割内容が確定次第速やかに申告などを行う。

以上のように、遺産分割を「どのように」「いつまでに」行うかを記載します。

3-1-3. 記載事項③:後から適用予定の特例等

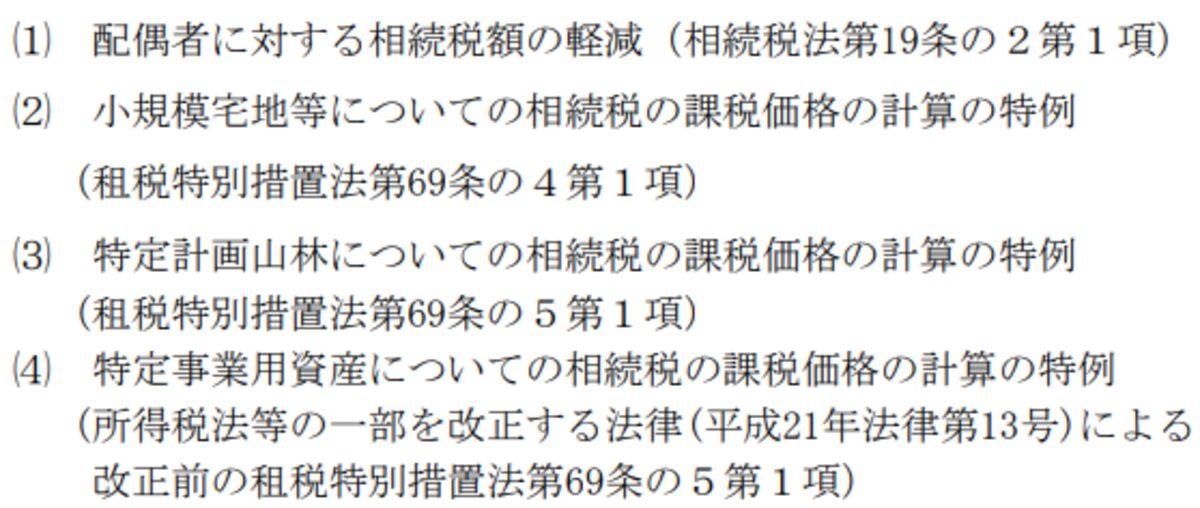

「適用を受けようとする特例」には、以下のように適用対象となる特例が記載されています。

該当する特例にチェックをつけましょう。

3-2. 3年以内に分割できない場合には延長が可能

話し合いなどを行ったが、さまざまな理由から遺産分割するまでに3年以上の期間を要する場合もあります。

たとえば、遺産分割の話し合いがまとまらず裁判に至っているなどの例です。

その場合は救済措置として延長の申請を行うことが可能です。

「申告期限後3年以内の分割見込書」と同様、忘れずに申請しましょう。

3-3. 「やむを得ない事由がある旨の承認申請書」の記載事項

3年以内に分割できない場合「やむを得ない事由がある旨の承認申請書」を記載し提出しましょう。

申請書は、国税庁のホームぺージからダウンロードできます。

申請後に承認を受ければ、やむ負えない理由が解消されるまで、特例の適用を延長できます。

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」は、10ヶ月の申告期限後、3年を経過した日の翌日から2ヶ月以内に提出しましょう。

4. 特例適用に必要な更正の請求・修正申告とは

話し合いが終わり遺産分割できたら更生の請求・修正申告が必要です。

これらの申請を行うことで納めた税金が還付される、または税金を追納する必要がでてきます。

- 修正申告:未分割の際に収めた税金が少ない場合に必要な申告。足りない税金を追納する必要あり。

- 更正の請求:未分割の際に収めた税金が多い場合に必要な請求。支払い過ぎた税金が還付される。

もし「修正申告」「更正の請求」を行っていないとペナルティを受けることもあります。

相続分割が確定次第、すぐに更生の請求・修正の申告を行いましょう。

5. 遺産分割が間に合わない場合は未分割で相続税を申告しよう

遺産分割が間に合わず未分割の場合でも、相続税は申告しましょう。

その際、特例の適用を考えている場合には、申告期限後3年以内の分割見込書を添付しましょう。

未分割だからといって期日までに申告をしないと、特例を受けられないなどのデメリットがあります。

相続税の申告忘れや必要書類の出し忘れを防ぎ特例を受けるためにも、一度相続税のプロである税理士に相談するのがおすすめです。