贈与を行う場合、まず質問をしたくなることが「税金を負担しないで贈与を行う方法はないのでしょうか?」ということでしょう。

贈与税を負担しない方法はいくつかありますが、その中でも最も基本的な方法は、贈与税の非課税枠を使って贈与を行うことです。贈与税には毎年110万円という非課税枠があり、これを超えない分に係る贈与には贈与税がかかりません。

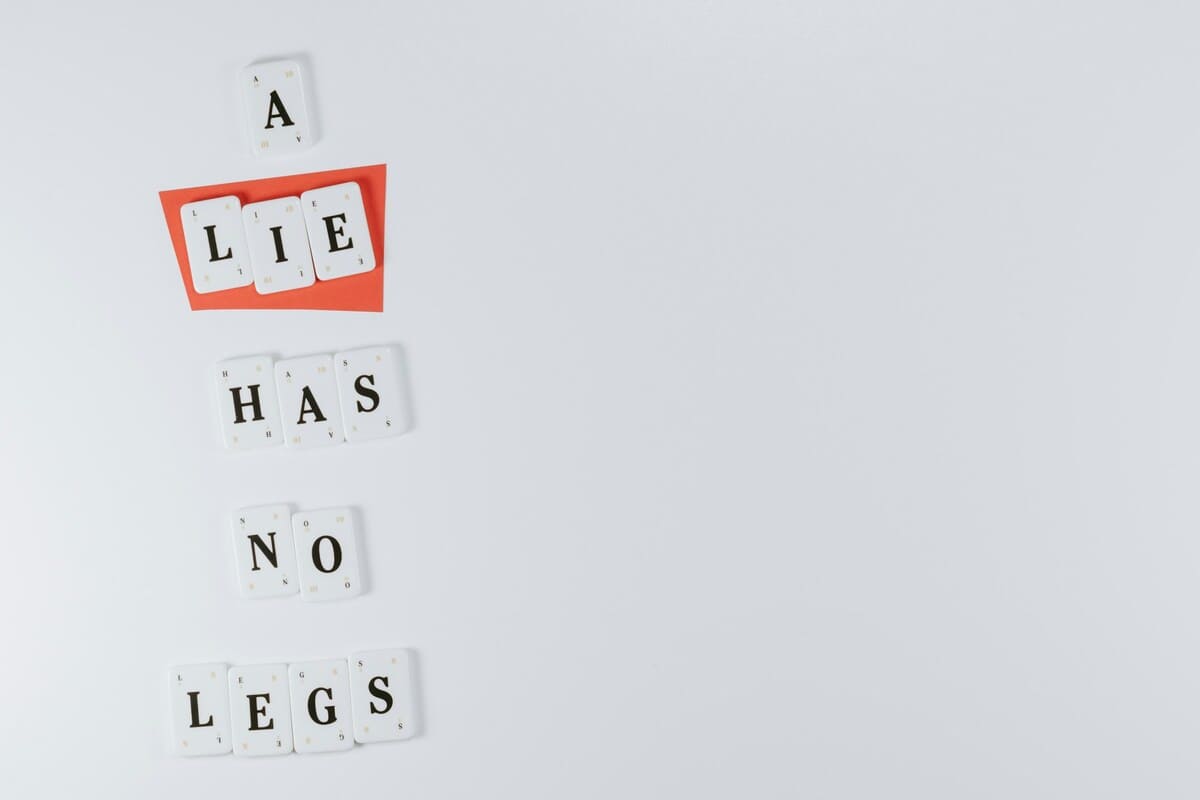

しかし、この110万円を超えない範囲で贈与を行っていたとしても、贈与に関する証明を用意しておかなければ、思わぬ落とし穴にはまってしまう可能性があるため注意が必要です。その理由の最たる例は税務調査と言えるでしょう。

例え本人がれっきとした贈与を行っていたつもりでも、第三者(ここでは税務職員等)に対してきちんとした証明ができなければ、税務調査等で指摘される恐れがあるからです。税務調査等で指摘を受け、非課税枠内での贈与が否認された場合は、延滞税等がかかってしまう可能性が出てきてしまいます。

| 目次 |

|---|

|

1.「贈与」であることを証明するには? |

1.「贈与」であることを証明するには?

自分の行った贈与がきちんとした証明力を持たせるためには、第三者が見ても疑いようのない客観性が重要になってきます。

例えば、金銭の贈与を行う場合には、現金を手渡しするよりも銀行の口座を利用して振込を行うことで贈与を行った日付や金額が確定的なものになります。 また、以下で紹介する贈与契約書を用意することも重要になってきます。

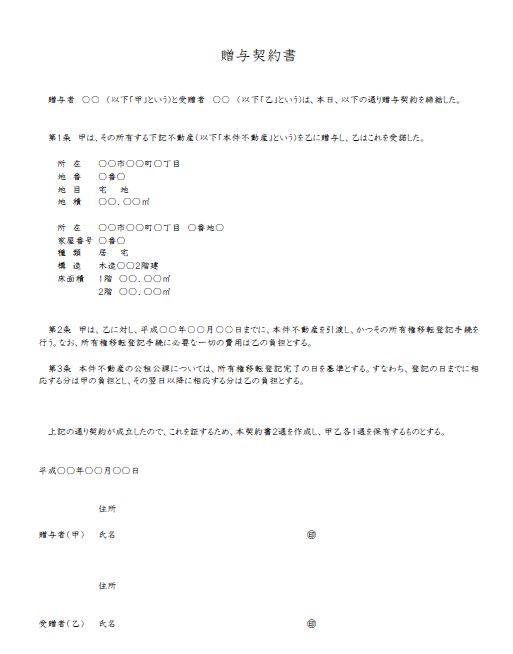

2.贈与契約書の書き方

贈与契約書の書式は自由で、こうでなければいけないという訳ではありません。また契約書の作成はパソコンでも手書きでも問題ありません。ちなみに、金銭を贈与する場合、印紙は不要です。ただし、贈与契約書の署名と日付だけは、自筆(手書き)で記入することをお勧めします。

署名や日付の部分をパソコンの文字で作成してしまうと、本人以外の誰もがいつでも作成できてしまう契約書が出来上がってしまいます。

「本当に本人が契約したものなのか?」

「本当に契約を行った当時に作成された契約書なのか?」

という信憑性に疑問を持たれる恐れがあります。せっかく契約書を用意するのですから、署名等にひと手間かけることで、誰が見ても疑いようのない書類を準備することを心掛けましょう。

また、贈与契約書への押印は実印を使用することをお勧めします。実印でなくとも契約書としては有効ですが、実印の方がより信頼性のある書類が出来上がります。

(贈与契約書の例)

贈与契約書

贈与者、鈴木太郎(以下、「甲」という。)と受贈者、鈴木花子(以下、「乙」という。)は本日、下記の通り贈与契約を結んだ。

甲は、所有する下記の財産を乙に贈与し、乙はそれを受諾した。

現金 弐百万円

甲は、上記財産を令和〇〇年△△月□□日までに乙に引き渡すこととし、引き渡しにより権利は移転する。

上記契約の証として、本契約書を作成し、贈与者、受贈者各一通を保管する。

令和 年 月 日

贈与者(甲)

(住所)東京都練馬区▽▽-▽

(氏名)鈴木太郎 印

受贈者(乙)

(住所)東京都杉並区▽▽-▽

(氏名)鈴木花子 印

3.不動産を贈与するときのポイント

不動産を贈与する場合には、登記事項証明書を取得して正確な所在地を確認しておきましょう。所在地が間違っていると、契約書の不備に繋がりかねません。

それに加えて登録免許税や不動産取得税、専門家に依頼すればその分報酬が必要となるため、税金だけでなく不動産の移転コストも考慮しておくべきと言えます。

また、生前贈与された土地は小規模宅地等の減額特例や物納など相続税の特例制度が適用できないので、不動産の生前贈与は慎重に検討する必要があります。

4.贈与契約書の作成

贈与契約書は専門家に頼んでも良いですし、自分で作成しても良いです。自分で作成する際には以下のポイントに気を付けましょう。

①誰に

②いつ

③何を

④どんな条件で

⑤どうやってあげるのか

贈与契約書には最低限上記で挙げた5つの事項を盛り込む必要があります。このうちどれか1つでも抜けてしまえば、契約書として不備のあるものになってしまうため注意が必要です。

以下に、不動産の贈与がある場合の贈与契約書(サンプル)を添付しておきますので参考にしてみて下さい。

※PDFファイルはコチラ ⇒ 贈与契約書(不動産)サンプル

5.贈与契約書以外の注意点

贈与を行う場合には、連年贈与が疑われないよう、下記の点において変化をつけることが大切になってきます。

※連年贈与…毎年繰り返し贈与を行うこと。これにより、毎年非課税枠の範囲内で贈与を行っていたとしても、実態は一括財産であったとみなされ、贈与財産全体に贈与税が課される可能性が生じてしまう。

5.1.贈与を行う月日を毎年違う日にする

毎年同じ月日に贈与を行ってしまうと「定期金の贈与」とみなされ、一括して贈与税がかかる可能性があります。

5.2.違う財産を贈与する

1年目は株式の贈与を行い、2年目は現金で贈与を行うと言ったように、毎年違う財産を贈与することが望ましいです。これを行うことで、連年贈与に対する疑いを少しでも減らすことができます。

5.3.毎年の贈与額を変える

毎年同じ額の贈与を10年又は15年といったように長期にわたって続けてしまうと、贈与の開始時に全ての金額を贈与する意思があったとみなされて、贈与財産に対して一括で贈与税がかかるケースがあります。

以上の注意点を踏まえた上で、日付・贈与財産・金額を意識する様にしましょう。例えば、1年目は100万の贈与をして2年目は80万円の贈与を行うといったような感じです。

また、年によっては非課税枠を超えた金額(例えば120万円)を贈与して、税務署に贈与税の申告を行い、贈与税を支払うといった変化をつけておくと、連年贈与に対する疑念がさらに解消することに繋がります。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください