マンションにも贈与税はかかるの?計算方法や節税に使える控除・非課税制度を解説

所有しているマンションを子どもや孫に譲ろうと考えているけれど「贈与税は発生するの?」とお悩みではありませんか。

土地や建物などの不動産は、場合によっては高額の資産となります。

贈与する際は高額の税金が発生するので、よく検討したうえで贈与の可否を決めることが大切です。

この記事では、マンションの贈与に税金は発生するのかを解説します。

贈与税の計算方法や適用できる控除・非課税制度も紹介するので、贈与の予定がある方は参考にしてください。

目次

1. そもそも贈与税とは?

贈与税とは、所有する財産を誰かに譲った際に発生する税金です。

親から子ども、祖父母から孫などの親族内だけでなく、親族ではない方に譲った際にも発生します。

発生した贈与税の支払いは、財産を受け取った人が行います。

贈与税は、どのような場合においても発生するわけではありません。

基礎控除の110万円を超える金額を受け取った場合のみ支払い義務が生じるため、受け取った金額や物の価額に応じて支払うことになると考えておきましょう。

ここでは、贈与税支払い時に選択する暦年課税・相続時精算課税について解説します。

1-1. 暦年課税

暦年課税とは、相続時精算課税を選択できなかった、または選択しなかった場合に採用されるものです。

相続開始7年前以上に受け取った贈与分には、基礎控除110万円が適用されます。

年間110万円までの贈与であれば、税金を支払う必要はありません。

ただし、相続開始7年以内にお金や不動産などを受け取った場合には基礎控除が適用されないので注意が必要です。

「相続開始4~7年前に受け取った贈与額-総額100万円を差し引いた額+相続開始3年以内に受け取った贈与価額」が相続財産に加算されます。

1-2. 相続時精算課税

相続時精算課税は、60歳以上の祖父母から18歳以上の子どもや孫が財産を受け取る際に適用できるものです。

相続時精算課税選択後から年間110万円の基礎控除を適用でき、110万円を超える部分には特別控除2,500万円を利用できます。

相続時精算課税を利用することで、大きな財産も非課税で贈与可能です。

ただし相続時には、2,500万円分の枠を使って贈与した財産を、相続税の計算に含めなければならないので注意しましょう。

2. マンションに対して贈与税が発生し申告・納税が必要なケース

マンションは高額な財産に該当するケースが多いため、高い確率で贈与税が発生すると考えておきましょう。

マンションを受け取る予定だけど、本当に贈与税は発生するの?と疑問を持っている方に見ておいてほしい、贈与税が発生し、申告と納税が必要なケースを紹介します。

2-1. マンションをタダで贈与された

マンションをタダで贈与された場合、贈与税が発生します。

現金を受け取っていなくても、マンションという財産を受け取っているので、建物の評価額に応じて贈与税を支払わなければなりません。

現金を受け取った場合のみ贈与税が発生するわけではないと考えておきましょう。

2-2. 著しく低い価額でマンションを購入した

マンションに適した評価額よりも著しく低い金額でマンションを購入した場合にも、贈与税が発生します。

贈与と判断されないために、少しでもお金を払って購入したように見せる人もいるでしょう。

しかし、支払った金額があまりにも低い場合は、購入時のマンションの時価から支払った代金を指し引いた金額を贈与されたと判断します。

たとえば、時価2,000万円のマンションを100万円で購入した場合は、2,000万円-100万円=1,900万円が贈与分となります。

2-3. 名義変更でマンションが自分名義になった

祖父母や親が購入、または所有するマンションの名義を自分に変更した場合も、贈与に該当します。

名義を変更する際は本人に了承を得てから行うものですが、なかには変更後に名義を変えた旨を報告されるケースもあるでしょう。

本人が知らなくても、名義変更によって自身が所有者になった場合は、マンションを贈与されたことになります。

2-4. マンションの購入資金を贈与された

マンションを購入する資金を援助してもらう場合も、贈与税が発生するかもしれません。

マンションの購入費用として、手渡し、または口座振り込みなどで現金を受け取るケースもあります。

いずれかの方法で現金を受け取ったら、全額が贈与分とみなされるため、受け取った人は税金を納めなければなりません。

住宅取得等資金の非課税枠を利用して受け取った場合は、最大1,000万円までの贈与が非課税となります。

適用要件を満たし、税務署に必要書類を提出することで非課税枠を利用できるので、購入費用を援助してもらう際は、必ず非課税枠を活用しましょう。

2-5. マンションの住宅ローンを肩代わりしてもらった

マンションの住宅ローンが支払えず、祖父母や親に肩代わりしてもらった場合、援助を受けた金額分が贈与とみなされます。

夫婦や親子、兄弟姉妹の間で、必要だと思われる用途に使うお金の援助は贈与の対象外です。

しかし、住宅ローン支払いの援助は必要だと思われる用途ではないため、贈与税が発生します。

支払いのお金を援助してもらうのではなく、借りる場合は贈与とみなされません。

一時的にお金を借り、返済していれば問題ないため、貸し借りを証明できるよう返済を記録しておくことが大切です。

3. マンションの贈与税を計算する方法

マンションを贈与された場合は、税額を計算して贈与税を納めなければなりません。

贈与税は自身で計算することもできるため、ここで解説します。

3-1. マンションの固定資産評価証明書と全部事項証明書を取得

まずは、贈与税の計算に必要な固定資産評価証明書と添付資料である全部事項証明書を取得しましょう。

固定資産評価証明書はマンションがある地域を管轄する自治体の窓口、全部事項証明書は最寄りの法務局の窓口で受け取れます。

18歳以上の人が60歳以上の直系尊属からマンションを受け取る際は、相続時精算課税を選択できます。

相続時精算課税を選ぶ場合は、上記の書類に加えて、以下の書類も用意しましょう。

- マンションをゆずる人・もらう人の全部事項証明書、または一部事項証明書

- マンションをゆずる人・もらう人の戸籍の附票のコピー

- マンションをゆずる人の住民票

- 相続時精算課税選択届出書

申告に必要な書類をそろえたら、マンションの評価額を計算してみましょう。

3-2. マンションの評価額を建物と土地に分けて計算

マンションの評価額を算出するには、建物と土地の評価額を計算しなければなりません。

それぞれの計算方法を見ていきましょう。

3-2-1. 建物の評価額計算方法

建物の評価額の計算式は下記のとおりです。

「固定資産税評価額×区分所有補正率」

評価額は、固定資産評価証明書から確認できます。

区分所有補正率は、評価乖離率・評価水準・区分所有補正率の順に算出可能です。

- 評価乖離率:マンションの総階数や築年数から割り出す

- 評価水準:1÷評価乖離率から算出

- 区分所有補正率:評価水準を元に割り出される数字

情報を集めれば計算できるものの、複雑なため内容を間違える恐れもあるでしょう。

国税庁では、必要な情報を入力することで簡単に区分所有補正率を算出できる計算シートを用意しています。

「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書(令和6年1月1日以降用)」をダウンロードし、活用しましょう。

3-2-2. 土地の評価額計算方法

土地の評価額は、路線価方式、または倍率方式を使って計算します。

全国の土地には路線価が定められており、所有する土地の面積×路線価で算出可能です。

たとえば、所有する土地の路線価が1平方メートルあたり40万円の土地を1500平方メートル所有しているとします。

この場合は1500平方メートル×40万円=6,000万円となり、土地の評価額は6,000万円であることがわかります。

一点注意しておきたいのが、評価額の算出はこれで終わりではないことです。

建物同様、算出した評価額に区分所有補正率を掛ける必要があるため、先ほど紹介した「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書(令和6年1月1日以降用)」を活用して区分所有補正率を計算しましょう。

3-3. マンションの贈与税額を計算

建物と土地別の評価額を算出したら、2つを足して贈与財産額を確認しましょう。

贈与額に応じて、適用される税率が変わります。暦年課税・相続時精算課税別に差し引ける控除額も変わるため、洗濯する法の控除額を確認することが大切です。

では、評価額に区分所有補正率を掛けた建物の評価額が700万円、土地の評価額が2,000万円のケースをみてみましょう。

700万円+2,000万円=2,700万円を贈与税額とします。

暦年課税の計算式は(贈与額-基礎控除110万円)×税率-控除額です。

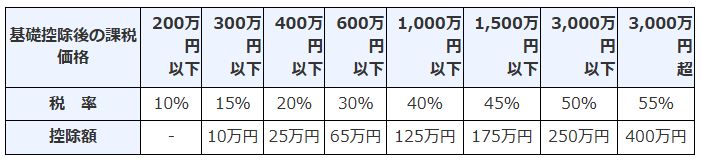

暦年課税には18歳以上の人が直系尊属から贈与を受ける際に適用できる特例控除、第三者から贈与を受ける際に適用できる一般控除があります。

それぞれの税率は以下の通りです。

【一般控除】

引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

【特例控除】

引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

一般控除の場合は(2,700万円-110万円)×50%-250万円=1,045万円です。

特別控除を適用する場合は(2,700万円-110万円)×45%-265万円=900万5,000円となります。

続いて、相続時精算課税を選択する場合の計算式は((贈与額-基礎控除110万円)-特別控除額2,500万円)×20%です。

2,700万円のマンションを受け取ると((2,700万円-110万円)-2,500万円)×20%=18万円となります。

暦年課税と相続時精算課税によって計算式が大きく異なるため、間違えないよう慎重に計算しましょう。

4. マンションの贈与に利用できる控除・非課税制度

マンションの贈与には、控除や非課税制度を適用できるケースもあるため、事前にチェックしておくことがおすすめです。

ここでは、贈与時に適用できる可能性のある2つの制度を紹介します。

4-1. 配偶者控除(おしどり贈与)

配偶者控除とは、夫婦間で居住用の不動産を購入する費用の贈与があった場合、最高2,000万円までが控除される制度です。

おしどり贈与とも呼ばれています。控除を適用する要件は以下のとおりです。

- 婚姻期間が20年以上である

- 贈与されたお金を居住用の不動産購入に使う

- 受贈者は贈与を受けた翌年3月15日までに購入した不動産に住み、今後も居住する予定である

婚姻期間20年以上の夫婦間で居住用の戸建てやマンションなどを購入するお金の贈与があり、費用を購入費に充てる必要があります。

さらに、贈与を受けた人は翌年3月15日までに購入した建物に引っ越し、その後も住み続ける予定であることが適用要件です。

最高2,000万円の控除に加え、基礎控除110万円も適用できるので、2,110万円までの贈与であれば納税の必要がないと考えておきましょう。

4-2. 住宅取得等資金に係る贈与税の非課税措置

18歳以上の人が直系尊属からマンションの購入費用を贈与してもらうときは、住宅取得等資金の非課税措置を適用できます。

非課税措置は、居住用の建物の建築・取得・増改築に使う費用に適用可能です。非課税措置の適用要件は以下のとおりです。

- お金をもらう人の年齢が贈与を受けた年の1月1日時点で18歳以上である

- お金を援助する人は、もらう人の直系尊属である

- お金をもらう人の贈与を受けた年の合計所得額が2000万円以下である

- お金をもらう人が、平成21年から令和5年までの間に住宅取得等資金に係る贈与税の非課税措置を利用していない

- 配偶者や親族など、特別の関係がある人から不動産を取得するわけではない

- 贈与を受けた年の翌年3月15日までに、贈与額すべてを使って建築・取得・増改築を行っている

- 贈与を受けたときに日本国内に住所を有している

- 贈与を受けた年の翌年3月15日までに建築・取得・増改築をした家に住む見込みがある

非課税措置の適用には多くの要件が定められており、これとは別に建築・取得・増改築への要件も満たさなければなりません。

すべての要件を満たせば、一般住宅は500万円、省エネ等住宅は1,000万円までの贈与が非課税になるため、要件を満たす場合は活用しましょう。

5. マンションの贈与税についてよくある質問

マンションの贈与税について気になることがいくつかあるとお悩みの方も多いでしょう。

ここでは、マンションの贈与にかかる税金でよく寄せられる質問を紹介します。

5-1. マンションを贈与された場合の税金はいつ申告・納税する?

マンションを贈与されたら、翌年2月1日~3月15日までに申告・納税を済ませましょう。

税務署で申告書を受け取り、窓口に直接持っていく、または郵送することが可能です。

国税庁のホームページから申告書を作成する方は、e-Taxで提出できます。

申告だけでなく、納税も期限内に済ませなければなりません。納税方法は以下のとおりです。

- 金融機関、または管轄の税務署の窓口での支払い

- e-Taxでの口座振替

- インターネットバンキング

- クレジットカード

- スマホアプリ

- QRコードでのコンビニ納付

- バーコードでのコンビニ納付

納税方法が多く用意されているので、利用しやすい方法を選びましょう。

5-2. マンションを無償で利用したら贈与税は発生する?

親や祖父母名義のマンションを無償で利用した場合、課税上弊害がないと判断されれば贈与税の対象外となります。

課税上の弊害とは、相続税や贈与税の課税、節税のために行った異常行為を指します。

明確に具体例を定めているわけではないので、状況によっては課税上弊害があると判断されるかもしれません。

贈与税の対象かどうかを判断することが非常に難しいケースなので、不安な方は専門家に相談することがおすすめです。

5-3. マンションの贈与では贈与税以外に税金はかからない?

マンションの贈与が行われた際、贈与税以外にも発生する税金があります。

- 不動産取得税:マンションを取得した際にかかる

- 登録免許税:マンションの移転登記をする際にかかる

また、贈与で取得したマンションを売却する際には譲渡所得税もかかります。

贈与税の支払いに加え、これらの税金が重なると予想外の出費になる恐れもあるため、支払う税金額を贈与前にチェックしておくことがおすすめです。

6. マンションにも贈与税がかかる!税理士に相談して賢く節税しよう

親や祖父母からマンションを贈与された際には、贈与税が発生します。

一棟をもらうのか、建物の一室をもらうかによって贈与税額が大きく変動するため、贈与の話を聞いたら、まずは納税額を計算することが大切です。

贈与税は税率が非常に高いため、特別控除を適用できる相続時精算課税のほか、配偶者控除や住宅取得等資金の非課税措置を活用しましょう。

いずれにも適用要件が定められているので、各項目を確認し、満たすものを適用することがおすすめです。

また、贈与税額の計算が難しい、どの控除を適用できるかがわからない方は、税理士に相談することがおすすめです。

税理士は税の専門家なので、状況に応じた節税方法をアドバイスしてくれます。

贈与税額を抑えられる可能性があるので、まずは相談してみましょう。