「贈与税とは?」

「税率や条件が知りたい」

個人間で財産や現金の贈与があると、贈与税の申告・納税義務が生じる場合があります。

しかし、具体的にどのような条件で贈与税が発生するのか、わからない方も多いでしょう。

そこで本記事では、贈与税の概要や税率・税金がかかる条件を解説。

また、節税に使える特例や申告・納税方法についても紹介します。

適切な申告・納税を行なった上で、節税も行いたいという方はぜひ最後までご覧ください。

目次

1. 贈与税とは|贈与に対してかかる税金

贈与税とは1人の人が、個人から無償で現金や財産を受け取った場合にかかる税金です。

贈与税の計算期間は「毎年1月1日から12月31日」までの間で、この期間に合計で110万円以上の財産を受け取った際にかかってきます。

贈与税の税率は10%~55%の間で段階的に設定されており、金額が大きくなるほど納税額も大きくなる累進課税方式の税金です。

そんな贈与税について、下記3つの観点からさらにくわしく解説します。

- 贈与税は誰が払う?

- 贈与税の課税方式は2種類

- 2024年から適用される改正内容

実は今年(2024年)から内容が改正されているなどの注意点もありますので、正しく理解を深めていきましょう。

1-1. 贈与税は誰が払う?

贈与には2種類の登場人物が存在します。

財産を贈る「贈与者」と財産を受け取る「受贈者」です。

2者のうち「受贈者」には、贈与税を払う義務が発生する可能性があります。

受贈者は贈与者の人数に関わらず、受け取った財産の合計が110万円を超えた場合には、翌年の3月15日までに申告・納税を行わなければなりませんので注意しましょう。

1-2. 贈与税の課税方式は2種類

実は贈与税には課税方式が2種類存在し、選択する課税方式によって発生する贈与税の計算方法が異なります。

1つ目の方法は贈与税の基礎控除額(毎年110万円)を利用する「暦年課税方式」です。

暦年課税方式を選択している場合には、前述の通り110万円を超えた分に対して贈与税が発生します。

110万円を超えない分については非課税で財産を受け取れますが、生前贈与加算対象期間には注意が必要です。

暦年課税制度には3年間の生前贈与加算期間が設けられており、贈与者が亡くなった日より前の3年の間に受け取った財産は相続税の計算に含める必要があります。

2つ目の方法は「相続時精算課税制度」です。

相続時精算課税制度とは、特定の条件を満たす場合に選択できる制度で、受贈者は特別控除額2,500万円までを非課税に財産を受け取ることができます。

<相続時精算課税制度の利用条件>

- 贈与者が60歳以上の父母または祖父母である

- 受贈者が18歳以上の子・孫である

- 生前贈与である

たとえば、70歳の祖父から孫に対して2,000万円相当の土地を贈与してもらった場合、相続時精算課税制度を選択すれば非課税で土地を受け取ることが可能です。

また累積贈与額が2,500万円を超えるまでは、引き続き非課税で財産を受け取ることができます。

※2,500万円を超えた分に対しては一律20%で贈与税が課税

ただし、相続時精算課税制度を利用して受け取った財産は、贈与者が亡くなった時(相続時)に持ち戻して相続税を支払わなければなりません。

使い所によっては大きく税金を節税できる制度ですが、よく考えずに使うとかえって相続税の負担が増えてしまうので注意しましょう。

なお、これら2つの課税制度を併用することができない点にも注意が必要です。

1-3. 2024年から適用された改正内容

2023年度の税制改正大綱によって、2024年からの贈与税にはいくつかの改正が加えられました。

<改正内容>

- 相続時精算課税制度に基礎控除(110万円)が新設

- 暦年贈与の生前贈与加算期間が死亡前3年から7年に延長

- 教育・結婚・子育て資金一括贈与の非課税期間が延長

1.2の内容を表にまとめたのでご覧ください。

| 内容 | 暦年課税制度 | 相続時精算課税制度 |

| 2023年以前 |

毎年の基礎控除:110万円 生前贈与加算期間:3年 |

毎年の基礎控除:無し 特別控除:2,500万円 |

| 2024年以降 |

毎年の基礎控除:110万円 生前贈与加算期間:7年 |

毎年の基礎控除:110万円 特別控除:2,500万円 |

生前贈与の状況によって、節税効果の高い課税方式が変化するので詳細なシミュレーションは税理士への相談がおすすめです。

3つ目の変更点である、教育・結婚・子育て資金一括贈与の非課税期間については、下記のように変更されました。

| 内容 | 教育資金の非課税期間 | 結婚・子育て資金の非課税期間 |

| 2023年以前 | 令和4年(2023年)3月末まで | 令和4年(2023年)3月末まで |

| 2024年以降 | 令和8年(2026年)3月31日まで | 令和7年(2025年)3月31日まで |

元々2023年で終了するはずだった贈与の特例期間がそれぞれ延長されたため、今後も特例を使って非課税で財産を渡すことが可能になっています。

以上のように2023年以前と2024年以降では贈与税の内容が変わったため、節税の仕方にも変化が生じることを知っておきましょう。

2. 贈与税の課税財産・非課税財産

贈与税は、受け取ったすべての財産に対して課税されるわけではありません。

贈与税の課税対象となる財産と非課税となる財産があるので、それぞれくわしくみていきましょう。

2-1. 贈与税の課税対象となる財産

基礎控除額以下しか財産を受け取らなければ贈与税が課税されないのが暦年課税のルールですが、注意が必要になるのは、贈与税の対象になる財産の範囲です。

「非課税だと思っていたら課税対象だった」といったことが起こってしまうと、贈与税の無申告などが発生してしまうのでその範囲をしっかりと理解しておきましょう。

贈与は、贈与者と受贈者の契約によって成立します。

契約ですから、「この財産をあげます」「もらいます」というお互いの認識があることが前提です。

贈与税の対象には下記のような財産が挙げられます。

有形の財産だけでなく、著作権などの無形財産も贈与税の対象となる場合があるので注意しましょう。

2-2. 贈与税の非課税財産

贈与を受けた財産であっても、その性質から贈与税の対象にならない非課税の財産があります。

贈与税の対象にならないため、基礎控除額を超える金額を受け取っても贈与税はかかりません。

非課税の財産にあたる財産には、次のようなものがあります。

- 法人からの贈与によって取得した財産(所得税の対象となる)

- 扶養義務者から生活費や教育費として、必要なたびに受け取る財産

- 香典、花綸代、年末年始の贈答、お祝い金、お見舞いなどの金品のうち、

社会通念上相当と認められるもの - 贈与税の特例を使用して贈与された金銭 など

贈与税の特例とは、本来であれば課税対象となりますが、一定の要件を満たすことで非課税の贈与とすることができる税法上の特例措置です。

(特例の内容については後述します。)

2-3. 贈与税のみなし贈与財産

贈与税の対象となる財産には、一般的な贈与以外にも贈与を受けたとみなされる財産(みなし贈与財産)があります。

みなし贈与財産には、次のようなものがあります。

それぞれの内容をくわしくみていきましょう。

①生命保険金

生命保険金は生命保険会社から支払われるものなので、贈与者から受け取る財産ではありません。

しかしその保険料負担者と受取人の関係によっては、贈与税の対象となるケースがあります。

生命保険金にかかる税金は、受取人と保険料負担者との関係によって、次の3つのパターンがあります。

| 被保険者 | 保険料負担者 | 受取人 | 受取人にかかる税金 |

|---|---|---|---|

| A | A | B | 相続税 |

| A | C | B | 贈与税 |

| A | B | B | 所得税 |

贈与税の対象になるのは、保険料負担者が被保険者・受取人とも異なる場合です。

たとえば次のような生命保険で考えてみましょう。

この生命保険では、父の死亡によって、長男に生命保険金2,000万円が支払われます。

この死亡保険金2,000万円のうち保険料は父母が半々ずつ負担していますので、1,000万円が相続税、1,000万円が贈与税の対象となります。

なお相続税の場合は生命保険金に一定の非課税制度がありますが、贈与税にはありません。

②信託受益権

信託受益権とは「信託財産から生じる利益を受け取ることができる権利」のことで、信託受益権をもつ人のことを信託の仕組みの上で「受益者」といいます。

もし信託の「委託者」(信託財産のオーナー)と「受益者」が別人となる信託契約を設定した場合、「受益者」には信託受益権の贈与があったものとみなされ贈与税が課税されます。

たとえば、次のような信託契約を結んでいた場合には、長男に対して贈与税が課税されます。

このようなケースのほか、信託受益権そのものを贈与された場合も贈与とみなされますので注意しましょう。

③低額譲渡

少しでも対価を受け取っておけば、贈与税がかからないと誤解されやすいのですがそうではありません。

「低額譲渡」といって、個人から個人に対して本来よりも著しく低い対価で財産を譲り受けた場合、その財産の「時価」と支払った対価との「差額」について贈与を受けたものとみなされます。

たとえば、Aさんが時価1,000万円の土地をBさんに200万円で譲渡した場合、Bさんは差額の800万円(1,000万円-200万円)について贈与を受けたとみなされます。

時価とは土地や借地権・家屋・構築物などの場合、取引価格に相当する額となりその他は相続税評価額となります。

支払われた対価が著しく低いものといえるかどうかはケースバイケースで、割合などで一律に判断されるものではないため、不安があるときは専門家に相談することが大切です。

ただし受贈者が資力を喪失して債務(借金など)を弁済することが困難で、かつ一定の条件を満たす場合においては、贈与税の対象になりません。

なお土地を安く売ってあげたAさんについては、受け取った200万円から財産の取得価額を差し引いた額が、所得税の対象となります。

下記記事では、低額譲渡において、売り手と買い手にかかる税金を詳しく解説していますので、ぜひ併せてご覧ください。

【関連記事】贈与税と所得税が二重課税されてしまう?不動産の低額譲渡などのみなし贈与に注意!

④債務免除等

自身の債務(借金など)を無償で、あるいは著しく低い対価で免除してもらったり、自身の代わりにその債務を引き受けてもらったり、弁済を行ってもらったりした場合は、債務の免除等を行ってくれた人から贈与があったものとみなされ、その金額が贈与税の対象になります。

たとえば、AさんがBさんに対する債務(Bさんへの借金)200万円を無償で免除してもらった場合、BさんからAさんに200万円の贈与があったものとみなされるということです。

ただし、受贈者が資力を喪失して債務を弁済することが困難で、かつ一定の条件を満たす場合においては贈与税の対象になりません。

⑤親子間の金銭貸借

親から金銭を借りた場合も、贈与税の対象になるケースがあります。

贈与税の対象になるかどうかは、貸し借りにあたる金銭(借入部分)と利子にあたる金銭(利息部分)とで分けて考えます。

まず借入部分については、その貸し借りが本人の返済能力や弁済状況からみて金銭の貸借であるとは認められない場合、贈与とみなされる可能性があります。

貸し借りを装って、返済の見込みのないような金銭を与えたものと受けとられないよう注意が必要です。

利息部分についても、その貸し借りが無利子で行われた場合、利子に相当する金額の贈与があったとみなされることがあります。

3. 贈与に対して税金がかかる条件

実はすべての贈与に対して贈与税がかかるわけではありません。

贈与税は下記3つの条件を満たす場合にかかる税金です。

- 課税対象かつ一定額を超える贈与であること

- 個人から財産を贈与されていること

- 双方が贈与に合意していること

それぞれどのような意味なのか、くわしく解説します。

3-1. 課税対象かつ一定額を超える贈与であること

前述のように贈与税は、「①贈与された財産が課税対象である」・「②一定額を超える贈与である」ことを満たす場合に発生します。

当たり前の話ですが、この条件が無いと子どもの教育費に対しても贈与とみなされ贈与税が発生してしまう可能性があるのです。

贈与税を計算する場合には、課税対象の財産であるか・財産価額が一定額を超えているのかというポイントから整理しましょう。

3-2. 個人から財産を贈与されていること

実は贈与税は、個人から個人へ贈与された場合にのみ発生する税金です。

贈与には大きく分けて下記4つの形があります。

細かい説明は省きますが、この4つの形のうち贈与税が発生するのは「1」のみです。

そのほかの「2」「3」「4」については、法人税や所得税の対象となります。

たとえば「3」のように法人から財産を受け取った場合には、その財産は所得税の対象です。

贈与は個人と法人の間でも行えますが、贈与税は個人間での贈与でしか発生しないことを知っておきましょう。

3-3. 双方が贈与に合意していること

民法上の贈与とは、当事者同士が贈与契約を交わすことをいいます。

つまり、贈与者が「あげる」受贈者が「いただきます」といって初めて成立するのです。

※双方の合意があれば口約束でも契約が成立

そのため、合意が確認できない場合には贈与とみなされない可能性があります。

身近な例で注意したいのが名義預金です。

たとえば孫名義の口座を作成し、祖父母が毎年110万円を振り込んで(贈与)いたとします。

この場合、孫が自分名義の口座があることを知らなければ双方の合意がないことになるため、贈与ではなくただの貯金とみなされてしまうのです。

すると、贈与税の基礎控除は適用されず、相続時に相続財産として孫に相続税が発生してしまいます。

確実に贈与であることを証明するためには、贈与の度に贈与契約書を作ることがおすすめです。

ただ双方の合意がない場合でも「みなし贈与財産」として扱われる例もあります。

このような細々とした点について不安な場合には、税理士などの専門家に相談することがおすすめです。

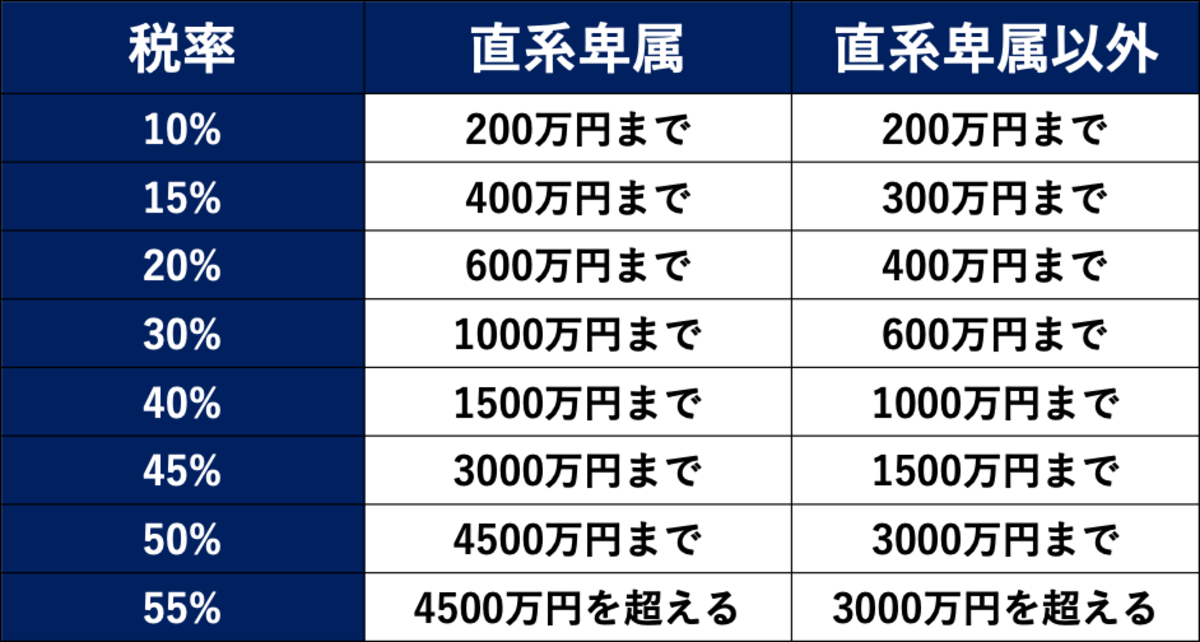

4. 課税方式ごとの贈与税率

贈与税では選択する課税方式や状況によって、適用される税率が変わります。

贈与税率は、贈与税を計算する際に重要な数値となるのでしっかりと理解しておきましょう。

3種類ある贈与税率をそれぞれ紹介します。

4-1. 暦年贈与の税率は2種類

贈与財産には「一般贈与財産」と「特例贈与財産」の2種類があり、贈与者と受贈者の関係によって適用される税率が異なります。

一般贈与財産とは:特例贈与財産以外の贈与財産

・父母や祖父母から18歳未満の子や孫への贈与財産

・夫婦間・兄弟姉妹間への贈与財産

・他人への贈与財産

特例贈与財産とは:直系尊属から18歳以上の直系卑属へ贈与する財産

※直系尊属:自分より前の世代(父母・祖父母など)の直系の親族

※直系卑属:自分より後の世代(子・孫など)の直系の親族

それぞれの財産に適用される税率をみていきましょう。

<一般贈与の場合の税率>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超え | 55% | 400万円 |

<特例贈与の場合の税率>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超え | 55% | 640万円 |

それぞれ10~55%までの税率が設けられていますが、200万円以降の贈与の場合、特例贈与の方が税率が低く設定されています。

贈与税が発生する場合には、一般・特例どちらの贈与財産に該当するのか判断しましょう。

4-2. 相続時精算課税制度の税率

相続時精算課税制度にも贈与税率が設けられています。

相続時精算課税制度の場合には、2,500万円を超えた部分の贈与が贈与税の対象です。

<相続時精算課税制度の税率>

- 一律20%

2,500万円までは非課税、それ以降の贈与分に対しては一律20%の税率が適用されます。

5. 贈与にかかる税金を軽減できる特例

贈与ではいくつかの特例が設けられており、利用することで贈与税を節税可能です。

<贈与にかかる税金を軽減できる特例>

- 贈与税の配偶者控除(おしどり贈与)

- 結婚・子育て資金一括贈与の特例

- 教育資金一括贈与の特例

- 住宅取得等資金の贈与特例

それぞれどのような特例なのか、くわしく解説していきます。

5-1. 贈与税の配偶者控除(おしどり贈与)

贈与税の配偶者控除はおしどり贈与とも呼ばれ、要件を満たすことで控除を適用できます。

<おしどり贈与の要件>

- 贈与者・受贈者が婚姻期間20年以上の夫婦である

- 贈与財産が居住用不動産である

- 贈与財産が居住用不動産を取得するための金銭である

- 受贈年の翌年3月15日までに受け取った居住用不動産に居住している

- 翌年3月15日以降も住み続ける見込みがある

<おしどり贈与の控除額>

- 最高2,000万円

おしどり贈与は贈与税の基礎控除とは別枠として利用できるため、最大で2,210万円の贈与を非課税にすることが可能です。

夫婦の婚姻期間は書類上の合計期間が20年を超えていればいいため、1度離婚した夫婦であっても特例を利用できます。

しかし、20年以上経っていても離婚している場合には、特例が利用できませんので注意しましょう。

5-2. 結婚・子育て資金一括贈与の特例

結婚・子育て資金一括贈与の特例を利用することで、結婚・子育てに関わる資金贈与を大幅に非課税にすることが可能です。

<結婚・子育て資金一括贈与の特例の要件>

- 直系尊属から結婚や子育て用に一括で贈与された資金である

- 受贈者が18歳以上50歳未満である

- 前年度の受贈者の所得が1,000万円以下である

<結婚・子育て資金一括贈与の特例の控除額>

- 受贈者1人あたり最高1,000万円

- 1,000万円のうち結婚資金は最大300万円

結婚や子育ては大きなライフイベントで、特に若い夫婦の場合には2人だけで賄うのは難しい場面もあります。

そんな時、子や孫をサポートできるように作られたのが結婚・子育て資金一括贈与の特例です。

受贈者1人当たり1,000万円を非課税で贈与できるため、子や孫が複数人いる場合にはそれぞれに対して1,000万円ずつ贈与できます。

今後も延長される可能性はありますが、現在は令和7年3月31日までが期限となっている特例のため、利用の際には再度確認しましょう。

5-3. 教育資金一括贈与の特例

教育資金一括贈与を利用することで、教育に関わる資金贈与を大幅に非課税にすることが可能です。

<教育資金一括贈与の特例の要件>

- 直系尊属から教育用に贈与された資金である

- 受贈者が30歳未満の子ども・孫である

- 前年度の受贈者の所得が1,000万円以下である

<教育資金一括贈与の特例の控除額>

- 受贈者1人につき最大1,500万円

教育資金一括贈与の特例は、学校や塾をはじめとして教育にかかる資金全般に適用できます。

一括贈与の特例という名前が付いていますが、複数回に分けての贈与も可能なので、子どもや孫の成長に合わせ少しずつ贈与することが可能です。

ただしこの特例を利用して贈与した財産が、受贈者の年齢が30歳に達した時点で残っていた場合には、残金に対して贈与税が発生する点には注意しましょう。

なお2024年から内容が改正され、令和8年3月31日までこの特例が利用できるようになっています。

5-4. 住宅取得等資金の贈与特例

住宅取得等資金の贈与特例を利用することで、多額の資金が必要なマイホームの購入を支援してもらうことが可能です。

<住宅取得等資金の贈与特例の要件>

- 直系尊属から直系卑属への贈与である

- 受贈者が18歳以上である(贈与年の1月1日時点)

- 贈与年の翌年3月15日までに贈与税の申告を行う

- 申告期限までに住宅を購入し、その年の12月31日までに居住する

- 贈与年の受贈者の所得が2,000万円以下である

<住宅取得等資金の贈与特例の控除額>

- 最大1,000万円

マイホームの取得に適用できる特例のため、住宅の購入以外にも新築の購入や増改築費用にも充てることが可能です。

利用期限が設けられている時限措置で、期限が令和5年の12月31日となっているため利用を検討している方は、早めに税理士などの専門家に相談しましょう。

6. 贈与税の申告・納税方法や期限について

贈与税が発生した場合には、適切に申告・納税を行う必要があります。

申告・納税をしなかった場合には、その過失度合いによって追加の税金が課税されてしまうため注意が必要です。

申告・納税方法や期限について解説します。

6-1. 贈与税の申告方法

贈与税の申告は下記の3ステップで行います。

- 必要書類の準備

- 贈与税申告書の作成

- 管轄税務署への申告

身分証明書のほか、相続時精算課税制度を選択している場合や利用する控除によって必要な書類は異なるので注意しましょう。

贈与税申告書は国税庁のHPからダウンロードでき、手書きでもパソコンでの作成も可能です。

こちらも選択している課税方式や利用する特例によって、記入項目が変わるため注意しましょう。

管轄税務署への申告は、「窓口」・「郵送」・「e-Tax」のいずれかの方法で行います。

税務署は土日・祝日は閉庁しているので、平日に時間を作るのが難しい場合には郵送やe-Taxを利用するといいでしょう。

申告書の作成についてくわしく知りたい方は下記記事もチェックしてみてください。

【関連記事】:贈与税の申告方法や必要書類!申告書の書き方や申告不要な場合も解説

6-2. 贈与税の納税方法

贈与税の納税方法は下記の5種類から選ぶことが可能です。

<贈与税の納税方法>

- 税務署/銀行/郵便局で直接納める

- 口座引き落としによるダイレクト納付を利用する

- インターネットバンキングで納付する

- クレジットカードで納付する

- コンビニで納付する

「1」の場合には納付書が必要ですが、それ以外の方法であれば納付書は必要ありません。

クレジットカード納付は、利用金額に応じてポイントをつけることができるのでおすすめの方法です。

利用する方法によっては、e-Taxでの利用手続きが必要になるので注意しましょう。

6-3. 贈与税の申告・納税期限

贈与税の申告・納税は「翌年の2月1日から3月15日」までを期限として、行わなければいけません。

たとえば2023年に贈与税が発生している場合には、2024年の2月1日から3月15日までが贈与税の申告・納税期限となります。

申告・納税期限を過ぎてしまった場合には、状況によって下記の加算税がかかる可能性があるので注意しましょう。

<贈与税の加算税>

- 無申告加算税

- 重加算税

- 延滞税

申告・納税期限を守って、正しく贈与税を納めることが大切です。

7. 贈与税の注意点

贈与税の仕組みや計算に関して、注意しなければならない点が3つあります。

<贈与税の注意点>

- 定期贈与とみなされないようにする

- 贈与日の評価額で贈与税を算出する

- 相続税への持ち戻しに注意する

それぞれの注意点をくわしくみていきましょう。

7-1. 定期贈与とみなされないようにする

毎年同じような金額を贈与されている場合には、定期贈与とみなされてしまう可能性があります。

定期贈与とは、総額が決まっている贈与を基礎控除額内で分割して贈与することです。

たとえば、2,000万円を贈与したいけど一括だと高い贈与税がかかるので、20年間に分けて100万円ずつ贈与すると決めたとします。

この場合、定期贈与とみなされてしまうと20年間で2,000万円をもらったのではなく、一括で2,000万円を贈与されたと判断され高額な贈与税が発生するのです。

贈与契約書を贈与の度に作成するなどして、定期贈与とみなされないようにしましょう。

7-2. 贈与日の評価額で贈与税を算出する

贈与税の計算は、贈与日の財産の評価額で算出します。

たとえば、金200万円分を2022年1月に贈与された場合、贈与税を計算する時の価格ではなく、2022年1月時点での価格を使用して贈与税の計算を行います。

株や土地など価格が変動する財産を贈与された場合には、贈与税の計算時に混乱しないようにしましょう。

7-3. 相続税への持ち戻しに注意する

一部の贈与は、相続税に持ち戻して計算する必要があるので注意しましょう。

具体的には下記いずれかのパターンに該当する場合には、相続発生時に持ち戻して相続税を計算しなければなりません。

<持ち戻しが発生する場合>

- 相続時精算課税制度を利用して贈与された財産

- 暦年贈与を利用して贈与者の死亡日の前7年以内に贈与された財産

たとえば、祖父から2013年に相続時精算課税制度を利用して2,500万円の土地の贈与を受けており、2020年に相続が発生した場合には相続税の計算に贈与された土地を含める必要があります。

持ち戻しが発生すると、贈与税の節税目的で利用していたにも関わらず、相続税の負担が増加してしまう可能性があるので注意しましょう。

8.相続税との比較

贈与税と相続税は相続税法という同じ法律によって徴収される税金で、贈与税は相続税を補完する役割を担う税金といわれています。

いずれも個人から個人に移転された財産にかかる税金で、税率も10%から最大55%です。

しかし相続税の基礎控除額は「3,000万円+法定相続人の数×600万円」と贈与税よりもかなり大きく、税率についても贈与税の特例税率よりさらに税額が少なく計算されるよう設定されています。

<相続税の速算表>

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 10% |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

最低税率の10%が適用されるのは贈与税では200万円以下ですが、相続税では1,000万円以下で、最高税率の55%が適用されるのは、贈与税の一般税率では3,000万円超、特例税率で4,500万円超となりますが、相続税率では6億円超となります。

贈与税率は相続税率よりも高く設定されていますが、相続税率も決して低いわけではないため、資産が多い方ほど賢い節税対策が必要になるでしょう。

9. 贈与税の仕組みや税率を理解して適切に申告しよう

贈与税とは、毎年の基礎控除110万円を超えた贈与分に対して課せられる、累進課税方式の税金です。

課税方式には「暦年課税」・「相続時精算課税制度」の2種類があり、適切に選択することで贈与税を節税することができます。

また、贈与税を軽減できる特例もあるため、要件を満たせる場合には大幅に贈与税が節税可能です。

課税方式の選択や特例の適用は、知識を持っていないと不利に働いてしまう可能性が高いので、利用を検討している場合には税の専門家である税理士に相談しましょう。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください