相続税の追徴課税は重い!発覚するケースや税率・対処法を解説

監修

中村亨

日本クレアス税理士法人 代表 税理士 公認会計士

相続税の計算に誤りがあるとどうなるのか、不安に思う方もいるでしょう。

内容の誤りによって納める額が少なくなると、後に追徴課税を求められる恐れがあります。

追徴課税は重いペナルティとなっているため、誤りのないよう申告することが大切です。

この記事では、相続税の追徴課税はどれくらい重いのかを解説します。

なぜ申告内容の誤りがバレるのか、追徴課税を支払えないときはどうすべきかも紹介するので、相続税を申告する予定の方は申告前にご覧ください。

目次

1. 相続税の追徴課税とは?4種類のペナルティと税率

相続税を少なく申告すると、追徴課税を求められる恐れがあります。

追徴課税とは、申告漏れに対するペナルティです。

- 無申告加算税

- 過少申告加算税

- 重加算税

- 延滞税

上記4種類をそれぞれ解説します。

1-1. 無申告加算税|5~30%

無申告加算税とは、税申告そのものをしなかった際に課せられるペナルティです。

両親や祖父母などが亡くなり、何らかのものを相続したにもかかわらず申告をしなかった際に発生します。

ただし、受け継いだ財産が基礎控除の範囲内の場合は申告不要で、ペナルティもありません。

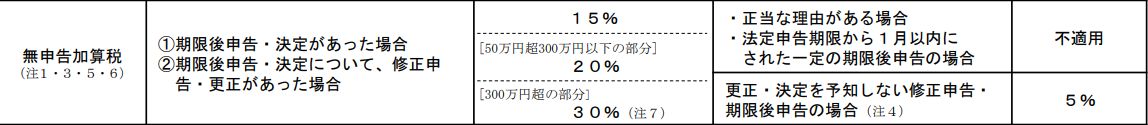

ペナルティの税率は5~30%です。状況別の税率を見てみましょう。

引用:財務省「加算税の概要」

このように、状況に応じて課せられる税率が変わるため、事前に確認することが大切です。

それぞれの税率をよりわかりやすくまとめました。

- 申告期限を過ぎてから、税務調査が入る前に申告をした:5%

- 税務調査後に申告をした場合の50万円以下の部分に課せられる税率:15%

- 税務調査後に申告をした場合の50万円超、300万円以下の部分に課せられる税率:20%

- 税務調査後に申告をした場合の300万円超の部分に課せられる税率:30%

例として、遺産総額が3900万円のケースを見てみましょう。

相続人は配偶者のみ、基礎控除3600万円を差し引いて300万円が相続税の課税対象になります。

この課税対象額には30万円の相続税が発生しますが、無申告だった場合のペナルティを紹介しましょう。

300万円のうち50万円には15%、残りの250万円には20%が課されます。

50万円×15%+250万円×20%=57万5,000円がペナルティとなり、30万円の相続税とあわせて87万5,000円を納税しなければなりません。

1-2. 過少申告加算税|10~15%

過少申告加算税とは、税の申告をしたものの、計算間違いによって納税額を少なくしてしまった際に課せられるペナルティです。

受け継いだ財産が基礎控除の範囲を過ぎたため申告したけれど、計算が誤っていた、または財産の漏れがあった場合などに発生します。

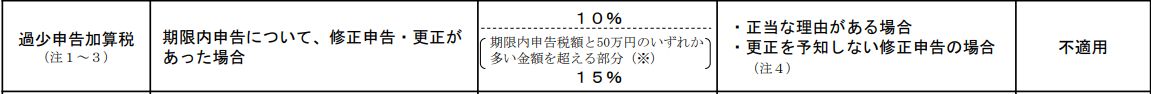

ペナルティの税率は10~15%です。状況別の税率を見てみましょう。

引用:財務省「加算税の概要」

過少申告加算税は、ペナルティが課せられないケースもあります。それぞれの税率をわかりやすくまとめました。

- 正当な理由があって少なく申告をしてしまった:ペナルティなし

- 税務調査が入る前に申告内容を修正した:ペナルティなし

- 税務調査後、最初の申告額と50万円のうち、どちらか多い金額までの部分:10%

- 税務調査後、最初の申告額と50万円のうち、どちらか多い金額を超える部分:15%

例として、最初の申告で100万円を支払ったものの、税務調査によって申告額が少ないことが分かったケースを見てみましょう。

過少申告によって発生した追徴課税額は300万円とします。

まず、最初の申告額が50万円よりも多い100万円なので、300万円のうちの100万円に10%が課せられます。

残りの200万円には15%です。

100万円×10%+200万円×15%=40万円となるため、追徴課税の300万円+ペナルティ40万円で340万円を納めなければなりません。

1-3. 重加算税|35~40%

重加算税とは、嘘の申告をした、または財産を隠したまま申告をした際に課せられるペナルティです。

納税額を少なくするために偽った内容の申告をした場合に発生します。

ペナルティの税率は35~40%です。状況別の税率を見てみましょう。

引用:財務省「加算税の概要」

重加算税は、仮装や隠ぺいを伴う過少申告・不納付・無申告のいずれかが起こった際に課せられます。

また、延滞税も同時に発生するため、あわせて納めなければなりません。

過少申告と不納付は35%、無申告の場合は40%です。

ペナルティと一緒に払う必要のある延滞税は、延滞期間に応じて税率が変わります。

納期限の翌日から2カ月までは年2.4%、2カ月以降は8.7%です。

納税額を少なくするために、故意に財産を隠して申告した(過少申告)例を見てみましょう。

申告して50万円を納めた後、税務調査によって隠していた50万円分の財産に対して、追徴課税を納期限から180日後に求められた場合、納めていない50万円×30%=15万円が重加算税として課せられます。

さらに、(50万円×2.4%×60日)÷360+(50万円×8.7%×120日)÷360=16,500円の延滞税が追加され、16万6,500円の追徴課税金を納めなければなりません。

続いて、財産を隠ぺいして100万円の申告を故意にしなかった(無申告)例を見てみましょう。

税務調査によって隠ぺいが判明し、納期限から300日が過ぎていたとします。

相続人は配偶者のみで相続額は3600万円、基礎控除の範囲内に収まることから、100万円の財産を隠ぺいして納税から逃れました。

隠ぺいした100万円を含めた3700万円の相続には、10万円の相続税が発生します。

相続税に重加算税の100万円×40%=40万円が加わり、本来支払うべき額とあわせて50万円となります。

あわせて(100万円×2.4%×60日)÷360+(100万円×8.7%×240日)÷360=61,900円(100円未満切り捨て)の延滞税が加算され、56万1,900円を納めなければなりません。

1-4. 延滞税|年7.3%または14.6%

延滞税は、納期限を過ぎてから税金を納めた際に発生するペナルティです。

原則、税率は年7.3~14.6%です。

しかし、年度によって数字が変わるため、延滞税が課される年度に適用される税率を確認しましょう。

令和5・6年度は期限の翌日から2カ月に年2.4%、2カ月以降に年8.7%が適用されています。

2. 税務調査対象世帯の9割で追徴課税が発生している

相続税の追徴課税が発生する原因のほとんどは、税務調査に入られることです。

調査によって申告の不備や無申告などがわかり、対象世帯の多くが追加の納税を求められています。

ここでは、税務調査を避けることはできるのか、どのように捜査するのかを紹介します。

2-1. 税務調査を避けることはできない?

税務調査を避けることはできないので、連絡が入ったら対応することが大切です。

税務調査は無断で行われるものではありません。

事前に税務署から連絡が入るので、知らない間に調査され、突然追徴課税を求められることもないでしょう。

税務調査の連絡が入ったときに拒否する、または逃げるなどの行為を働けば、1年以下の懲役、または50万円の罰金が科せられます。

いずれにしてもペナルティを負うため、連絡が入ったら逃げずに応じましょう。

2-2. 税務調査の2つの捜査方法

税務調査には2つの種類があり、それぞれで特徴が異なります。

- 任意調査

- 強制調査

前述したように、調査前には税務署から連絡が入ります。

これは任意調査のみで、強制調査の場合は事前連絡なしで行われるため、突然企業・家宅捜査が来るものと考えておきましょう。

任意調査は調査対象の同意のもと行われますが、拒否はできません。

調査が行われる原因に心当たりがある場合は、税務調査官にすべて話しておくことが大切です。

調査は2~3日ほどで終わるため、長引く恐れはないでしょう。

強制調査は巨額の脱税や犯罪が疑われるケースに行われます。

裁判上の令状を通して強制的に調査を実施するため、調査対象は仮装・隠ぺい対策もできません。

調査は早くても1カ月、長ければ1年ほど行われるため、何らかの問題を抱えている場合は、早めに申告することが重要です。

3. 相続税の追徴課税が発覚するケース

相続税を納めるにあたって、なぜ税務調査が入るのか疑問を持った方も多いでしょう。

ここでは、税務調査が行われるきっかけとなるケースを解説します。

3-1. 相続対象口座からの入出金の頻度が高い

生前、相続対象の口座から何度も入出金されていることをきっかけに税務調査が入る恐れがあります。

相続税を減らすために、生前から子どもにお金を贈与するケースも多いでしょう。

年間110万円までの範囲で贈与すれば贈与税は発生しないため、相続税対策として実施している方も多いかと思います。

しかし、一点注意したいのが亡くなる3年前の贈与分は相続対象になることです。

3年よりも前の4年間に贈与されたお金は、合計100万円までなら相続税に含まれません。

ただし、100万円を超過する部分は相続分に加算されるため、注意が必要です。

亡くなる直前にお金を贈与した場合、全額相続対象になるので、節税対策にはなりません。

贈与と思い込んで相続財産に含めなかった場合、過少申告、または無申告として税務調査が入る可能性があります。

相続税の計算をするときは、亡くなる前の3年間の贈与額+それより前の4年間に受け取った合計額-110万円を合算した額を含めましょう。

3-2. 相続財産の評価額が間違っている

相続財産の評価額が明らかに少ないことも、税務調査が入るきっかけになります。

たとえば、建物や土地を引き継いだら、不動産の価値を証明する評価額を明確にしなければなりません。

建物や土地別に評価額の計算方法が異なるので、自分で計算すると間違える可能性もあるでしょう。

不動産は高額の財産です。少し評価額を間違えるだけでも、納税額に大きく影響する恐れがあります。

税務調査を避けるためには、専門家に計算を依頼することがおすすめです。

税理士に依頼すれば、正しい評価額を算出してくれるため、追徴課税のリスクを抑えられます。

3-3. 所得に対して相続税の申告財産が少ない

亡くなる直前まで収入を得ていたにもかかわらず、申告財産が少ない場合も税務調査が入るきっかけになります。

所得よりも申告財産が多い場合は調査に入る可能性が少ないものの、所得よりも申告財産が少ないときは過少申告を疑われる可能性が高いです。

亡くなる直前まで収入があった場合、収入も相続財産に含まれます。

相続財産を計算する際は、忘れずに含めるようにしましょう。

3-4. 相続財産の申告漏れ

相続財産の申告漏れは追徴課税のリスクが高まるため、注意が必要です。

特に保険や不動産は漏れてしまうことが多いので、必ず相続財産に含めるようにしましょう。

前述したように、不動産は高額の財産です。

評価額の計算をしなければならないので、つい後回しにしてしまいがちですが、申告を忘れると高額のペナルティを課せられるかもしれません。

保険金は契約者やお金を受け取る人によって支払う税金の種類が変わります。

故人が契約して被保険者になり、受取人を配偶者や子どもにした場合は相続税です。

配偶者が契約して故人を被保険者にしている場合は受取人に応じて異なります。

受取人が配偶者の場合は所得税、子どもの場合は贈与税です。

所得税の対象だと思っていたものが相続税だったというケースもあるので、申告前に確認することが大切です。

4. 相続税の追徴課税について注意するポイント

相続税を少なく申告した、または申告自体しなかった場合、追徴課税が課せられます。

追徴課税にはさまざまな注意点があるため、ここで解説します。

4-1. 支払いは原則として現金一括のみ

過少申告や無申告だった場合に課せられるペナルティは、現金の一括払いのみです。

紹介してきたように、追徴課税は場合によっては高額になります。

用意できないほどの金額を請求される可能性があるものの、クレジットカード払いや分割払いは対応してもらえません。

ただし、以下の要件を満たす場合は納税を猶予してもらうことが可能です。

- 災害や盗難によって財産を失った

- 納税者が病気になったりケガをしてしまった

- 事業の廃業や休業

- 事業で著しい損失を負った

- 上記4つのいずれかに類する事実があった

- 本来の納期限から1年経過後、修正申告で納税額が確定した

1~4のいずれかに該当し、本来の納期限から1年経過後に修正申告で納税額が確定した方は、以下の要件を確認しましょう。

- 納税者が一時的に税金を納められない状態と認められた

- 猶予に関する申請書が提出された

- 担保が提供されている

3つの要件を満たす場合は、ペナルティの猶予を認められます。

現金での一括払いが難しい方は、猶予の要件を確認しましょう。

4-2. 自己破産しても免責されることはない

ペナルティに対応できず自己破産をしても、追徴課税から逃れることはできません。

多額の借金を抱えた状態で返済不能に陥ったら、自己破産をすることが可能です。

免責が下りれば支払い義務がなくなるため、ゼロからスタートできます。

しかし、追徴課税は非免責債権にあたり、自己破産をしても支払義務が残ったままです。

自己破産をして何もかも失ったとしても、税金は納める必要があると覚えておきましょう。

4-3. 支払えない場合には財産が差し押さえられる

追徴課税を支払えず、そのまま放置すると差し押さえが行われます。

税務調査によって支払うべき金額が確定したにもかかわらず、納付しない方もいるでしょう。

納付を放置すると督促状が届き、その後差し押さえが実行されます。

差し押さえられるのは給与・事業での売り上げ・預金口座や証券口座などの資産・不動産・車などです。

差し押さえられた財産は取り戻すことができないので、差し押さえ前に支払うことが大切です。

4-4. 相続人全員に連帯納付義務が発生する

相続税には連帯納付義務があるため、ほかの親族に迷惑をかけてしまうかもしれません。

ペナルティを課された場合、基本的には納税者本人が納めることになります。

しかし、本人からの納付がない状態が続けば、ほかの相続人が納税を求められるのです。

連帯納付義務によって、親族間の関係が悪化する恐れがあります。

今後に影響するため、早めに支払う、または猶予の申請をすることがおすすめです。

5. 相続税の追徴課税が払えない場合の対処法

相続税の追徴課税が発生したけれど、どうしても支払えないとお困りの方も多いでしょう。

払えない事情があるときは、猶予制度や借り入れなどの対処法を実践することがおすすめです。

ここでは、万が一に備えて知っておきたい対処法を解説します。

5-1. 納税猶予制度を使う|「換価の猶予」「納税の猶予」

ペナルティを支払えないときは、納税猶予制度を活用しましょう。

前述したように、要件を満たせば納期限を猶予してもらうことが可能です。

現金を用意できない、または一時的に支払いが難しいときは納税猶予の要件をチェックすることが大切です。

納税猶予のほか、換価の猶予も確認しておきましょう。

換価の猶予とは、差し押さえた財産の売却や新たな差し押さえを猶予してもらえる制度です。

制度を利用するには、以下の要件を満たす必要があります。

- 納付することで事業の継続や日々の生活が困難になる恐れがあると認められる

- 納税するという誠実な意思がある

- 今回発生した追徴課税以外に、滞納している国税がない

- 納期限から6カ月以内に申請書が提出されている

- 担保が提供されている

以上の要件を満たせば、換価の猶予を利用できます。

差し押さえられた財産の売却を防ぐ、または所有する財産の新たな差し押さえを防ぐなどのメリットがあるため、支払えないときはどちらかの猶予制度を利用しましょう。

5-2. 一時的に借金して支払う

銀行や消費者金融からお金を借り、追徴課税分を支払っておく方法もあります。

前述したように、自己破産をしても追徴課税からは逃れられません。

早めに支払わなければ延滞税がどんどん増えていくため、何らかの方法で迅速に支払うことが大切です。

安定した収入がある場合は、借り入れを検討しましょう。

フリーローンやカードローンなどの使途自由のローンで借りれば、納税に充てられます。

その後は返済していく必要があるものの、財産の差し押さえや延滞税の加算などのデメリットから逃れられます。

6. 相続税の追徴課税を避けるため申告は税理士に依頼しよう!

相続税の追徴課税とは、受け継いだ財産額よりも少なく申告した、または申告そのものを怠った際に課せられるペナルティです。

過少申告税や重加算税などの4つの種類があり、いずれも高額の納税を求められます。

追徴課税は自己破産をしてもなくならないので、迅速に支払うことがおすすめです。

これから相続税の申告を始める予定の方は、申告の不備による追徴課税を避けるためにも、税理士に相談しながら進めましょう。

専門家の手を借りることで、追徴課税のリスクを抑えて相続税を申告できます。

監修

中村亨

日本クレアス税理士法人 代表

税理士

公認会計士

2002年8月に会計事務所として創業、2005年には税理士事務所を開業し、法人や個人のお客様の会計・税務の支援をする中で、「人事労務の問題を相談をしたい」「事業承継を検討している」といったお客様のニーズに応える形でサービスを拡大し続け、現在では社会保険労務士法人など複数の法人からなるグループ企業に成長してきました。お客様に必要なサービスをワンストップで提供できることが当社の強みです。