相続税の計算はかなり複雑で、一般の人には分かりづらくなっています。

計算上さまざまな工夫が必要になることが一因であり、その中には「相続税額の2割加算」という独特のルールもあります。

相続税額の2割加算とは、相続人の中でも兄弟姉妹や甥・姪など、特定の人だけが相続税額が2割増になることで、相続税額を大きく左右してしまいます。

そこで本記事では相続税額の2割加算制度について解説していきます。

2割加算の対象者や計算方法が知りたいという方はぜひご覧ください。

目次

1.相続税額の2割加算とは?

相続税額の2割加算というのは、文字通り相続税額が2割増しになってしまうというものです。

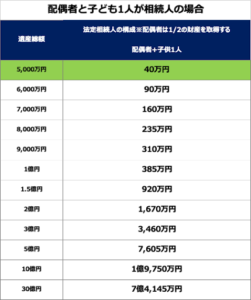

相続税額の概算は相続税額早見表で確認することができ、相続財産が大きくなるほど相続税額も高くなっていきます。

そのため、元の税額が大きくなりがちな相続税では2割加算といえど、大きなダメージとなってしまうのです。

相続税の計算ではまず課税価格を計算をし、それから相続税の総額を計算し、最後に各人の相続税額を計算するという段階を踏みます。

2割加算されるのはこのうち最後の各人の税額を算出する段階です。

相続税全体ではなく、2割加算の対象となる相続人の相続税額のみが増額する点に注意しましょう。

ではなぜ相続税額の2割加算というルールが設けられているのでしょうか。

2. 相続税額が2割加算されるのはなぜ?

相続税額が2割加算されるのは、相続税の負担を公平にするため、血縁関係が遠い・相続人でない人が財産を相続するのは偶然性が高いと考えられるためです。

たとえば、被相続人が孫に対して財産を相続する場合には、法定相続人の考え方を照らし合わせると通常2回の相続が必要になります。

1回目:被相続人から子へ相続

2回目:子から孫へ相続

(被相続人から見た場合の血縁関係)

つまり、「通常であれば2回かかる相続税が1回になっているため、1回分の相続税を高くしよう」ということです。

また、ある一定の相続人についてこの者が被相続人とそれほど関係が深くない場合、多額の遺産を承継できることは偶然性が強いとみて、「偶然から生まれる利益には少し多めの税金をかけていこう」という国側の考えも反映されています。

ではどのような人が2割加算されて、それはどのような判断基準のもとに決定しているのでしょうか。

3. 2割加算を判断する基準

まず2割加算されない人は、被相続人と関係が深い「配偶者」及び「被相続人の一親等の血族(代襲相続人含む)」です。

つまりこれら以外の者の相続税に2割加算がされるということになります。

以下で具体的に見てみましょう。

3-1. 2割加算されない人

夫、妻、父母、子、代襲相続人となる孫

3-2. 2割加算される人

兄弟姉妹、甥、姪、祖父母、代襲相続人でない孫、被相続人の養子となった孫(代襲相続人となる場合は除く)、遺贈を貰う友人など

親と子は一親等、兄弟姉妹や孫は二親等、甥、姪は三親等となりますが、扱いが難しいのが「孫」です。

孫は二親等ですから原則として2割加算の対象です。

しかし代襲相続人となることも多く、また相続税の非課税枠の増大などを狙って養子縁組の対象になることもあります。

被相続人との関係によって、2割加算されるかされないかが決まります。

3-3. 孫養子の場合の注意点

前述のように「孫」の立場になる人たちは気をつけなければなりません。

養子は法律上養親の子どもとなる身分を取得しますので、一親等の扱いになります。

したがって、原則として2割加算も適用になりません。

しかし、孫を養子に迎えた場合(**孫養子)**には、前述した原則が修正されて、相続税法上は2割加算の対象として扱われてしまうのです。

ただし、もしその孫養子の親が相続時にすでに死亡していて代襲相続人となる場合は、2割加算の対象から外れることができます。

|

「孫に財産を残したい」という要望は多くの方が持っていますが、原則でいけば孫や孫養子は2割加算の対象になることには留意しておく必要があります。

代襲相続人となれば加算の対象外にできますが、代襲相続人となれるかどうかはその親(被相続人から見て子)がいつ亡くなるかという自然偶発的な要素に左右されるので確実性は相当低くなります。

孫に財産を渡すことを目的にするならば、ケースによっては生前贈与などを上手く考えて工夫する方が良いこともありますので注意しましょう。

4. 2割加算の計算方法の流れを具体例を用いて解説!

前述のように相続税額の2割加算は、最終的に各相続人の相続税額を計算する段階で適用します。

では、そこまでの計算はどのように進めていくのでしょうか。

相続税額の2割加算の計算は、計算式の確認後下記の流れで進めていきましょう。

|

<相続税額の2割加算を計算する流れ>

|

2割加算の計算式を確認後、計算方法をみていきましょう。

関連記事: 相続税の基礎控除とは?控除の種類・控除額の計算方法

4-1. 相続税額の2割加算の計算式

相続税額の2割加算では下記の計算式を用いて、加算される税額を計算します。

|

<2割加算の計算式> 「加算される金額=各相続人の相続税額 × 20%」 |

各人の相続税額に加算される金額を足し合わせたものが、最終的に納めるべき相続税額です。

ではここで簡単な例を挙げてみましょう。

|

<例> ■2名の相続人 ・被相続人の実子A ・孫養子B(=孫に迎えたAの子) ■遺産総額は1億円 |

4-2. 遺産総額から基礎控除額を控除

まずは遺産総額から基礎控除額を控除していきましょう。

相続税では基礎控除額設けられており、下記の計算式で算出される金額までを遺産総額から控除できます。

|

<相続税の基礎控除額の計算式> 「3,000万円 + 600万円 × 法定相続人の数」 |

被相続人に実子がいる場合は相続税の基礎控除枠で法定相続人に一人まで養子をカウントできますから、今回の例では二人分の基礎控除額が使えます。

つまり、3,000万円+600万円×2=4,200万円分を基礎控除として減算し、残りの5,800万円が課税遺産総額となります。

4-3. 相続税の総額を算出

相続税の総額を計算する為、一旦、法定相続分に従って相続したとして仮の計算をします。

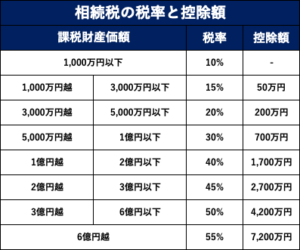

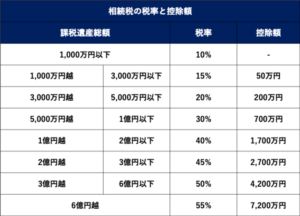

AとBは同じ子としての扱いですからそれぞれ二分の一、2,900万円ずつの取り分となり、これに対応する相続税率は15%、控除額が50万円です。

従ってそれぞれ385万円、二人合わせた相続税の総額が770万円ということになります。

4-4. 相続税額を相続人に割り当てる【2割加算を適用】

次に各人の相続税額を割り出す工程に入りますが、実際の相続割合も法定相続分通りの取り分だったとします。

すると、Aはやはり770万円×二分の一で385万円となり、先に計算した個人負担分そのままです。

しかし孫養子Bの方は同じ計算で算出した385万円に2割が加算されますから、計算式を用いて加算額を算出しましょう。

|

<孫養子Bの加算額> 「385万円 × 20% = 77万円」 →385万円 + 77万円 = 462万円 計算すると、77万円が加算されて462万円が個人負担分の相続税額となります。 |

ポイントとしてはこのように実際の取り分が同じであっても一方の相続税の負担が重くなるということ、そして家族全員の負担として見た場合もその分余計に税金がかかることです。

家族全員分として、Aの385万円とBの462万円で、二人合わせた総額は847万円となります。

5. 相続放棄した場合の2割加算はどうなる?

相続人は、必ず財産を相続する必要はなく、財産をどのように相続するか選択する権利を持ちます。

財産の相続方法の1つに、すべての相続財産を放棄する相続放棄があります。

相続放棄した場合には、財産を相続することができませんが、みなし相続財産と呼ばれる死亡保険金や死亡退職金は受け取ることが可能です。

そして、死亡保険金や死亡退職金は非課税枠を超えた分については相続税の対象となります。

ではこの時にかかる相続税は2割加算の対象となるのでしょうか。

|

<解説> みなし相続財産:被相続人が亡くなったことをきっかけとして相続することになる財産 死亡保険金・死亡退職金の非課税枠の計算式:「500万円 × 法定相続人の数」 |

5-1. 一親等の血族の場合には2割加算されない

一親等の血族が相続放棄を行なったうえで死亡退職金や死亡保険金を受け取った場合、相続税額は

2割加算されません。

なぜなら、一親等の血族はほかの条件がなくとも、2割加算がされない対象だからです。

5-2. 代襲相続した孫は2割加算の対象となる

代襲相続をした孫が相続放棄を行なったうえで、死亡保険金・死亡退職金を受け取った場合には相続税額の2割加算の対象となります。

なぜなら、代襲相続した孫が2割加算の対象外となるためには相続人であることが条件となっているからです。

相続放棄をした孫は相続人ではないため、2割加算の対象となります。

6. 相続税の節税対策は2割加算を考慮して行おう!

相続税は税金のなかでも比較的大きな金額になる傾向が高いため、節税対策を検討している方もいるでしょう。

相続税の節税対策において、注意すべき点やポイントをまとめましたので紹介します。

6-1. 遺言書の作成前に贈与した場合と比較する

相続において遺言書を作成する場合は、贈与した場合と比較したうえで作成しましょう。

たとえば、孫のために財産を相続させてあげたいという場合には遺言書を作成することで、確実に相続を実現することができます。

しかし、この場合では孫は2割加算の対象となってしまうため、相続税が増加しかえって負担となってしまう可能性があります。

場合によっては生前から贈与を用いて財産を少しずつ孫に渡しておく方が、孫の負担が少なくなることもあるため、遺言書の作成前には比較を行うといいでしょう。

もちろん、孫の負担とならないよう事前に話し合っておくことも必要です。

6-2. 婿養子や連れ子を養子にすると2割加算されない

養子は相続税の計算において、1人まで法定相続人の数に含むことができるため基礎控除額が上がり節税対策になります。

しかし、前述のように孫養子の場合には、代襲相続の場合を除き相続税額が2割加算されてしまいます。

ここで注目したいのが婿養子や連れ子です。

実は、婿養子や連れ子は孫とは異なり養子にしても、相続税額が2割加算されません。

そのため、相続税対策として養子縁組をうまく利用することができます。

詳しくはこちらの記事をご覧ください。節税対策として効果的?養子縁組について

7. まとめ

今回は相続税額の2割加算の仕組みについてみてきました。

被相続人と関係が濃い配偶者と一親等以内の血族(代襲相続人含む)以外の者は、相続税の個人負担額に2割も加算されてしまうというものですからなかなか負担が大きいものです。

問題となりやすのが孫の扱いで、孫養子がいた場合は代襲相続人にならない限り、「子」扱いであっても例外として2割加算の対象になることは覚えておきましょう。

孫に財産を譲ることを検討するならば、生前贈与などで安全に負担なく財産を移転することも可能です。早めに税理士などに相談して有効な対策を取るようにしてください。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください