【令和3年度税制改正】相続税・贈与税にかかる在留外国人の居住期間制限が撤廃へ

令和3年度税制改正では、資産課税に関して「国際金融都市に向けた税制上の措置」がとられました。その内容は、専門的な技能を持つ外国人の長期就労を促すべく、国外資産を相続税・贈与税の課税範囲から外す条件を緩和するものです。

目次

1.「国際金融都市に向けた税制上の措置」の趣旨

令和3年度税制改正における「国際金融都市に向けた税制上の措置」の趣旨は、在留外国人にかかる相続税・贈与税の負担軽減です。

これまでの税制だと、定住する外国人が亡くなる等して財産の渡し手となった時、出身国等にある国外資産まで課税される場合がありました。そうなると、子供や配偶者に対する過度な税負担の懸念から、「歳を重ねる前に出国しよう」とする動きは避けられません。そして、日本経済にとって実に好ましくないのは、高度専門職に就く人材を制度の不備故に取り逃してしまうことです。

以上のような指摘を元に行われたのが、以降で説明する税制の見直しです。

2.令和3年度税制改正の概要(外国人関連)

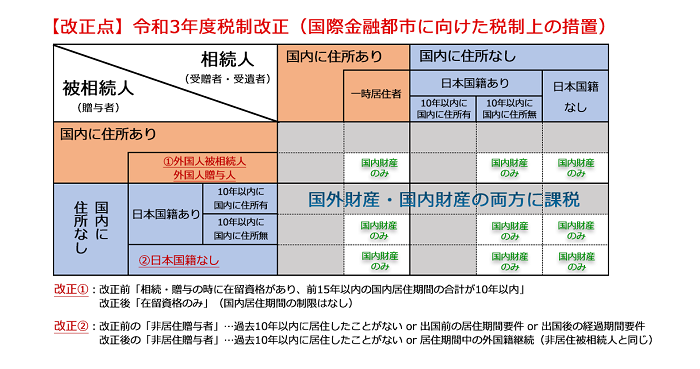

本改正で税制上の取扱いが変わったのは、国外資産を保有する在留外国人が被相続人または贈与者となったケースです。その国外資産につき、被相続人または贈与者にかかる要件を「在留資格」のみとし、居住の状況を問わず課税範囲外とする変更が行われました。

【改正点】令和3年度税制改正(国際金融都市に向けた税制上の措置)

2-1.【被相続人】居住期間・出国経過年数を問わない

法改正の最大のポイントは、財産の渡し手である外国人につき、国外財産に対する内国の相続税・贈与税の課税を免れられる要件が緩和された点です。

まず、旧法で国外財産に課税されないよう財産を遺すなら、在留外国人だと「出国前15年以内における合計居住期間が10年以下」でなければなりません。日本にいない外国人による生前贈与はより厳しく、贈与前10年以内に居住歴があるのなら、前記要件または「出国後2年以上経過」の要件を満たさないと国外財産の課税は免れない仕組みでした。

一方、改正法が適用される令和3年4月1日以降における外国人の相続・贈与は、上記期間制限にとらわれません。

国内在住の外国人被相続人(贈与者)なら、在留資格さえあれば国外財産は課税範囲外です。日本にいない外国人が生前贈与しようとするなら、「過去10年以内に居住歴がない」もしくは「日本に住んでいるあいだ外国籍が継続していた」のであれば、国外財産は課税されません。

2-2.【相続人】従来通り居住期間は10年以下に制限される

注意点として、在日外国人から財産を譲り受ける側の要件につき、依然として居住期間の制限が設けられていることが挙げられます。国内資産のみ課税の範囲とするにあたり、相続人側も以下いずれかの要件を満たさなくてはならない点は、法改正前と変わりません。

- 日本国籍がなく、国内に住所もない

- 日本国籍がなく、国内居住期間が10年以下の「一時居住者」である

- 日本国籍があり、海外在住が10年超に及ぶ

3.課税の範囲にかかる「在留資格」の種類

ここでひとつ基礎知識を押さえると、相続税・贈与税の課税範囲を国内資産に限定する要件となる「在留資格」とは、入管法別表第1の1 に記載のものを指します。そこで在留資格として挙げられているのは「外交」「公用」「教授」「芸術」「宗教」「報道」の6種類です。

注意したいのは、生前あるいは贈与の前に永住権を得てしまうパターンです。この場合、相続人が要件を満たしているか否かに関わらず、国外資産にも課税範囲が及んでしまいます。

4.国外資産にかかる税制改正の歩み

在留外国人にかかる相続税・贈与税関連の法改正は、国外資産にかかる法整備の一環として行われたものです。

法整備が始まった平成29年度改正には、日本人富裕層による租税回避(タックス・ヘイブン)を抑制する変更が含まれました。続く平成30年度改正・令和3年度改正では、在留外国人にかかる税負担を集中的に緩和する措置が取られています。

| 税制改正の年度 | 改正内容の概略 |

| 平成29年度税制改正 (詳細はこちら) |

①国外居住する日本人間の相続等 →国外資産を課税範囲から除外する居住期間要件を延長(5年超→10年超) ②一時滞在する外国人間の相続等 ③国内居住歴のある外国人の相続等 |

| 平成30年度税制改正 | 平成29年度税制改正②の要件の緩和 →被相続人等の国内居住期間の合計が10年を超える場合も、国外資産を課税範囲から除外(※国内に住所を有しなくなった日から2年が経過するまでの間に贈与した場合、国外資産も課税範囲に含まれる) |

| 令和3年度税制改正 | 平成29年度税制改正②の要件をさらに緩和 →被相続人等の居住期間要件を撤廃 |

少子高齢化が進む日本にとって、外国人労働者の誘致は喫緊の課題です。近年は求める人材の傾向が変わり、国内では確保できない分野にかかる専門家や技術者が注目を浴びています。こうした外国人労働者が定住しやすい環境の整備は、税制改正等を始めとし、今後も進んでいくことでしょう。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】