税理士による書面添付制度とは?相続にはどんなメリットがある?

税理士が依頼を受けた相続税申告について、申告書に「計算根拠や申告状況などに関する補足文書」を士業権限で添付できるとする制度を「書面添付制度」と言います。

書面添付制度には、申告書の信頼性が上がるため「申告内容の誤りを税務署に指摘されるリスクが低くなる」というメリットが依頼者側にある一方で、士業側には「自己の責任が重くなる」というデメリットがあります。そのため、制度を導入するのは、適正申告に絶対の自信を持つ税理士法人に限られています。

本記事では、相続税申告について「どんな基準で税理士を選べば分からない」「後から税務調査を受けるのが怖い」と感じている人へ、書面添付制度の効果や内容について解説します。

目次

1.税理士による書面添付制度とは?

制度名称の通り、適用対象になるのは、下記2種類の書類を漏れなく添付した申告ケースに限られます。

①税務代理権限証書(税理士法30条)

…税理士の権限を証明するための書類です。

②所定の内容が記載された文書(税理士法第33条の2)

…個別のケースに沿って「課税額計算の根拠」などを内容に盛り込み、税理士が作成します。

上記の書類は、定型文書を機械的に用意するのではなく、申告ケースごとにオーダーメイドで作成する必要があります。また、書面添付制度を適用した申告書について税務署から質問があった場合は、適正申告であることを合理的・具体的に説明しなければなりません。

以上の点から、税理士側から見ると「業務を煩雑にしてしまう制度」であると言えます。一方で、依頼者側から見ると、税理士の責任範囲が明確になり、調査対象になってしまった場合でも税理士が税務署対応の窓口になってくれる点から、士業によるサポートの効果を実感できる良い制度です。

そこで、積極的にスキルを集積して適正申告に取り組んでいる税理士法人では、対応の下地を整えて本制度を導入することで「安心」をアピールしています。

2.書面にはどんなことが記載されている?

それでは、書面添付制度で申告書に添える文書には、具体的にどのような内容が記載されるのでしょうか。

士業向けの作成の手引きは、日本税理士会連合会が「添付書面作成基準(指針)」(http://www.kzei.or.jp/documents/manual/tenpukijyun.pdf)として公表しています。本指針では、書面添付制度の目的である「申告内容の信頼性担保」のため、大別して下記4事項を内容に含めるべきとしています。

【添付書類に記載すべき内容】※相続税申告の場合

- 作成記入の基礎となった書類

- 計算し、整理した主な事項

- 相談に応じた事項

- その他

税理士が記載する事項は、どれも後述の「書面添付制度のメリット」に繋がります。以下では、各事項の具体的内容について詳しく紹介します。

2-1.作成記入の基礎となった書類

「作成記入の基礎となった書類」とは、申告にあたって相続財産の確定に使った資料を指します。ここでは、不動産なら「登記事項証明書」や「固定資産税評価証明書」、預貯金なら「残高証明書」、生命保険金なら「支払証明書」……とのように、申告すべき資産を税理士が把握する手段となった文書名を一覧化します。

以上のように、課税対象を確定させた根拠を挙げておくことで、申告漏れがないことを税務署にアピールできます。

2-2.計算し、整理した主な事項

「計算し、整理した主な事項」とは、課税評価額を算出する際の根拠や経緯を指します。先で紹介した指針では、申告ミスがないよう資産ごとに下記手順を実施し、その経緯を記載するように指導されています。

【現金・預貯金】

…被相続人名義の預金残高だけでなく「家族名義の口座の預金」や「相続開始前5年間程度の大口の入出金取引」も調べ、申告の要否に関する検討・確認事項も具体的に記載する。併せて、死亡から申告時点までに得た預金利息(既経過利息)の計上を正しく行う。また、相続開始直前に大口現金の引出しがあれば、引き出した現金の残りの部分を「手許現金」として計上する。

【土地・家屋】

…具体的に現況確認(現地調査や図面確認)を行い、利用状況を確認済みであることや、実測等による計算根拠を記載する。

【株式や債券などの有価証券】

…1株に満たない端数の株式(端株)や、実際に手元の口座等にあり引き渡すことの出来る株式(現物保有株式)、親族が保有する株式、先経営者から受け継いだ自社株なども調べ、その申告の要否に関する検討・確認事項も具体的に記載する。非上場株式(取引相場のない株式)に関しても、確認事項や評価方法などを具体的に記載する。

【生命保険金・退職手当金】

…給付に関する契約内容を確認し、申告の要否に関する検討・確認事項を記載する。生命保険金の場合は「保険料負担者が誰なのか」、退職手当の場合は「弔慰金などの退職金に該当するもの」を欠かさず調査する。

【生前贈与財産】

…相続開始前3年以内の贈与、相続時精算課税制度(最大2,500万円の控除を受けられる特例)を適用した贈与をそれぞれ調査し、確認・検討の上で申告したことを記載する。

【債務・葬式費用(申告時に遺産総額から控除できる財産)】

…控除できる金額として、借入金、未納の税金、預かり保証金(敷金など)を確認する。また「相続放棄した人が承認し履行に応じた債務」「法要や香典返しの費用」「墓石や仏壇の購入費」を誤って控除していないか確認し、その事項を記載する。

【事業用財産(被相続人が会社経営者や個人事業主だった場合)】

…事業用財産または農業用財産の有無の確認し、併せて決算書も調べ、その検討・確認事項を記載する。

【相次相続・数次相続】

…前回の相続から10年以内に今回相続が起こった場合(相似相続)や、祖父母からの相続など世代を隔てて遺産を得る場合(数次相続)では、前回の相続からの財産の流れを調べ、検討・確認事項を記載する。

【家庭用財産・その他の財産】

…家庭にある一般的な動産(電化製品や家具)、未収金や貸付金、貴金属や骨董品、ゴルフ会員権、知的財産権などを確認し、申告の要否について検討する。また、亡くなった年までに得た収入を確定申告しているか、その場合還付金があるかどうかも確認する。

2-3.相談に応じた事項

「相談に応じた事項」では、納税者(税理士に依頼した人)からヒアリングした内容や、これに対するアドバイスなどについて記載します。課税額の軽減に繋がる特例の適用対象と判断した理由や、特定の資産を申告に含めなかった経緯などが、ここで掘り下げた説明がなされます。

【一例】「相談に応じた事項」に記載される相談内容

- 「小規模宅地等の特例」に関するもの

- 相続開始前3年以内の生前贈与に関するもの

- 家族名義の財産(夫婦共有の預金など)の申告要否に関するもの

- 同族企業が支払う退職金や弔慰金に関するもの

- 納税猶予の特例に関するもの

- 納税関係の指導した内容とその結果

2-4.その他

上記1~3の他には、下記のように「申告手続き全体に関する税理士の判断」や「申告の背景事情」を記載します。こうした記載内容は、税理士によるサポートの実態をよりリアルに伝え、不正やミスの可能性がないと税務署に理解してもらうのに役立ちます。

【添付書類に記載する「その他の事項」とは】

- 総合所見(申告書作成や相談対応について税理士の考察を記載)

- 相続人と税理士との関係性

- 相続財産を確定させるまでの経緯

- 税理士業務のチェックリスト(国税庁指定の様式「相続税の申告のためのチェックシート」を用いるのも可)

3.相続における書面添付制度のメリット

税務署は申告のミスや不正に目を光らせており、提出された申告書は一定の基準で抽出・分析されます。その結果、申告内容が正確でない可能性があると判断された場合、納税者本人や周囲の人の協力が欠かせない「税務調査」に進む可能性があります。(参考:相続税の税務調査とは?

書面添付制度が役立つのは、上記のような税務署の取り組みの対象になった時です。ここでは、納税者の目線に立ち、書面添付制度を導入するメリットを4つ紹介します。

メリット1:調査対象に選定される確率を下げられる

<p書面添付制度の第1のメリットは、提出した申告書に関して「税務調査」に進む確率を下げられる点です。>

添付書面の存在そのもので「知見のある人物(=税理士)によって課税計算と納税指導が行われた」と分かり、申告内容の信頼性が高まります。まったく同じ内容の申告書が2つあるとした場合、添付書面があるものの方が税務調査に進みにくいのです。

メリット2:実地調査が省略される可能性がある

書面添付制度の最大のメリットは、税務調査が進められることになっても、調査官が納税者の自宅などを訪れる「実地調査」が省略(もしくは短縮)される場合がある点です。

既に述べた通り、書面添付制度の適用がある申告については、納税者本人に対する調査より先に税理士に意見や説明を求めるべきだとされています。税理士からの回答に調査官が納得すれば、その時点で「申告に不正やミスがある可能性は低い」と判断されるのです。

メリット3:類似ケースとかけ離れた計算結果でも不信感を抱かれない

書面添付制度の第3のメリットは、課税計算の過程・結果が一般的な申告例とかけ離れていても、税務署に信頼してもらえる点です。

申告例のなかには、家族構成や資産比率が特殊であることが原因で、類似ケースとは著しく異なる計算結果が異なってしまう納税者もいます。単に申告書を出しただけでは、上記のような事情が伝わりません。結果として「申告書に異常数値のある」と税務署が認識し、調査を実施されやすくなってしまいます。

ここでは、相続人が抱える特殊事情を含めて「どうやって申告したのか」が分かる内容を補足するための文書として、税理士作成の書面が役立ちます。

メリット4:税理士の責任が明確になる

自力で申告できそうなケースでも制度導入中の税理士に任せるメリットとして、客観的に「税理士の責任の範囲」が明らかになる点が挙げられます。

相続税申告を受任した税理士は、仮に依頼者の課税計算が間違っていなかったとしても、士業の目線で「各種特例の適用可否」「課税計算とその最終チェック」を厳格に行います。その過程が添付書面にしっかりと記載されることで、税務署に万一申告内容の誤りを指摘されても、納税者ではなく士業の責任だと明確になるのです。

以上の点において、書類添付は税理士にとってはリスクが大きいと言わざるを得ません。だからこそ、制度を導入しようとする税理士には、正確な知識と責任感が不可欠です。

4.相続の税務調査とは?

書面添付制度が活きる「税務調査」とは、納税者の申告額が正しいかどうかチェックするため、国税通則法等で定められる権限に基づいて行われている取り組みです。

調査の結果「当初の申告内容が間違っている」と判明した場合は、課税額の差額(適正な課税額-当初申告した課税額)にペナルティとして「加算税」を上乗せした額を納税しなければなりません。調査対応の手間はもちろんのこと、上記の追徴課税による損失は無視できないため、期限内の適正申告と「税務署から説明を求められた時に合理的な説明ができる準備」を心がける必要があります。

4-1.申告に誤りがなくても調査される可能性あり

ここで注意したいのは、税務調査の対象になる人=「実際に申告に誤りがある人」とは限らない点です。

国税庁が発表している統計(平成30事務年度における相続税の調査等の状況)によると、調査が実施された12,463件の申告ケースのうち、実際に申告に誤りがあると指摘された件数(非違件数)は10,684件に留まります。つまり、調査対象のうち15%程度は「適正申告」なのです。

適正申告が数多く調査されている事実が示唆するのは、調査対象の選定時、不正やミスが「確実に発生している」申告ケースに絞るわけではないということです。実際の運用では、ケース毎の総合的状況(資産比率・相続人構成・前回相続時の状況など)を選定担当者が確認し、不正やミスが「発生しやすい内容」の申告書を広く調査対象にしていると考えられます。

また、調査対象として選定されたのが、同年申告義務が発生したケースの24%程度と高い割合を示しているのも気になるポイントです。結論として「申告に誤りがなくても税務調査の可能性はある」のが現状です。結論として「財産隠しや計算ミスのない申告を徹底しても、なお税務調査の可能性はある」のが現状です。

5.税務調査の流れとチェックポイント

では、税務調査の対象になった場合、どんな流れで申告内容の見極めが行われるのでしょうか。

調査方法には2種類ありますが、対象になったケースの大半で実施される「事前予告ありの任意調査」のざっくりとした流れは以下の通りです。

【税務調査の流れ】(任意調査の場合)

調査対象の選定

▼

準備調査

※実地調査が不要と判断された場合、ここで調査終了

▼

税務調査の連絡・日程調整

▼

実地調査(調査官の訪問)

▼

相続人への質問・資料確認

▼

(指摘事項有の場合)納税者または税務署による課税額の修正

※捜査令状を元に強制的に行われる「強制調査」は、多額かつ悪質で犯罪性のある申告ケースしか行われません。

以降では、税務調査の「準備調査」から「課税額の修正」までのフローを、納税者として心がけたいポイントを交えて解説します。

1.準備調査

調査対象になった場合、まず行われるのは税務署側での資料収集と分析です。

下記のような情報を申告内容と突き合わせつつ、調査対象の立地条件等を調べるための「外観調査」が行われることもあります。

【一例】準備調査で確認・検討される事項

・不動産の登記情報

・過去10年間の預金の動き

・法人税の申告書(※相続関係者やその親族が会社を経営している場合)

2.調査の事前連絡・日程調整

準備調査の段階で「より詳しい調査と検討が必要」と判断された場合は、実地調査に向けて納税者へ事前連絡がなされます。連絡を受けた時は、下記3点が納税者側で心がけるべきポイントになります。

【税務調査の連絡を受けた時のポイント】

・調査協力に積極的な姿勢を見せる

・速やかに税理士に相談する

・事前準備のためゆとりのある日時を指定する

【事前準備しておくべき資料】

実地調査の備えとしては、担当官に提示して申告内容の根拠の説明するため、下記資料を出来るだけ備えておく必要があります。

【一例】実地調査に向けて事前準備するべき資料

・被相続人(亡くなった人)の通帳

・納税者(相続人)の通帳

・不動産の権利を証明するもの(登記事項証明書など)

・贈与や売買の証明になる契約書

・相続人の認印

自力で申告したケースでは、資料を見ずに納税者の記憶だけで申告書類を作ってしまったり、調査連絡の時点で「当時使った資料を紛失or破棄してしまっている」「そもそもどの資料を用意すればいいのか分からない」と戸惑ったりするトラブルが多く見られます。

税理士に依頼したケースでは、必ず申告の根拠になる書類を事務所側でコピーしておくなどして、調査官に見せるべき書類の一覧化と保管を徹底してもらえます。

3.実地調査への対応

実地調査では、訪れた調査官からさまざまな質問が行われ、必要であれば裏付けとなる資料を提示します。

ほとんどの場合は「緊張して言いたいことが言えない」状況になるため、専門家のバックアップが欠かせません。信頼できる税理士がいる場合、心強い味方になります。

4. 課税額の修正

実地調査の後は、必要に応じて反面調査(関係者への裏取り調査)が行われ、適正申告かどうかの最終判断が行われます。ここで申告漏れやミスが指摘されても、税理士から適切な反論が行われた結果、追徴課税を免れる可能性があります。

5.書面添付制度で税務調査となった場合

上記の調査フローは、書面添付制度を適用したケースだと下記のように変化します。

すでにメリットとして紹介した通り、税理士が「申告内容の保証役」かつ「税務署対応の窓口役」になるため、納税者が直接対応する段階に進まないまま調査終了に至る可能性が高くなります。

【税務調査の流れ】(任意調査の場合)※書面添付制度を適用したケース

調査対象の選定

※税理士が添付した書面がある場合、選定から外れる可能性大

▼

準備調査

▼

税務署から意見聴取を行う旨の通知(税理士あて)

▼

税理士からの意見陳述

▼

実地調査の省略

※税理士の意見だけでは適正申告だと断定できない場合、実地調査を開始

6.税務調査の対象になりやすい財産とは

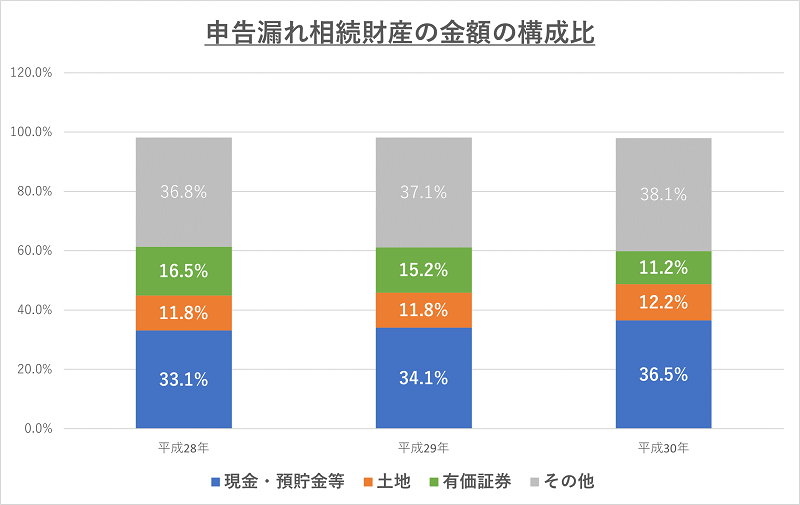

税務調査対象の選定基準は公にされていないものの、過去の調査結果から「申告漏れしやすい傾向」にあると考えられている財産が優先的にチェックされます。そこで、直近3年間に指摘を受けている財産の金額比率を見てみましょう。

(グラフ:※平成30年事務年度の統計データより)

データを整理すると、特に申告漏れが多いのは「現金や預貯金」だと分かります。

こうした事例の多くは、親族名義ではあるものの実質的には亡くなった人の所有だった「名義預金」や、相続開始直前に下ろした現金などが申告時に見落とされているものと考えられます。

次点で多い「有価証券」と「土地」に関しても、財産調査の不徹底、評価方法に関する知識不足などが指摘原因として考えられます。

上記3点の「税務調査の対象になりやすい財産」は、言うまでもなく、承継する遺産としては一般的なものです。故人からもらい受ける財産が多額になればなおのこと、適正申告を徹底し、スキルと信頼性を備えた税理士に申告内容を保証してもらうことで、税務調査に対する不安や心配を解消することができるでしょう。

7.まとめ

計算根拠や申告の経緯などを記載した税理士作成の書面は「相続税申告書の保証書」として機能します。

書面添付のある申告書は、適正申告を普及させるための取り組みである「税務調査」の対象から外れやすくなるばかりか、調査が進んでも税理士が責任を持って窓口役を果たしてくれる点で有利です。

一方で、書面添付制度を導入する税理士は「個別対応が増えて業務が煩雑になる」「万が一業務にミスが生じれば社会的信頼を失う」などのリスクを負います。そのため、本制度を導入するのは、依頼者対応とスキルの両方について絶対の自信をもつ人物や法人に限られます。

自力で相続税申告できそうなケースでも「後から税務署に叱られるかもしれない」と緊張しながら、何度も確認や訂正を繰り返す場合がほとんどです。上記のような手間は、制度導入済の税理士に任せれば一挙に省けます。

すでに税理士探しを始めている人は、書面添付制度の有無を選定基準にしてみましょう。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】