相続と空き家問題~「空き家に係る譲渡所得の特別控除の特例」の創設

最近の相続・贈与の案件では、「空き家」をどのように扱うか、が大きな課題になっています。

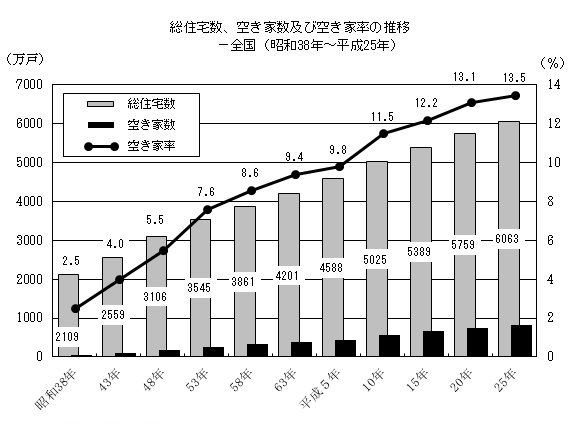

統計局の調査によると、平成25年の空き家率は約820万戸と、総住宅数の13.5%にも達しています。全国的に空き家は増加傾向にあり、次回の調査では、約1,000万戸を突破し、更に大きく報道され、社会問題として顕在化するのではといわれています。

出典:総務省統計局:平成25年住宅・土地統計調査(速報値)

では、なぜ空き家は減らないのでしょうか。相続と税金の視点から見てみましょう。

目次

1.「二次相続」が空き家増加の主要因

空き家の増加に大きく関係する言葉に「二次相続」があります。一家のモデルケースを例に見てみましょう。

モデルケース 父…80代、母…80代、長男…50代、長女…40代

父が亡くなった時、両親が居住していた実家は多くのケースで母が相続するでしょう。

国もその相続を支持していて、小規模宅地の特例など、いくつかの特例が用意されています。ここまでは問題ありませんが、母が亡くなる「二次相続」のときに、長男、長女のどちらかはこの実家を相続します。

ただ、どちらも40代以上。家族を持ち、実家と離れた場所に生活基盤を持っている可能性は高く、これによって誰も住むことのない空き家が生まれてしまうのです。

2.実家を解体する歯止めとなる、固定資産税等の軽減税率

「では実家を壊して、更地にして所有すればいいのではないか」と思われるでしょうか。

実家を解体した場合、税金面で大きなデメリットがあります。それは、固定資産税と都市計画税に定められている軽減税率の対象から外れてしまうことです。

この2つの税金は所有者の持つ土地に対し課税されます。ただし、その上に建物が建っていた際、土地に対してかかる税金は以下のように軽減されます。

固定資産税:住宅用地の特例

- 200㎡以下の小規模住宅用地・200㎡を超える住宅用地のうち200㎡までの部分→台帳価格の1/6

- 200㎡を超える住宅用地のうち200㎡を超える部分→台帳価格の1/3

都市計画税:住宅用地の特例

- 200㎡以下の小規模住宅用地・200㎡を超える住宅用地のうち200㎡までの部分→台帳価格の1/3

- 200㎡を超える住宅用地のうち200㎡を超える部分→台帳価格の2/3

主に上記の2点が「ネック」となり、相続によって空き家は増加傾向となっています。築年数の経過した空き家は倒壊の危険があり、また管理が不十分なことで治安悪化の原因や、犯罪や少年非行の現場となることも懸念されています。個人所有では行政が踏み込むことができません。

そして現在、国はこの空き家問題に対して、「空き家対策特別措置法」「空き家に係る譲渡所得の特別控除の特例」の2つの施策をとっています。それぞれ見ていきましょう。

3.空き家対策特別措置法

空き家の解体には固定資産税と都市計画税の軽減措置が阻害要因となっている、とお伝えしました。この軽減措置を、上記のように治安面で問題となっている空き家は「対象外とする」として定められた法律が、空き家対策特別措置法(空き家対策特措法)です。

平成27年度から施行されている同法では、まず問題のある空き家を「特定空家」として「勧告」の対象とします。次に、指導を受けても改善しない空き家について、固定資産税・都市計画税の軽減対象から外す、という法律です。

特定空家は「そのまま放置すると、倒壊など著しく保安上危険となるおそれのある状態のもの」など要件が決まっており、該当するかどうかは、実際には市町村が判断することになっています。要件の詳細はコラム「特定空家とは?固定資産税との関係」をご参考ください。

4.空き家に係る譲渡所得の特別控除の特例の創設【平成28年度税制改正】

もうひとつは、空き家の売買を活発にして、空き家を減らしていく目的で定められた、「空き家に係る譲渡所得の特別控除の特例」です。平成28年税制改正大綱に含まれました。

一定の条件を満たした空き家の売却に対し、3,000万円の特別控除を行うというものです。平成28年4月1日から、平成31年12月31日の間の売却が対象です。

「一定の条件」とは?

以下に「一定の条件」をまとめます。

- 相続開始まで自宅で、相続により空き家になった。

- 昭和56年5月31日以前に建築された。

- マンションなど、区分所有建物ではない

- 相続から3年を経過する日の属する12月31日までの相続であること

- 売却額が1億円を超えないこと

- 相続から空き家以外になっていないこと(使用履歴がないこと)

- 行政から要件を満たす証明書等が発行されていること

以上の条件を「すべて満たす」必要があります。敷居が高い印象がありますが、控除額3,000万円はとても高額のため、まずは様々な条件と「実家の相続」に限定した適用となるようです。

5.空き家に係る譲渡所得の特別控除の特例の延長【平成31年度税制改正】

空き家を売却した際の特別控除の特例は、平成31年度税制改正で期間の延長と要件の見直しが行われました。

まず期間ですが、制度が創設された時は特例の適用期限は3年間限定のものとしていましたが、令和5年(2023年)12月31日まで延長されました。

要件については「相続によって空き家になった」という点において、被相続人が相続開始前に老人ホーム等の介護施設に入居するケースの増加が反映されました。そのような場合でも一定の要件を満たせば、相続開始直前に被相続人の自宅として使用されていたものとして、空き家特例の適用が受けられるようになりました。

参考:(国税庁)No.3306 被相続人の居住用財産(空き家)を売ったときの特例

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】