法定相続人以外への相続を可能にする「遺贈」(包括遺贈・特定遺贈)のポイント

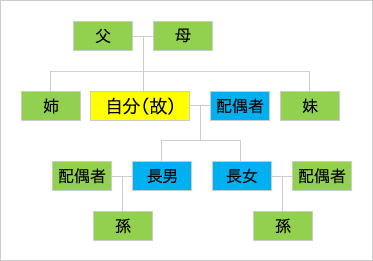

下記の図の場合、「配偶者」・「長男」・「長女」が法定相続人となります。 「孫」・「姉妹」・「父母」・「子供の配偶者」は、法定相続人とはなりません。

遺産を遺したい場合は、遺言書で

「かわいがっている孫に現金を与えたい」 「仲の良かった妹に株式を分けたい」 「感謝している父や母に預貯金を分けたい」

と、意思表示をすることが必要です。 こうした遺産配分は、遺言書をつくることが必要です。 遺言によって、誰にどのような財産を継承させるかを定めることを遺贈(いぞう)といいます。

遺贈の詳細について

遺贈とは、誰にどのような財産を継承させるかを定めるもので、法定相続人以外の者に対しても行うことができます。

上の表の場合、「孫」・「姉妹」・「父母」・「子供の配偶者」は、法定相続人ではありません。

これらの者に対して財産を遺したいと思うときは、遺言書によって遺贈を定めることが必要となります。

特定遺贈(とくていいぞう)と包括遺贈(ほうかついぞう)

特定遺贈とは、「○○の預金」「○○の土地」というように、特定の財産を継承する人を遺言で定めることを言います。

これに対して、包括遺贈とは、特定の財産を決めることなく、「財産の○分の一を相続人○○に」というように、継承分を割合で定める場合を言います。

遺贈以外に法定相続人以外の者に財産を継承させる方法:「死因贈与(しいんぞうよ)」

遺贈と死因贈与の違いは、遺贈の場合は、遺言者の意思のみで有効となりますが、死因贈与の場合は、両者が前もって合意しておく必要がある、という点です。

死因贈与は、課税の面では遺贈と同様に相続税扱いとなりますが、財産を贈る贈与者と財産を受ける受贈者の契約ですので、両者が事前に合意しておく必要があります。

一方遺贈は、受遺者の意思とは関係なく、財産を贈ることができます。 受遺者と合意することを避けたいような場合は、遺贈が有効となります

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】