相続した不動産の売却時に要注意。売買契約書を紛失すると、譲渡所得の計算で大きな不利益に。

監修

中村亨

日本クレアス税理士法人 代表 税理士 公認会計士

不動産を売却すると、売却によって得た利益に対し税金を支払わなければなりません。このとき売却予定の不動産の売買契約書を紛失していると、売却利益の計算をするときに不利な扱いを受けることがあります。

特に先祖代々保有する古い土地を相続した場合など、売買契約書がどこにあるかわからないというケースはとても多いので要注意です。

この記事では、相続に密着に関わる不動産について、売却で生じる税金、売買契約書を紛失した場合のリスク、その対処方法をご紹介します。

目次

不動産を売却して得た利益は所得税や住民税の対象となる

不動産を売却することによって得た利益は「譲渡所得」といい、確定申告を行う必要があります。つまり、譲渡所得は個人の所得税や住民税の対象になります。

不動産の譲渡所得にかかる税率は、譲渡した年(売った年)の1月1日における不動産の保有期間によって変わります。

・譲渡した年の1月1日時点の所有期間が5年以内・・・所得税30%(※) 住民税9%

・譲渡した年の1月1日時点の所有期間が5年超え・・・所得税15%(※) 住民税5%

たとえば2019年6月に土地を売った場合、2019年1月1日時点の所有期間が基準となり、2013年12月31日以前に購入した不動産であれば、所得税15%、住民税5%となります。

(※)所得税は2037年まで復興特別所得税(所得税の2.1%)が上乗せされます。(30%→30.63%、15%→15.315%)

不動産の「譲渡所得」の計算方法

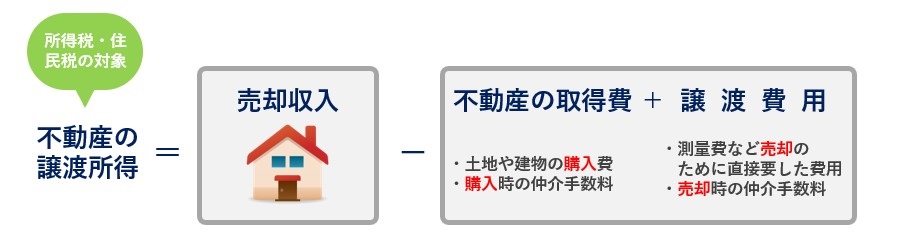

不動産の譲渡所得は、「売却収入」から「不動産の取得費」、「不動産の譲渡費用」を差し引いて計算してよいことになっています。

つまり、不動産の取得費や譲渡費用を高く計上できるほど、譲渡所得にかかる所得税・住民税が少額になり、場合によっては無税で済むこともあります。

不動産の取得費や譲渡費用に該当する支払いの代表的なものとして下記が挙げられます。

不動産の取得費に該当するもの

・土地や建物の購入費

・購入時の仲介手数料

など

譲渡費用に該当するもの

・売却時の仲介手数料

・測量費など売却のために直接要した費用

・建物の取り壊し費用

など

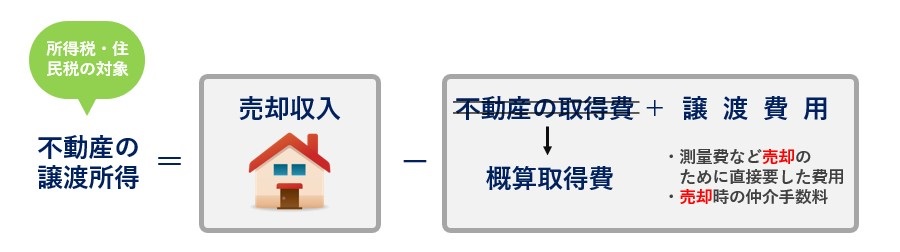

不動産の購入費が不明な時には「概算取得費」を用いて計算を行う

所得税や住民税の対象となる不動産の譲渡所得の多寡を左右するのは、不動産の取得費に該当する「土地や建物の購入費」です。

購入費は、購入時に受け取った売買契約書があればすぐに判明しますが、大昔に購入した不動産などは売買契約書を紛失するなど、購入費を確認することができない場合が多くあります。

売却をしようとする不動産の購入費が分からない場合には「概算取得費」を用いて譲渡所得を計算します。

概算取得費を用いた計算では課税に不利益が生じる

ところがこの概算取得費は、「売却収入(譲渡価額=不動産を売却した代金)の5%」しか計上することができません。

1,000万円で売却した不動産であれば、50万円しか売却収入から控除できません。

全く計上できないよりは良いですが、「1,000万円で売れた土地のそもそもの購入費が50万円」という計算はシビアに感じます。

5%の概算取得費で所得税・住民税の税額をシミュレーション

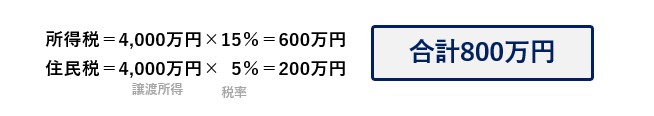

それでは、5%の概算取得費を使った場合の税額をシミュレーションしてみましょう。所有期間は5年を超えるものとします。

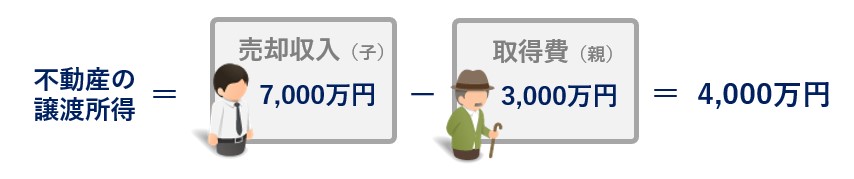

まずは、取得費が判明している場合です。

【例】父が3,000万円で買った不動産を、子どもが7,000万円で売却した

■譲渡所得:4,000万円

■税額:800万円

続いて取得費がわからない例です。

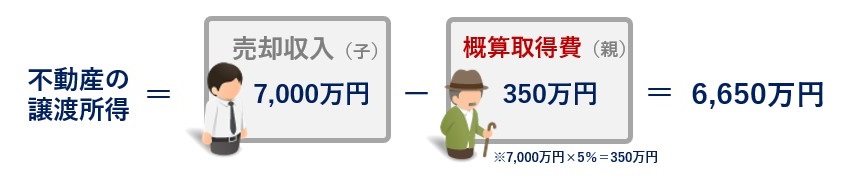

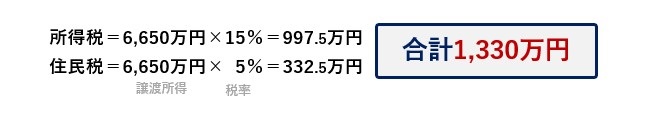

【例】父の購入金額が分からない不動産を、子どもが7,000万円で売却した

■譲渡所得:6,650万円

■税額:1,330万円

取得費がわからないことにより、税額に530万円の差が出ています。

このように、売買契約書は、買ったときだけでなく、売るときにも非常に大切な書類になるのです。

売買契約書がなくても、合理的な取得費を算定できれば取得費にできる

売買契約書以外の情報から、合理的な取得費の算定ができれば、その価額を取得費とすることが認められるケースもあります。

あくまで例ですが、建売住宅であれば、購入したときの価額が記載されているパンフレット、住宅ローンの関連書類、土地であれば公的機関が公開する地価によって推定する方法なども可能性として考えられます。

不動産を贈与したい、贈与や売却で得た不動産を売却したい、不動産と税に関するお悩みにはまずは専門の税理士にご相談されることをお勧めします。

不動産売却時には税金の特例をチェック

不動産を売却するときは、「相続財産を譲渡した場合の取得費の特例」や「マイホーム特例」、「空き家特例」など、所得税を軽減できる特例がいくつか存在します。

「相続財産を譲渡した場合の取得費の特例」とは、相続により取得した不動産を一定期間内に売った場合、支払った相続税額の一部を、不動産の取得費に加算できる特例です。

「マイホーム特例」や「空き家特例」は、要件に該当する不動産の譲渡所得から、最大3,000万円を控除できる特例になります。

もし売買契約書を紛失してしまい、概算取得費しか計上できそうにないとしても、こうした税金の特例を活用することで、税金の負担を軽減することができます。

また、相続した不動産を売却する場合は、売却時期についても注意が必要です。相続税には「小規模宅地等の減額特例」という、節税には欠かせない非常に有効な特例があります。

ところが相続発生後すぐに土地を売却すると、この特例を受けられなくなることがあるのです。「小規模宅地等の減額特例」は適用できるかどうかで相続税を大きく左右するため、売却時期は慎重に決定する必要があります。

まとめ

不動産の売却は、売買契約書がなければ、通常よりも多くの税金を支払わなければならない場合があります。

そして、売買契約書の紛失で困るケースの多くは、相続です。

これから相続の準備を始められる方は、「売買契約書がない!」という事態を避けるために、親の財産に不動産がある場合は、あらかじめ売買契約書の所在や購入先などを確認しておきましょう。

またお子さんに不動産を相続する予定がある方も、早めに売買契約書の所在を確認し、お子さんが困ることのないように対策しておくことがおすすめです。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

監修

中村亨

日本クレアス税理士法人 代表

税理士

公認会計士

2002年8月に会計事務所として創業、2005年には税理士事務所を開業し、法人や個人のお客様の会計・税務の支援をする中で、「人事労務の問題を相談をしたい」「事業承継を検討している」といったお客様のニーズに応える形でサービスを拡大し続け、現在では社会保険労務士法人など複数の法人からなるグループ企業に成長してきました。お客様に必要なサービスをワンストップで提供できることが当社の強みです。