相続時精算課税制度とは?

贈与税の課税制度には、「暦年課税」と「相続時精算課税」の2つの制度があり、そのうちの一つが、「相続時精算課税制度」です。 この制度の大きな特徴は、この制度の適用を受けると、2500万円までの贈与について贈与税がかからないというものです。

ただし、贈与者(贈る人)が亡くなった時には、遺産(財産)にその贈与した財産を加えて相続税の計算をします。

一定の要件に該当する場合に「相続時精算課税」を選択することができ、贈与財産の種類、金額、贈与回数に制限はありません。

「相続時精算課税制度」は通算して2500万円に達するまで無税で贈与を行える制度で、2,500万円を超えた場合は、超えた部分に対して一律20%の課税がされます。

相続の際(贈与者が亡くなった時)には、相続財産に贈与財産が贈与時の価格で加えられます。 そのため、贈与時より相続時にその財産が値上りしている場合は、贈与時の低い価格で計算されるので有利になります。

相続時精算課税を受けるための条件は?

平成26年12月31日までは、相続時精算課税は、65歳以上の親が贈与者(贈る人)で、20歳以上の子(推定相続人)がその受贈者(もらう人)である場合にだけ 適用できる制度でしたが、平成27年1月1日に、要件が見直され以下の要件が加わりました。

- 受贈者の範囲に、20歳以上の孫を加える

- 贈与者の年齢要件を60歳以上(現行 65歳以上)に引き下げる。

となります。つまり、受贈者に20歳以上の孫が加わり、贈与者の年齢も5歳引き下げられました。

| 改正前(H26.12.31まで) | 現行(H27.1.1から) | |

| 贈与者 | 65歳以上の父母 | 60歳以上の父母または祖父母 |

| 受贈者 | 20歳以上の子である推定相続人 | 20歳以上の推定相続人である子・20歳以上の孫 |

また、相続時精算課税制度を選択した場合、 贈与を受けた翌年の2月1日から3月15日までに、税務署に「相続時精算課税選択届出書」を提出します。 贈与を受ける度に、申告が必要となります。

※一度この「相続時精算課税」制度を届け出ると、翌年もこの制度の適用を受けます。撤回はできません。

※贈与者(贈る人)ごと、受贈者(もらう人)ごとに選択でき、一人につき2,500万円の上限となります。

相続税がかからない人にも有利だと聞きました。どのように利用すればよいのでしょうか?

相続時精算課税は、相続税の心配がない親子間の贈与にもメリットがあります。

暦年課税制度の場合、相続財産の価額が相続税の基礎控除以下のため相続税額が算出されないケースであっても、生前贈与で資産を移転すると贈与税が生じていました。

相続時精算課税では、上記のケースで、特別控除額2,500万円以内の生前贈与については贈与時、相続時を通じて税額ゼロとなります (贈与税の負担をゼロとするためには、贈与税の期限内申告が必要です)。

また、上記のケースで、特別控除額2,500万円を超える生前贈与では、超過分には20%の税率で贈与税がかかりますが、相続時には申告をすることにより、先に納付した贈与税額が全額還付されます。

まとめ:相続時精算課税制度と暦年贈与との比較

| 相続税精算課税制度 | 暦年贈与(通常の贈与) | |

| 贈与者 | 60歳以上の父母または祖父母 | 限定されず、親族間や第三者も含まれる |

| 受贈者 | 20歳以上の子または孫 | 同上 |

| 控除額 (非課税枠) | 贈与する人ごとに選択した年から累計して2,500万円(特別控除) | 年間110万円(贈与税の基礎控除) |

| 選択届出 | 必要(贈与者・受贈者ごと選択可能です。ただし一度選択したら相続時まで継続適用) | 不要 |

| 税率 | 特別控除後 一律20% | 基礎控除後 10~55%(H27.1.1の改正により最高税率が55%に引き上がる) |

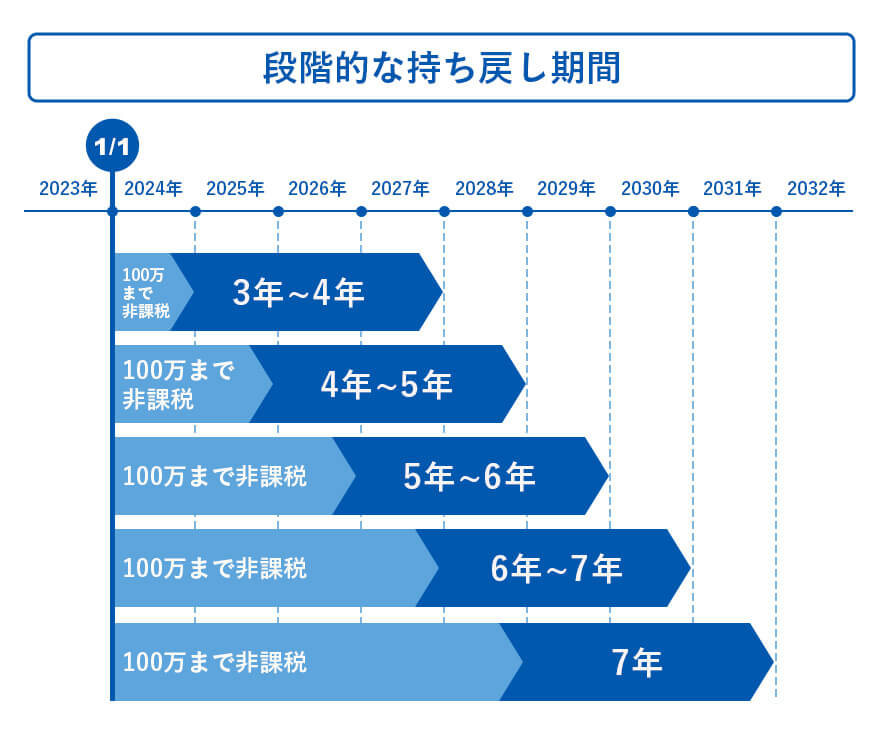

| 相続発生時の相続財産への加算 | 贈与財産を贈与時の価格で相続財産に加算 (相続税を超えて納付した贈与税は還付) | なし(相続開始前3年間の贈与財産は相続財産に加算される) |

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください