亡くなった人の財産に株式が含まれていたとき、相続の際にどんな手続きをとればいいのでしょうか。

そもそも有価証券の取引経験のある人はごく一部であり、大半の人にとって「株式」という財産は縁遠いものです。預貯金等と同じように分割できるのか、名義変更と現金化をどう行えばいいのか、多くの家庭で戸惑いが生じるでしょう。

「故人が知人の会社の株を持っていた」「証券口座にある株式を相続したい」といった状況でお困りの方へ、株の財産的性質に関する予備知識を分かりやすく説明したあと、相続手続きから現金化までの流れを紹介します。

【この記事で分かること】

- 遺産調査で株式を見つける方法

- 株式を相続人名義に変更する方法

- 株式を現金化する際の手続き・売却価額の計算方法

1.もし株の相続が発生したら?

株式の相続手続きの全体の流れは、預貯金や不動産といった他の資産とほとんど違いがありません。遺言書や遺産分割協議の取り決め内容に従って名義変更を行い、その後は評価額を算出して相続税を納付することになります。

【株式相続の大まかな流れ】※遺言書がない場合

- 財産調査…証券口座や株券を捜索する

- 遺産分割協議…各相続人に移転させる株式数を決める

- 株式の名義変更…株主を被相続人から相続人に変更する

- 相続税の額を算出して納付する…株式を含む相続財産全体から税額を算出する

ただし、株式の財産的性質は独特です。

相続手続きや売却の細かい流れを取り決め、相続人が今後株主として権利行使するために、押さえておきたい2つのポイントがあります。いずれも株式取引を頻繁にする人にとっては常識的なものではありますが、ここでは相続手続きを分かりやすくするための前提として解説します。

①相続のポイント1:名義変更が終わるまで権利行使は不可

株式の代表的な財産的特徴は「議決権※がある」「配当金がもらえる」の2点です。いずれも株主ならではの権利・メリットであり、株式保有の目的そのものだと言えます。

※議決権とは…

株主総会に参加して、会社の経営方針に意見する権利のことです。議決権は会社ごとに総数が決まっており、議決権総数に対する保有比率の高い株主ほど会社に対する影響力が強まります。

それでは、株式を保有している人が亡くなるとどうなるのでしょうか。

結論を言えば、複数の相続人がいる場合、相続手続き中は「議決権行使」「配当金の付与」のいずれにも制限がかかります。

株式を含め、遺産全体がいったん相続人全員の共有物になる(民法898条)からです。

■議決権行使は相続手続き完了まで原則不可

会社法で定められる通り、株式が2人以上の共有に属した場合、議決権行使できません。相続手続き中に議決権行使したい場合は、相続人が話し合って代表者1名を選出し、株式発行会社に通知する必要があります(会社法106条)。

■配当金も遺産分割の対象

遺言執行中あるいは遺産分割協議中に生じた配当金は、相続割合に従って取り分を決める必要があります。これを知らずにいると「配当金を横領した」と他の相続人から指摘されてトラブル化するため、注意しましょう。

②相続のポイント2:上場株式と非上場株式の違い

次に知っておきたいのは、株式には上場株式・非上場株式の2つのタイプがあることです。

非上場株式が相続対象となる場合、上場株式に比べてはるかに手続きが煩雑です。そのため、財産調査の段階で「どちらのタイプの株式を相続するのか」をよく見極めなければなりません。

■上場株式とは

上場株式とは、証券取引所(東証・大証など)を通じて不特定多数のトレーダーが取引できるよう、広く市場に公開されている株式のことです。この特徴から「公開株式」とも呼ばれ、売買取引のしやすさから投資目的で保有されていることの多いものです。

相続人にとって重要な特徴として、以下3点が挙げられます。

<上場株式の特徴>

- 金融機関で管理されている

- 評価額はネット等で簡単に調べられる

- 売却手続きが簡単

上場株式を相続する場合、保管している金融機関が財産照会・名義変更・売却の全てを行ってくれます。毎日刻々と変動する売却評価額についても、証券取引所からネットや新聞などの各メディアへ配信されていることは、広く知られる通りです。

相続対象が公開されている株なら、株の知識が全くない人でも預貯金と同等の容易さで取扱えると言えるでしょう。

■非上場株式とは

非上場株式とは、証券取引所での取り扱いがなく、個人取引や業者仲介のもと流通している株式のことです。その特徴から、市場に広く公開されていないという意味で「非公開株式」とも呼ばれます。

非上場株式が相続人の手を煩わせる理由として、上場株式と対照的な3点の特徴が挙げられます。

<非上場株式の特徴>

- 発行会社と株主だけで管理されている

- 評価額は自分で計算する必要がある

- 売却手続きが難しい

非上場株式については、保管機関や大規模な取引が行われる市場がありません。取扱いは発行会社と株主(=被相続人または相続人)に委ねられており、それゆえに書類管理や財産評価がおざなりになっているケースが多数みられます。

非公開の株は、相続手続きにあたっては事前準備・予備知識の取得が欠かせず、自力で行うなら相当の時間も覚悟しなければならないでしょう。

実のところ、国内のほとんどの株式会社は中小規模かつ非上場企業であり、こうした組織は身内だけで株を保有するのが一般的です。

被相続人が「知人にお願いされたので投資した」「親族が経営する会社の株式を持っている」と言い残していた場合、それは非上場株である可能性が高いと考えるべきでしょう。

■知っておきたい非上場株式の種類

非上場株式には株主権利に制限(もしくは優遇)が与えられているものあり、これを「種類株式」と呼びます。

相続しようとする株式が非上場かつ種類株式だった場合、弁護士・税理士などのサポートは必須です。評価額の算出方法が特殊であり、売却時に発行会社の許可が必要となる場合があるからです。

| 【参考】株式の種類 | |||

| 普通株式 | 株主の権利に制限のない標準的な株式 | ||

| 種類株式 | 譲渡・取得に制限があるもの | 譲渡制限株式 | 売却・譲渡時に株式会社の承認を要する |

| 取得請求権付株式 | 株主から会社に取得請求できる | ||

| 取得条項付株式 | 一定事由が生じたことを条件として、会社が一方的に取得できる | ||

| 全部取得条項付種類株式 | 複数の種類株式を発行する株式会社で、そのうちの1つの種類株式の全部を、株主総会の特別決議によって会社が取得することができる | ||

| 譲渡・取得に制限があるもの | 議決権制限株式 | 行使できる議決権の内容に制限がある | |

| 拒否権付株式 | 株主総会での決議のほか、種類株主総会の決議があることを必要とする | ||

| 取締役・監査役選任に関する種類株式 | 種類株主総会において取締役・監査役を選任できる | ||

| 配当の優先度に指定のあるもの | 優先株・普通株・劣後株 | 剰余金の配当または残余財産の分配のいずれかについて異なる定めをした種類株式 | |

※上場株式について…

上場株式はそのほぼ全てが普通株式です。そもそも、株式公開(=上場)するにあたり、種類株式の発行は原則認められていません。株主間の公平性が損なわれ、上場株としてふさわしくない経営が行われる恐れがあるためです。

2.株の相続手続きの流れ

それでは実際に、どのような流れで株式相続を行うのでしょうか。

本章では、株式を相続すると分かったときの最初の動きである、財産調査~遺産分割協議までのやり方を解説します。

※ここで解説するのは「遺言書がない場合の相続手続き」です。

遺言書がある場合(相続する株式の内訳・各相続人の取り分・相続手順)がすでに明確化されている場合は、後章「3.上場株式か非上場株式かで変わる名義変更の方法」以降を手続きの参考としてください。

2-1.相続株式の調査方法

相続財産に含まれる株式の情報が分からない場合、調査から始めなければなりません。

調査手段としてより手堅いのは、以下のような「株式保有を示す書類」の捜索から始める方法です。見つかった書類あるいは生前の被相続人の言動等をもとに、上場株・非上場株でそれぞれ異なる調査を行います。

【一例】相続株式調査で有力な書類

・証券口座・信託銀行の契約書

・証券口座の取引残高報告書

・株券

・株主名簿記載事項証明書

・株式譲渡契約書

・株主総会招集通知

【Point】以上の「株式保有を明確に示す書類」がない場合、以下のような書類を調査の手がかりとすることが出来ます。

- 株式の取引に関する書類…引受契約書・投資契約書

- 株式や配当金への課税を示す書類…確定申告書・配当金が掲載された源泉徴収票

- 上場廃止株・失念株に関する書類…証券保管振替機構の特別口座に関する資料

2-2.上場株式の調査方法

上場株式の場合、調査と言っても保管する金融機関へ問い合わせて「口座照会」(名寄せ+資産状況照会)を行うだけです。口座のある証券会社名または信託銀行名が最低限分かっていれば、問い合わせ後に必要書類を提出することで対応してもらえます。

<証券会社or信託銀行で口座照会する際の必要書類>

→以下すべて必要

・被相続人の住民票(除票)の写し

・相続関係を示す戸籍謄本(被相続人+相続人全員分)

・委任状+照会依頼者の印鑑証明書(弁護士等を代理人として照会する場合のみ要)

※相続状況・照会先金融機関により、指定される書類内訳が異なる場合があります。

2-3.非上場株式の調査方法

先述で少し触れた通り、非上場株式を持っているかどうかは発行会社と被相続人のみ知る情報です。非上場株式の調査にあたっては「株を保有している事実」「株式発行会社の法人情報」の2点が明らかにされた書類を地道に捜索するほかありません。

書類が見つからず生前の被相続人の発言等の手がかりもない場合は、以下のような方法を駆使しましょう。

<保有を示す書類が見つからない場合の非上場株式の調査方法>

・貸金庫を捜索し、提供金融機関に中身確認を申し出る

・被相続人の顧問税理士や関係者に聞き込みする

・証券保管振替機構に口座照会を行う※

※古い上場株式(上場廃止されて非上場株式となったもの)・失念株(発行会社側で名義変更の手続きが忘れられている株)は、証券保管振替機構の特別口座内に保管されていることがあります。

なお、書類が全くない状態で株式発行会社に直接問い合わせても「株主情報は答えられない」と突っぱねられるのが一般的です。株式とは会社の所有そのものであり、株主を知られることは経営乗っ取りリスクを外部から招きかねないため、情報をむやみに教える行為は保安上嫌われているのです。

いずれにせよ、非上場株式の調査は多大な労力を伴います。専門家から事前アドバイスをもらうか、相談だけでなく調査代行を依頼するのが望ましい方法でしょう。

2-4.株式の2つの相続手順

財産調査で承継する株式の詳細が判明したあとは「遺産分割協議」のプロセスが控えています。本協議では取り分を中心に話し合うことになりますが、同時に「相続の手順をどうするのか」という重要な検討事項もあります。

ここで述べる相続の手順とは「売ってから売却代金を分ける手順」と「売らずにそのまま相続割合に応じて移転させる株式を決める手順」のいずれかを指しています。

■売ってから分割する方法のメリット&デメリット

相続人全員が「株式を現金化してしまいたい」と望むなら、あらかじめ売却してから分割すると手間が省けます。相続人が個別に買い手を見つける必要がなく、相続財産の活用をスムーズに始められるでしょう。

一方で、評価額算出・買い手の捜索のあいだ、相続手続きが一時的に進まなくなるのは問題です。相続開始から10ヵ月が経過すると相続税が課税されてしまうため、売却はスピードを意識する必要があります。

【売ってから分割する方法が向いているケース】

上場株式を相続する場合(スムーズに売却できるため)

株式発行会社から売渡請求が来ている場合

■売らずに分割する方法のメリット&デメリット

「すぐに売れそうにない」「株式活用を望む家族がいる」といったケースでは、売らずに株式のまま分割する方法が良いでしょう。評価額算出や買い手捜索の手間がかからず、相続人のあいだに意見対立がなければスムーズに手続きを終えられます。

一方で、現金化を望む相続人に売却手続きの負担を転嫁してしまうことは否めません。株式活用を望む相続人に現金化を予定している株式を買い取ってもらうなど、よく方法を検討する必要があります。

【売らずに分割する方法が向いているケース】

- 非上場株式を相続する場合

- 上場株式で資産運用したいと望む家族がいる場合

- 身内が経営する会社の株式を相続する場合(相続人の一部が経営に関わっており、議決権を必要としている可能性があるため)

3.上場株式か非上場株式かで変わる名義変更の方法

遺言書または遺産分割協議に従って「株式を売らずに相続する」と決めたときは、各相続人の取り分相当の株式について名義変更(名義書換)が必要です。

名義変更の方法は株式の公開有無によって異なるため、注意しましょう。特に押さえておきたいのは、名義変更の申請先です。

【株式の種類別】相続に伴う名義変更ができる窓口

①上場株式→証券会社または信託銀行

②未上場株式→株式発行会社

各株式の名義変更方法について、以下で章を分けて解説します。

①上場株式の名義変更方法

上場株式を名義変更するときは、保管している金融機関(証券会社や信託銀行)で「相続人への移管手続き」を行います。

相続担当部門の案内に従って相続人の代表者が手続きすることで、各相続人の証券口座への株式移管が完了します。証券口座を保有していない相続人については、被相続人と同じ証券会社で新規開設して移管することも可能です。

■名義変更時の必要書類

移管手続き時の必要書類は、一般的には以下の通りとなります。口座照会時に既に提出している書類がある場合、不足分のみ収集・提出するだけで構いませ

<証券会社or信託銀行へ株式移管を依頼する場合の必要書類>

→以下すべて必要

- 相続手続依頼書…金融機関指定のもの

- 相続関係を示す戸籍謄本…被相続人+相続人全員分

- 法定相続情報一覧図…案内があった場合のみ提出

- 遺産分割協議書or遺言書…法定相続分に従う場合は不要

- (遺産分割協議書を提出する場合のみ)相続人全員分の印鑑証明書…発行6ヶ月以内のもの

- (遺産分割協議書を提出しない場合のみ)相続人全員分の同意書…遺言書または法定相続分に従う場合

※相続状況・照会先金融機関により、指定される書類内訳が異なる可能性があります。実際に手続きを行う際は、担当者の指示に従ってください。

②非上場株式の名義変更方法

非上場株式の場合、株式発行会社に「株式名簿の名義書換請求」を行います。

通常は名義書換請求に株主総会(もしくは取締役会)の承認が必要ですが、相続時の請求は承認不要です。

名義書換後に交付される「株主名簿記載事項証明書」は大切に保管しておきましょう。

■名義変更時の必要書類

名義書換請求時の必要書類は、一般的には以下の通りとなります。

株券・株式名義書換請求書・株主票以外は、上場株式の移管手続きとほぼ同じ内容の書類となります。これを覚えておくと手続きを効率よく進められるでしょう。

<非上場株式の「相続に伴う株式名簿の名義書換請求」を行う場合の必要書類>

→以下すべて必要

- 株券…株券不発行会社の場合は不要

- 株式名義書換請求書…会社指定の書式のもの

- 株主票…会社指定の書式のもの

- 相続関係を示す戸籍謄本…被相続人+相続人全員分

- 法定相続情報一覧図…案内があった場合のみ提出

- 遺産分割協議書or遺言書…法定相続分に従う場合は不要

- (遺産分割協議書を提出する場合のみ)相続人全員分の印鑑証明書…発行6ヶ月以内のもの

- (遺産分割協議書を提出しない場合のみ)相続人全員分の同意書…遺言書または法定相続分に従う場合

※株式発行会社により、指定される書類内訳が異なる可能性があります。実際に手続きを行う際は、同会社の指示に従ってください。

■株券が見つからないときの対処法

発行されているにもかかわらず株券が見つからないときは、名義書換請求の前に「株式喪失手続」を行います。また、名義書換請求は喪失手続後1年以上経ってからでないと出来ません(会社法230条)。

相続手続きで時間を大幅にロスしてしまうことにならないよう、発行されているはずの株券は徹底捜索しましょう。

3-1.相続税の納税

株式以外の財産を含め、遺産すべての名義変更の手続きが終われば、相続税を納税しなければなりません。株式については、税額のベースとなる「課税評価額」の計算が必要です。 ここでもやはり、株式の公開有無によって計算方法が異なります。

| 株式の課税評価額の計算方法 | |

| 株式のタイプ | 課税評価額の計算式 |

| 上場株式 | 課税評価額=死亡日の終値※1×相続した株式数 |

| 非上場株式 | 4種類の評価方法のいずれかを用いて算出※2 |

※1:終値とは、取引期間の最後(ここでは証券取引所の取引終了時間)の株価のことです。死亡日の終値が「死亡日の属する月以前から3か月間の月毎の終値平均」のうちの最安値を超える場合には、その最安値を用いて計算します。

※2:詳しくは最終章「4-4.売却価額の評価方法」で紹介します。

4.株式を売却・現金化する場合は?

資産運用や会社経営への関与の予定がない人にとって、株式は売却してこそメリットがあるものでしょう。

初めに解説した通り、株式の公開有無によって売却手順が大きく変わります。簡単な上場株式から売却方法を紹介した上で、注意点の多い非上場株式・売却価額の決め方について紹介します。

4-1.上場株式の売却方法

上場株式の現金化は、株式移管先口座のある金融機関に電話・インターネット等で売却指示を出すだけです。売却から入金までの流れは金融機関によって異なるため、詳しい取引方法は各社に問い合わせましょう。

また、相続人へ株式移管せず被相続人名義の口座から売却指示を出す場合、先章「名義変更方法」で解説した必要書類が求められる点に注意しましょう。

4-2.非上場株式の売却方法

一方で非上場株式を現金化しようとするときは、売却希望者自らが買い手を探し、価額や取引日について交渉しなければなりません。上場株式なら金融機関に任せられる手配(買い手とのマッチングから売却手続きまで)を、非上場株式の場合は株主自身が実行しなければならないのです。

そこで、以下のような問題が浮上します。

【非上場株式の問題点】

- そもそも買い手を見つけられるのか?

- 売却価額の交渉はどう行えばいいのか?

- 売却時の契約書はどう作成すればいいのか?

これらの問題を相続人だけで解決するのは困難です。なるべく弁護士・税理士などの相続の専門家のサポートを得るべきでしょう。

4-3.非上場株式を会社が買い取ってくれるケース

非上場株式売却の最大の難関は「買い手探し」です。性質上資産運用に適さない財産であり、必然的に「議決権に興味がある人」という非常に該当範囲の狭い条件で候補者を探すことになるからです。

幸いなことに、以下①~③にあてはまる場合は、株式発行会社に買い取ってもらう(あるいは買い手を見つけてもらう)ことが出来ます。

①譲渡制限株式だった場合

種類株式のひとつである「譲渡制限株式」を売却しようとする場合、株式発行会社から事前承認を得なければなりません(=譲渡承認請求)。一見デメリットのように思えますが、会社が譲渡承認請求を拒むことは、実質的に不可能です。

会社法によると、株式発行会社が譲渡承認を拒んだときは、株主から「では会社に株を買い取ってほしい」と要求できます(138条/買取請求)。買取請求された会社は、その承認もしくは買取人指定のどちらかを選択し、期限内に回答しなければなりません(会社法140条)。

こうした制度を逆手にとる形で、譲渡制限株式=自分で買い手を見つけなくてもよい(発行会社が買取人を指定してくれる)と前向きにとらえることが出来ます。

②反対株主の株式買取請求権を使う場合

会社の再編や変更に異議を唱える「反対株主」には、その株主が有する株式を公正価格で買い取るよう会社に請求する権利が認められます。

ここでいう「反対株主」とは、以下の条件に当てはまる株主を指します。

<状況別「反対株主」とは>

【会社が行おうとする変更の内容が、株主総会(種類株主総会)の決議を要するものである場合】

⇒以下AまたはBに該当する株主=反対株主

A:株主総会の開始前・実施中の両方において、予定された変更に反対した株主

B:当該株主総会において議決権を行使することができない株主

【会社が行おうとする変更の内容が、株主総会(種類株主総会)の決議を要さないものである場合】

⇒全ての株主=反対株主

では、どのような状況で買取請求を行使できるのでしょうか。会社法では次の4パターンのいずれかとされています。

<反対株主の株式買取請求権を行使できるケース>

- 一定の定款変更(116条1項1号・116条1項2号)

- 種類株主に損害を及ぼすおそれがあるとき(116条1項3号)

- 譲渡資産額が 20%超の事業譲渡(469条・470条)

- 合併・新設分割・吸収分割・株式交換・株式移転(785条~798条・806条・807条)

反対株主として買取請求権を行使する例に多いのは、被相続人が会社経営者(あるいは経営メンバーか筆頭株主)だったケースです。

現経営陣(事業の後継者など)に不満があり、株主としての権利に興味がなくなったケースを中心に、出資者という立場から早々に身を引くため本権利が行使されています。

③会社から売渡請求があった場合

株式とは会社の所有権そのものです。このことから、株式相続を発行会社視点で見ると、あまり良い事とは言えません。見ず知らずの他人(=相続人)へと議決権・支配権が散逸してしまい、会社経営に思わぬ波風が立つ可能性があると見なすのです。

こうした事情を背景に、株式の分散を防ぐ目的で「相続を機に株式を買い取らせてほしい」と発行会社から要請される場合があります。買い手を探す必要がなくなるため、会社経営に興味のない人にとってはチャンスでしょう。

4-4.売却価額の評価方法

現金化する上で最も気になるのは、株式の売却価額でしょう。

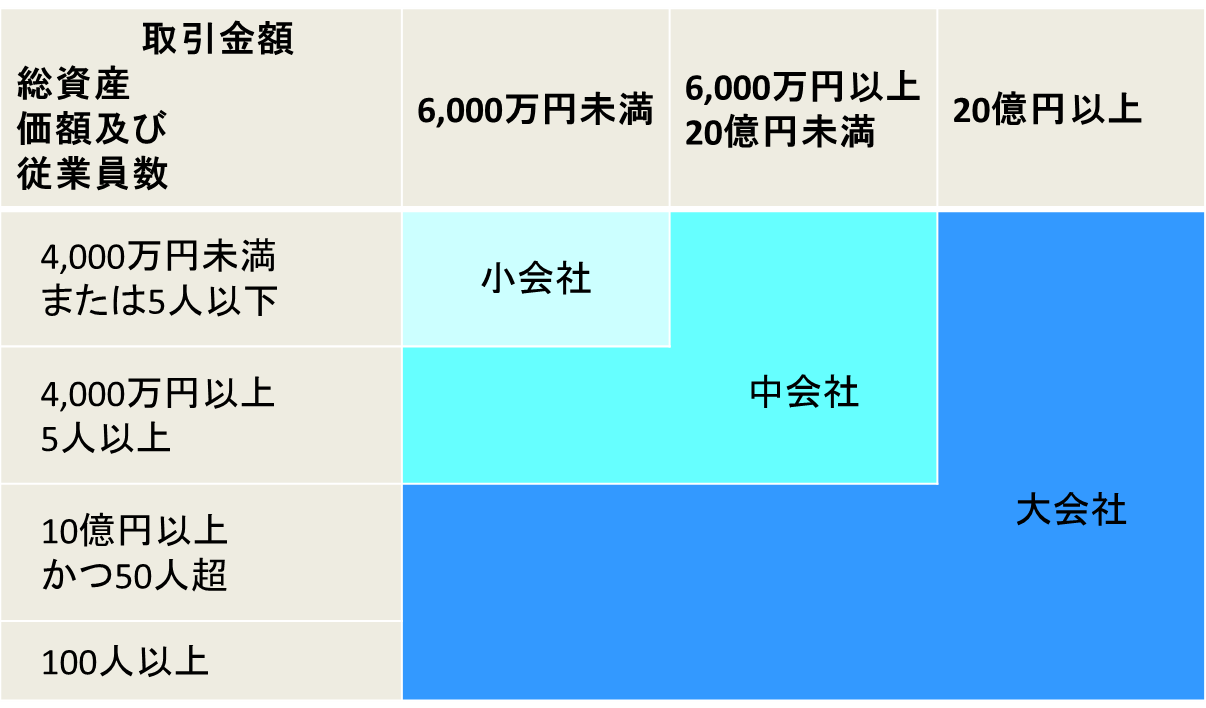

既に述べた通り、非上場株式は株主自ら評価額を計算する必要があります。計算方法を見定める上で、まず同族株主と少数株主の違いを押さえなければなりません。

<【株式評価額算出の予備知識】株主の種類>

- 同族株主…総議決権数の30%以上を保有する、親族関係者で構成された筆頭株主グループの一員。(このような株主グループの存在する会社を「同族会社」と呼びます。)

- 少数株主…同族株主以外の株主(そもそも同族会社でない企業の株主も該当)

株式評価額の計算方法は、売却しようとする株をどの種類の株主が売るかによって異なります(下記表)。いずれの方法でも、企業のバランスシートから「純資産額」「配当金」「資本金」などの情報を読み取れるスキルが計算の前提となる点に要注意です。

| 【一例】非上場株式の評価方法 | ||

| 原則的評価(同族株主が保有する株に適用) | ①類似業種比準方式 | 類似業種の上場株式の評価額をもとに計算(業界の実態に近い金額になる) |

| ②純資産価額方式 | 純資産価額÷株式数で計算(①に比べると低い金額になりやすい) | |

| ③併用方式 | ①と②の算出式を併用(その会社の実勢に近い金額が出る) | |

| 特殊的評価(少数株主が保有する株に適用) | ④配当還元方式 | 発生した配当金と資本金を元に計算(低めの金額になりやすい) |

※ここで紹介した計算方法は、相続税評価額を算出する際と共通のルールです。売却価額の算出にあたっては他にもさまざまな計算方法を用いられており、取引当事者の状況や業種等によって適宜変えるのが一般的です。

傾向として、同族株主の持つ株・成長業界の株は高額化します。しかし、売却価額が高額化すれば相続税・譲渡所得税も高くなる点に注意しなければなりません。節税のため従業員持株会(金銭を拠出して所属会社の株を取得する会)に株を譲渡するなどして、同族株主から少数株主へと変わる方法も用いられているほどです。

先述のバランスシートを読むスキルが必須となる点を考慮すると、非上場株式の売却価額算出でも専門家依頼は必須と言えます。

5.まとめ

遺産に含まれる株式は、預貯金等の他の財産と同じように、遺言書または遺産分割協議によって取り分を決める必要があります。

注意を要するのは、相続しようとする株式が公開(上場)されているかどうかです。

名義変更から現金化までの流れにおいて、上場株式であれば預貯金等と同じく金融機関とやり取りするだけで完了します。ところが非上場株式では、発行会社とのやりとりや買い手探しといった手間が生じ、会社法・相続法・税法を横断した知識が求められる場面が数多くあるのです。

いずれにしても、株式はその性質上「高額資産」となりやすいことは否めません。節税対策や相続人それぞれの希望を組み込んだ相続プランを組むために、弁護士・税理士への相談をおすすめします。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください