相続税申告における財産の評価方法は、資産の種類ごとに詳しく取り決められています。左記の決定をまとめたものが「財産評価基本通達」ですが、その読み方は複雑でなかなか理解しにくいものです。

課税評価額の調べ方に不安を抱く人へ、評価しづらい資産(不動産・株式など)を中心に本通達の内容を分かりやすく解説します。

| 目次 |

|---|

|

1.財産評価基本通達とは? |

1.財産評価基本通達とは?

そもそも相続税の計算では、遺産全体の金額評価である「課税評価額」から一定の控除を行い、これに税率を乗算して課税額を求めます。

相続税法では課税評価額を「時価」とすると定められていますが、資産ごとの具体的な評価方法は法律の解釈に委ねられているのが現状です。また、所得税や固定資産税の評価方法をそのまま相続税(あるいは贈与税)に当てはめることはできません。

このままでは、申告者の法律知識が十分でも、本来あるべき税申告ができないのは当然です。

そこで国税庁からの法令の補足として、法律解釈を巡って苦慮することの多い不動産と株式を中心に、統一的で具体的な評価方法を周知するものとして「財産評価基本通達」が発せられています。

【参考/一例】財産評価基本通達で評価方法がわかる資産種類

預貯金

不動産・株式

知的財産権

果実・果樹・立竹木

貸付金債権(売掛金など)

2.評価時期・資産別の評価方法

財産評価基本通達の冒頭では、相続税法で定められる「時価」を“相続、遺贈もしくは贈与により取得した日(中略)不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額”としています。

これを分かりやすく換言すると、課税評価額は原則として「被相続人の死亡日または贈与された日の市場価値で算出する※」と解釈できます。※以下では「課税時期」と表記します。

以下では通達の主題である評価方法について、預貯金・不動産・株式の3つの資産における原則を解説します。

①預貯金の評価方法

通達によると、預貯金の課税評価額は、課税時期時点での預入高だけではなく「既経過利子」(課税時期から申告日までに付与された預金利息)を含みます。既経過利子を考慮せず、通帳記載の預入残高だけで申告してしまうと、過少申告を指摘される恐れがあるのです。

申告にあたっては事前に「残高証明書」を取得し、発行申請の際に既経過利子を掲載してもらうよう求めなければなりません。

②不動産の評価方法

不動産については、宅地と農地で評価方法が異なります。

下記の通り、宅地は「路線価方式」もしくは「倍率方式」、農地は「倍率方式」もしくは「宅地比準方式」で評価します。

<宅地の評価方法>

宅地は原則として、国税庁が隣接する道路ごとに決定する1㎡あたりの課税評価額(=路線価)で評価します。路線価は公式サイトで公開されており、登記簿に記載された地番・住所に基づいて該当の宅地のマップを開くと掲載されています。

ただし、すべての土地に路線価が定められているとは限りません。

地方圏の宅地を中心に、固定資産税評価額に所定の倍率を乗算するよう指定された「倍率地域」も存在します。先述のサイトに路線価の記載がない場合は、別記の倍率地域一覧で課税評価額を求められます。

【宅地】課税評価額の求め方

路線価方式:路線価×土地の面積(㎡)

倍率方式:固定資産税評価額※×倍率

固定資産税評価額は、被相続人が受け取っていた納税通知書あるいは役場発行の証明書で確認が可能です。本書面を参照する際は、誤って「固定資産税課税標準額」で計算を行わないよう注意しましょう。

※コラム「奥行価格補正率とは?評価方法を理解して評価額を正しく知る方法!」では、相続税路線価の確認方法や土地の課税評価額の計算方法について解説をしています。宅地の評価方法について理解を深めるために、合わせてご参考ください。

<農地の評価方法>

農地はその所在地により宅地転用の可能性があり、左記の点を踏まえて地方自治体が6種類に分類しています(下記表①列)。これを受け、相続税・贈与税の評価を決める財産評価基本通達では、自治体の分類をさらに整理した上で(下記表②列)、評価方法を指定しています。

| ①地方自治体指定の農地区分 | ②財産評価基本通達の分類 | 評価方法 |

| 農用地区域内農地 | 純農地 | 倍率方式 |

| 甲種農地 | ||

| 第一種農地 | ||

| 第二種農地 | 中間農地 | 倍率方式 |

| 第三種農地 | 市街地周辺農地 | 市街地農地評価額×80% |

| 転用許可を要しない農地として指定をうけたもの | 市街地農地 | 宅地比準方式or倍率方式 |

※「倍率方式」は宅地の評価方法と共通 ※①の区分は宅地転用の可能性が低い順

宅地転用の可能性が高い農地(市街地周辺農地・市街地農地)で用いられる「宅地比準方式」は、まず宅地と同じく路線価方式もしくは倍率方式で評価を行い、この結果から宅地造成費を控除するよう通達されています。

宅地造成費については国税庁が決定しており、路線価や倍率の掲載された先述のサイトで公表されています。

<借地権の評価について>

宅地か農地かを問わず、承継対象となる土地の権利が「借地権」(地主から得ている使用許可)だった場合も課税対象です。財産評価基本通達では、借地権もこれまで紹介した“底地権がある場合の評価方法”を採った上で「借地権割合」に応じて減額するものと指定されています。

減額可能な割合は、実際に売買されたときの市場価格や、不動産査定に精通している人物の意見、さらに地代を考慮して決めるべきとされています。しかし、本決定を申告者自身で行う必要はありません。

土地ごとの借地権割合は、国税庁が決定し、路線価あるいは倍率に併記するかたちで公表しているからです。

※普通借地権・定期借地権・一時使用目的の借地権、それぞれの相続税の評価額を知りたい方は、コラム「借地権を相続したときの評価方法を解説」をご参考ください。計算方法を始め、借地権を相続した時の手続きについて細かくご紹介をしています。

③株式の評価方法

株式には、取引市場で株価が公開されている「上場株式」だけでなく、非公開の「非上場株式」も存在します。通達によると、上場株式は証券会社サイトの株価チャートなどで簡単に評価額を求められますが、非上場株式の評価は企業形態ごとに決算書に基づいて算出する必要があります。

<上場株式の評価方法>

上場株式については、原則として課税時期の終値※を課税評価額とします。

※終値とは…日毎の取引市場の閉場時間についた価格を指します。

ただし、課税時期付近でちょうど株価が下落傾向にあり、たまたま課税時期になってチャートが上昇したケースも考えられるでしょう。

本ケースでは、過大申告による不公平を防ぐため「①課税時期の属する月を含む直近3カ月間の月別終値平均」をさらに算出します。その上で、課税時期の終値が①のうち最も低い価格を上回る場合には、後者を課税評価額にすると通達されています。

【例】被相続人の死亡日である4月20日の終値が3,000円で、直近数カ月間にわたって株価下落の傾向がある場合

① 2月の終値平均:3,050円

② 3月の終値平均:2,900円

③ 4月の終値平均:2,950円 ※死亡日の属する月

→課税評価額は、3カ月間の月別終値平均で最も低い②2,900円/1株を採用

<非上場株式の評価方法>

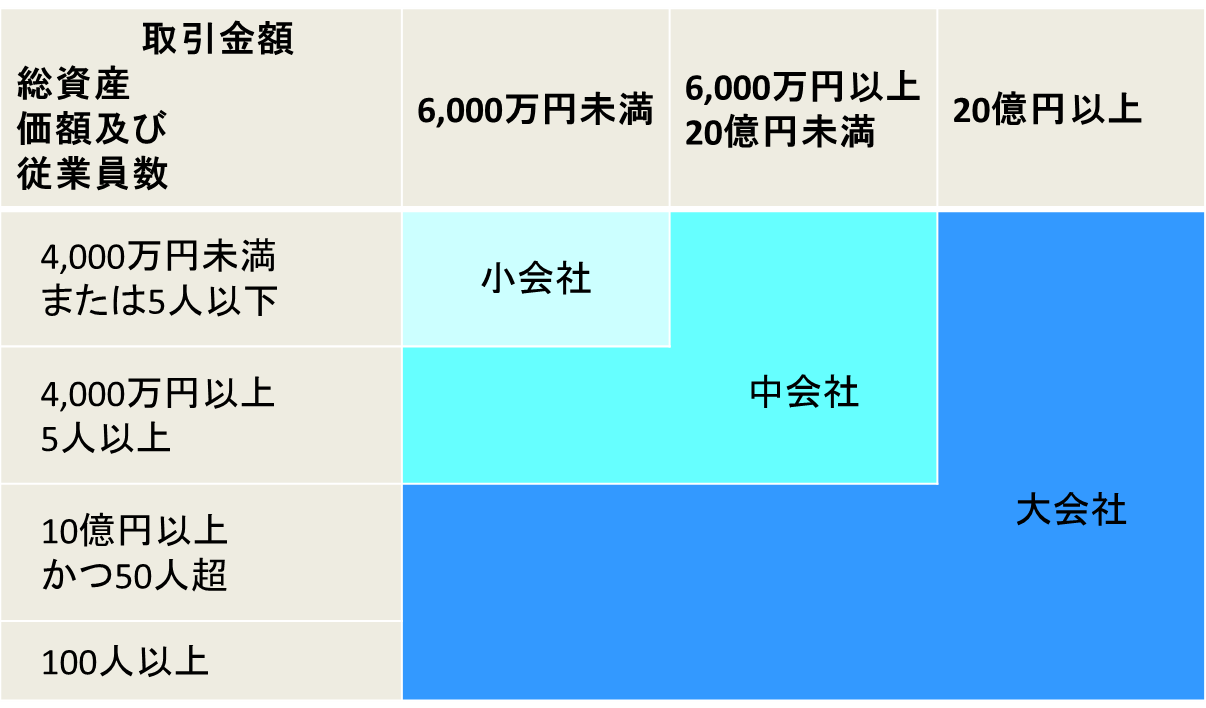

一方の非上場株式は、はっきりと市場価値を示す指標がありません。そこで、発行企業の規模でまず分類を行い、その決算書を参考に

- 大会社は「類似業種比準方式」

- 中会社は「類似業種比準方式と純資産価額方式のいずれか」

- 小会社は「純資産価額方式」

で評価を行うよう指示されています。

■類似業種比準方式

類似業種の上場企業が公開するデータと比較し、所定の計算方法に従って評価する方法です。具体的には以下の方法で計算を行います。

類似業種比準方式の課税評価額=類似業種の株価×{(①+②+③)÷3}×0.7

※①配当金額・②利益金額・③純資産価額について、それぞれ「評価対象の株式発行企業のデータ÷類似業種のデータ」で計算した値です。

■純資産価額方式

他企業との比較は行わず、評価対象の株式発行企業の「純資産価額」を発行株式数で除算して1株あたりの価格を求めます。

純資産価額方式の課税評価額=(①純資産価額-②負債の合計額-①と②の差額に対する法人税相当額)÷発行済株式数

※大会社・中会社・子会社の会社の規模は、業種・従業員の数・総資産などを基に判断します。判断方法の詳細はコラム「非上場株式の相続について‐相続税評価額の算出方法とは?」をご参照ください。

3.こんな財産はどう評価する?

財産評価基本通達では、承継する財産のあらゆるイレギュラーケースを想定して評価方法が定められています。また、本通達に記載されておらず、相続税法ですでに扱いが明確化されている資産があることも見逃せません。

その例が下記の2項目です。

①同族企業の株式評価

非上場かつ同族企業の株式は、今後経営に携わる可能性の低い株主(経営者一家の知人や遠縁の親族など)にとって価値の低いものです。

そこで、下記に当てはまる申告者には、通常よりも低い評価となりやすい「配当還元方式」による算出が認められています。

【非上場株式配当還元方式で評価できる申告者】

- 議決権総数の30%を有する同族株主のグループが存在する会社で、相続or受贈により同族以外の株主となった人

- 配偶者・直系血族・兄弟姉妹その他一親等の姻族だけで議決権の25%を有する「中心的な同族株主グループ」が存在する会社で、相続or受贈により左記グループに属さない株主となった人

②死亡保険金・死亡退職金の評価方法

遺族の生活補償を主目的とする死亡保険金・死亡退職金の2点については、相続税法で給付金のうち「500万円×法定相続人の数」を超える部分が課税評価額になると明らかにされています。

ただし死亡保険金については、保険料負担者と受取人が同一人物である場合、相続税ではなく「一時所得」として所得税が課せられる点に要注意です。

参考コラム:相続税の非課税枠を知っていますか?

4.まとめ

財産評価基本通達の知識と理解があれば、評価に苦慮することの多い不動産・株式を中心に、どんな資産でも適切に課税評価額を見極められます。

とはいえ、本章で紹介したのは通達のごく基本的な部分に過ぎません。税務の現場では、個別のケースについて通達内容に合致する部分を見つけ、時に他業種とも連携を取りながら課税額の最適化を図っています。

節税に向けた具体案(各種控除や税制の適用など)を描くためにも、相続手続きの早い段階で税理士に任せることをおすすめします。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください