「1,000万円の贈与税はいくら?」

「相続税と比べてどっちがお得なの?」

暦年課税制度では年間110万円を超えて贈与を受けた場合には贈与税が発生し、申告・納税をしなければなりません。

では1,000万円の贈与を受けた場合にはいくらの贈与税がかかるのでしょうか。

実は贈与税は贈与する人(贈与者)と贈与を受ける人(受贈者)の関係によって、税率が変動し税額が変わります。

本記事では1,000万円に対してかかる贈与税の計算方法や節税方法を紹介。

また相続税対策を検討している方に向けて、贈与税と相続税ではどちらがお得なのかも解説します。

1,000万円の贈与税がいくらになるのか知りたい・税金を少しでも安くしたい方はぜひ最後までご覧ください。

目次

1. 【暦年課税制度】1,000万円贈与された場合の贈与税計算方法

日本の贈与制度は「暦年課税」・「相続時精算課税」の2種類に分けられていますが、申告をしない限り原則として暦年課税制度が適用されます。

では暦年課税制度において1,000万円の贈与を受ける際にはいくらの贈与税がかかるのでしょうか。

下記4つのステップで1,000万円にかかる贈与税の計算方法を解説します。

|

また、贈与者と受贈者の関係性によって変わる税額についてもみていきましょう。

1-1. 贈与された財産ごとに価額を求める

贈与税を計算する際は、まずはじめに贈与された財産の種別ごとに財産価額を求めることから始めましょう。

現金で1,000万円を贈与された場合にはそのまま1,000万円が財産価額となりますが、土地や不動産などの場合には少し複雑です。

たとえば土地を贈与された場合には、路線価が定められてれば「路線価方式」で、定められていなければ「倍率方式」で求めなければなりません。

なお、どちらに該当するかは国税庁のホームページで確認できます。

現金以外の財産を贈与された場合には、その財産の種別によって財産価額の求め方が異なる点に注意しましょう。

1-2. 基礎控除額を引き課税価額を求める

贈与財産の財産価額が求められたら、基礎控除額を引いて課税価額を求めましょう。

暦年課税制度の場合には年間110万円の基礎控除額が設けられているため、課税価額は下記の通りです。

<1,000万円贈与された際の課税価額>

|

贈与税は財産価額ではなく、基礎控除額を引いた課税価額に対してかかる税金であることを理解しておきましょう。

1-3. 特例贈与財産か一般贈与財産か判断する

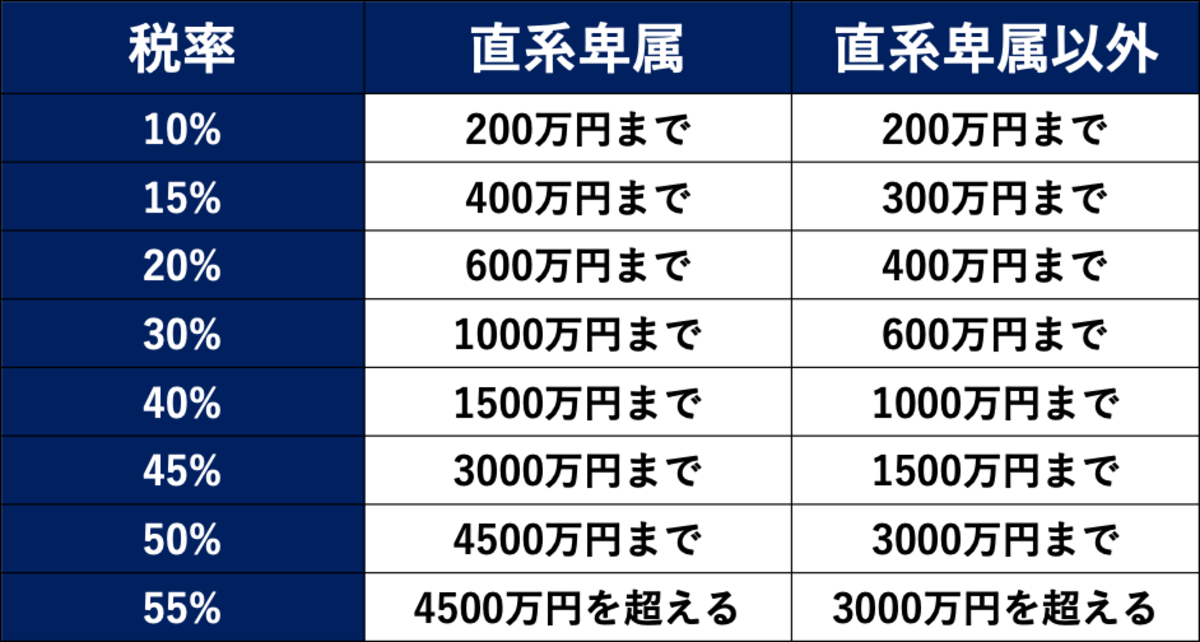

実は贈与財産は、贈与者と受贈者の関係性によって「特例贈与財産」・「一般贈与財産」のどちらに該当するかが変わります。

特例財産とは直系尊属(親・祖父母など)から18歳以上の直系卑属(子や孫など)贈与された財産を指し、それ以外は一般贈与財産です。

どちらに該当するかによって贈与税率が変わるため、どのような関係性の人から贈与された財産なのかを判断しましょう。

1-4. 適切な税率をかけて贈与税額を算出する

特例贈与財産か一般贈与財産のどちらであるか判断できたら、課税価額に税率をかけて贈与税額を算出しましょう。

<特例贈与財産の税率>

| 基礎控除後の課税価格 | 税 率 | 控除額 |

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円越 | 55% | 640万円 |

参考:国税庁

<一般贈与財産の税率>

| 基礎控除後の課税価格 | 税 率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円越 | 55% | 400万円 |

参考:国税庁

このようにどちらの財産に該当するかによって、税率や控除額が異なります。

特に金額が大きくなるほど、最終的な贈与税額に違いが出てくるので注意しましょう。

贈与された1,000万円が一般贈与財産に該当する場合には、贈与税額は下記のように計算できます。

<贈与税額の計算(一般贈与財産)>

|

一般贈与財産の場合には、1,000万円の贈与を受けた場合、231万円の贈与税額が発生します。

1-5. 特例・一般贈与財産で変わる贈与税額はいくら?

では、特例贈与財産と一般贈与財産ではいくら贈与税額が違ってくるのでしょうか。

<贈与税額の計算(特例贈与財産)>

|

特例贈与財産の場合には、1,000万円の贈与に対して177万円の贈与税を支払わなければいけません。

一般贈与財産の場合と比べてみると、54万円もの差額が生まれます。

「231万円 - 177万円=54万円」

そのため親や祖父母から贈与を受ける場合の方が、贈与税を節税可能です。

下記の記事ではよりくわしく特例贈与財産と一般贈与財産の税金の違いについてシミュレーションしていますので、気になる方はぜひご覧ください。

関連記事:納税額はいくら?財産価格別の贈与税額シミュレーション【保存版】

2. 特例や非課税枠で1,000万円の贈与税を節税する方法

特例贈与財産の方が節税効果が高いことを解説しましたが、実はほかにも贈与税を節税する方法があります。

それは下記5つの基礎控除や非課税枠を利用する方法です。

|

それぞれの節税方法や特例の概要について解説します。

2-1. 暦年課税制度の基礎控除:毎年110万円

前述の通り暦年課税制度には、毎年110万円の基礎控除額が設けられています。

この基礎控除枠は毎年復活するため、長期に渡って毎年110万円以内で贈与を行なっていくことで、非課税で贈与が可能です。

たとえば一括で1,000万円を贈与すると最大で231万円の贈与税がかかってしまいますが、10年に分けて毎年100万円ずつ贈与していけば贈与税がかかりません。

しかし、贈与方法を工夫しないと基礎控除が適用されないケースもあるため注意が必要です。(後述)

暦年課税制度の基礎控除は誰でも利用できる非課税枠なので、賢く利用して節税を行いましょう。

2-2. 相続時精算課税制度の非課税枠:最大2,500万円

暦年課税制度のほか相続時精算課税制度という贈与制度があり、この制度を利用すれば最大で2,500万円分の財産を非課税で贈与可能です。

相続時精算課税制度とは文字通り、相続発生時に贈与した財産を持ち戻して相続税として支払う制度を指します。

(60歳以上の親・祖父母から18歳以上の子・孫への贈与時に利用可能)

相続税に持ち戻す際には贈与時の財産価額が適用されるため、贈与時から相続発生時までに財産価額が高騰していれば上がった分だけ節税効果を得られます。

ただしその逆もあり得るため、使い方を間違ってしまうと相続税の負担が大きなってしまう点には注意が必要です。

2,500万円という枠はとても大きいため、土地や不動産など高額な財産を贈与したいという場合におすすめの方法でしょう。

2-3. 教育資金贈与の非課税枠:最大1,500万円

贈与税にはいくつか非課税措置の特例が設けられており、その一つが「教育資金の一括贈与に係る贈与税非課税措置」です。

この非課税措置を利用することで、教育を目的とする資金贈与に対して最大1,500万円の非課税枠が適用されます。

<教育資金一括贈与の非課税措置の要件>

|

上記の要件を満たせる場合には、最大で1,500万円まで非課税で贈与可能です。

期間が定められている限定措置のため、利用する際には期限内であるか必ず確認しましょう。

(現在は令和8年3月31日まで)

2-4. 住宅取得等資金贈与の非課税枠:最大1,000万円

「住宅取得等資金に係る贈与税の非課税措置」を利用することで、最大で1,000万円の資金を非課税で贈与可能です。

<住宅取得等資金贈与の非課税措置の要件>

|

一点、取得する住宅の省エネ・耐震・バリアフリー性能によって、非課税枠が異なる点には注意が必要です。

具体的には下記の条件に該当する住宅の場合には1,000万円、それ以外の場合には500万円の非課税枠が適用されます。

① 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること。

② 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること。

③ 高齢者等配慮対策等級(専用部分)3以上であること。

引用:国税庁

住宅は人生の中でも大きな買い物となるため、お金に余裕がある場合には、制度を利用して節税も兼ねつつ資金を贈与するといいでしょう。

2-5. 結婚・子育て資金贈与の非課税枠:最大1,000万円

「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」を利用することで、最大1,000万円を非課税で贈与可能です。

<結婚・子育て資金一括贈与の非課税措置の利用要件>

|

子育て資金の場合には最大1,000万円を非課税にでき、結婚資金の場合には最大で300万円まで非課税で贈与できます。

資金の利用目的によって、適用される非課税枠が異なる点に注意しましょう。

また、こちらも限定措置となっているため利用する際には期限に注意が必要です。

(現在は令和7年3月31日まで)

このように贈与税にはさまざまな特例や措置が設けられていますので、賢く利用して節税対策を行いましょう。

3. 【注意】基礎控除による節税が認められないケース

贈与税にはいくつかの節税の仕方がありますが、誰でも利用できるのは暦年課税制度の毎年110万円の基礎控除額です。

これを利用して長年に渡って少額ずつ贈与を行うことで節税効果が期待できますが、やり方を間違えてしまうと基礎控除額が適用されないパターンがあります。

たとえば、毎年100万円ずつ20年に渡り贈与を行い無税で2,000万円を贈与した場合でも、相続税の対象となってしまうことがあるのです。

適切な贈与と税務署に認められるためには、下記の2点を抑える必要があります。

|

とくに孫や子のために行う「名義預金」には注意しましょう。

名義預金とは口座名義人と金銭の所有者が異なる預金で、孫や子の将来を思い良かれと思って行う方が多い贈与方法です。

しかし孫や子が自分名義の口座の存在を知らなかったという場合には、双方の合意があるとは言いがたく贈与契約が成立していないとみなされることがあります。

また孫や子が自由に口座からお金を下ろせない状態にある場合(キャッシュカードを別の人が管理している)には、贈与が履行されていると判断してもらえません。

適切な贈与と認められない場合には名義預金が相続財産として扱われてしまうため、孫や子の相続税負担が大きくなってしまいます。

贈与契約は基本的に口約束でも成立する契約ですが、節税を目的として行う場合には贈与契約書を作っておくことがおすすめです。

またキャッシュカードや通帳を名義人に渡し、名義人が口座を管理できる状態にしておくと安心でしょう。

単に入金を行なっているだけの場合には名義預金とみなされてしまうため、落とし穴に注意して賢く節税対策を行いましょう。

4. 贈与税について知っておくべき3つのポイント

贈与税についてはほかにもさまざまなルールがあり、見落としていると余計な手間や追徴課税金がかかってしまいます。

そのため贈与を行う場合には、基本ルールとして下記の3点を押さえておきましょう。

|

それぞれのルールについてくわしく解説します。

4-1. 贈与税は贈与を受けた人(受贈者)に発生

贈与は贈与者と受贈者の2者の合意があって初めて成り立つ契約です。

ただし、税金の負担が発生するのは金銭を受け取った受贈者で、贈与者には贈与税は発生しません。

消費税とは異なり金銭を支払う方ではなく受け取る側に税金が発生するため、知らず知らずのうちに無申告・納税漏れという事態に陥っているケースもあります。

日常的に触れている税金とは性質が異なるので、贈与を受けた場合には適切に贈与税の申告・納税を行いましょう。

4-2. 基礎控除額内の贈与であれば申告不要

実は贈与を受けたとしても必ず申告する必要はありません。

贈与税は受贈者側に発生する税金ですが、基礎控除や非課税枠を使えば税金が発生しないケースもあります。

税金が発生しないケースでは納税だけでなく申告の義務も免除されるので、申告しなくて問題ありません。

ただし、相続時精算課税制度や特例・非課税措置を利用する場合には、「非課税枠を利用したから税金は発生しませんでした」ということを申告によって税務署に伝える必要があります。

毎年110万円以内の贈与であれば申告の必要はありませんが、特例などを利用した場合は税金が発生しなくても申告の必要があると覚えておきましょう。

4-3. 法人からの贈与は所得税や住民税の対象

財産を誰かから受け取った場合、全て贈与税の対象になるわけではありません。

とくに法人が絡む場合には注意が必要で、下記の4パターンが考えられます。

- 「個人」→「個人」

- 「法人」→「個人」

- 「個人」→「法人」

- 「法人」→「法人」

これまで解説してきたのは全て「1」に該当する個人間贈与の話です。

「2」の場合のように法人から財産を受け取った場合には、贈与であっても所得税や住民税の対象となります。

贈与税の申告ではなく、確定申告が必要になるため注意しましょう。

5. 1,000万円の贈与税は払った方が得なの?相続税と比較

節税対策として生前贈与を行う方は多いですが、場合によっては基礎控除や非課税枠を利用しづらい場面もあるでしょう。

そのような場合、贈与税と相続税のどちらを払ったほうが得なのでしょうか。

結論、相続財産が多く相続税の基礎控除を大きく超え相続税が発生するという場合には、贈与税を支払った方が得です。

たとえば、相続財産が1億円ある人の場合、生前贈与200万円を行なった場合と行わなかった場合では下記のように違いが出てきます。

<生前贈与を行わない場合>

- 相続財産:1億円

- 相続税の基礎控除額:3,600万円

- 課税遺産総額:1億円 - 3,600万円=6,400万円

- 相続税額:6,400万円×30%(税率) - 700万円(控除額)=1,220万円

- 贈与税額:0円

<生前贈与を行なった場合>

- 相続財産:1億 - 200万円=9,800万円

- 相続税の基礎控除額:3,600万円

- 課税遺産総額:9,800万円 - 3,600万円=6,200万円

- 相続税額:6,200万円×30%(税率) - 700万円(控除額)=1,160万円

- 贈与税額:9万円

生前贈与を行なった場合には贈与税が9万円発生しますが、相続税額を80万円安くすることができました。

この例の場合には結果として71万円分の節税に成功しており、贈与税を支払った方が得だということが分かります。

すべてのケースで贈与税を支払った方が得ということはありませんが、基本的には相続税よりも贈与税を支払う方がいいでしょう。

6. 節税目的の贈与を行う際は税理士に相談しよう

ここまで1,000万円を贈与した場合にかかる、贈与税について解説してきました。

1,000万円を贈与した場合最大で231万円の贈与税が発生しますが、基礎控除や非課税枠を利用することで節税可能です。

しかし、基礎控除や特例の利用には注意点もあるため、節税目的で生前贈与を行う場合には注意しましょう。

また、基本的には相続税よりも贈与税を払った方が得ですが、パターンによっては不利になることもあります。

そのため、節税目的で贈与を検討している方は税の専門家である税理士に相談しましょう。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください