遺産は、相続が発生した時から、相続人の共有物となります。

遺産分割とは、複数の相続人で共有状態になっている遺産を分けることです。共有状態のままでも良いのですが、そのままでは、各人が自由に使ったり処分したりすることはできません。せっかく遺産を受け取っても、これでは非常に不便です。

この不便な状態を解消するために、「遺産分割」で財産を振り分けます。このコラムでは遺産分割をスムーズに行うポイントをご紹介いたします。

| 目次 |

|---|

|

1.遺産分割の基礎知識 |

1.遺産分割の基礎知識

遺産分割の方法は、被相続人が遺言で、遺産分割の方法を指定する方法(指定分割)のほか、話し合って遺産を分ける方法(協議分割)があります。

遺言で指定された内容は法定相続に優先されますが、話し合いで相続人全員が納得すれば、遺言書どおりに遺産分割を行う必要はありません。

2.遺産分割協議に参加する人

遺産分割協議とは、協議分割を行う時に、当事者同士で遺産の分け方を話し合うことです。遺産分割協議に参加する人はこちらです。

- 法定相続人

- 包括受遺者

- 相続分の譲渡を受けた人

2-1.法定相続人とは

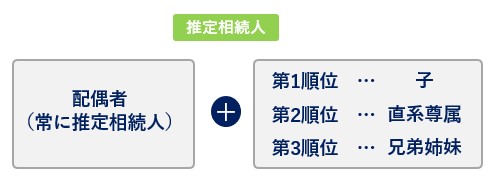

法定相続人とは、法律上の相続権をもつ人のことです。

被相続人の配偶者は常に法定相続人となり、配偶者以外は、子ども、両親、兄弟姉妹の順に相続権が移ります。

2-2.包括受遺者とは

包括受遺者とは、遺言によって「包括遺贈」を受けた人のことです。

包括遺贈とは、特定の財産を指定せずに遺贈を受けることをいいます。たとえば「娘のA子に財産の3分の1を遺贈する」というような遺言が該当します。

民法では、包括受遺者は、相続人と同一の権利義務を有するとされます。

上記のA子の場合は、3分の1の範囲で、法定相続人と同様にプラスの財産もマイナスの財産も承継することとなります。

2-3.相続分の譲渡を受けた人

相続分は、他の相続人や第三者に譲渡することができます。もし、相続分の譲渡を受けたのが第三者である場合、他の相続人は、その価額や費用をこの第三者に償還して、相続分を取り戻すことが可能です。

3.遺産分割割合とは

遺産分割は、当事者が納得すればどのように分けても構いませんので、割合に決まりはありません。たとえ遺言による指定があったとしても、それに従わなくともよいのです。

誰がどのくらいの財産を取得するか、目安となるものが必要であれば、法定相続人の法定相続分を参考にしましょう。

| 法定相続人 | 法定相続分 |

|---|---|

| 配偶者+子 | ・配偶者 2分の1 ・子供 2分の1 |

| 配偶者+親 | ・配偶者 3分の2 ・親 3分の1 |

| 配偶者+兄弟姉妹 | ・配偶者 4分の3 ・兄弟姉妹 4分の1 |

同順位の法定相続人が2人以上いるときは、均等分します。

4.遺産分割による財産の分け方

遺産分割で財産を分ける方法には、現物分割、換価分割、代償分割があります。

- 現物分割…遺産を現物のまま分割する方法

- 換価分割…遺産を売却し、その代金を分配する方法

- 代償分割…遺産を多く取得した人が、他の相続人にお金を払って調整する方法

遺言で分割の方法を指定されることもありますが、これも、相続人等が全員納得すれば、遺言と異なる方法で分けても構いません。

5.遺産分割で揉めるケース

遺産分割で揉めるのは、もともと不仲な家族だけの話だと思っていないでしょうか?

両親を中心に集まっているうちは、仲の良い兄弟であっても、兄弟だけで遺産分割を行うとなると、途端に険悪になるケースは少なくありません。それぞれの生活や守るべき家族がいれば、なおさらです。

一般的に揉めやすいとされている遺産分割のケースをご紹介します。

5-1.遺産に不動産がある場合

特別な理由がない限り、不動産を積極的に取得したいという相続人はあまりいません。同じ価値だけ遺産をもらえるなら、名義変更や登記の面倒がなく換金についても考える必要がない現金の方がいいからです。

このことから、遺産に不動産があると押し付け合いになりやすく、遺産分割協議で揉めることが多くなります。

5-2.生前贈与がある場合

兄弟のうち1人だけ、生前に多くの財産を得ているケースも揉めやすくなります。

生前贈与があったことを自分から話すことは通常ありませんので、多くは、他の相続人からの指摘で発覚します。

「兄弟のうちお前だけ大学院に進学した」とか、「そう言う兄さんこそ、事業の借金を返してもらっていた」など、言い始めたらキリがありません。

5-3.寄与分がある場合

寄与分とは、被相続人の財産の維持形成に貢献した人が、その分の財産を優先的に取得できる権利のことです。

寄与分にあたるのは、被相続人の事業に関する労務の提供や資金等の給付、被相続人の療養や看護を行ったこと等があげられます。

生前贈与が、他の相続人から指摘されるものであるなら、寄与分は自ら主張するものです。生前贈与と同様、寄与分もまた、揉めやすい権利となります。

さらに、これまで寄与分が認められるのは法定相続人だけでしたが、法改正によって、相続人以外の親族が行った療養看護等も、特別の寄与として認められるようになりました(2019年7月施行)。

このことから、長男の嫁が夫の両親の介護を行った場合、夫の両親の相続で、寄与分を主張することが起こり得ます。

5-4.遺産分割で揉めないための解決策

揉めやすい遺産分割を回避するには、被相続人が「遺言」を作成することです。

遺言書に強制力はありませんが、遺言がなければ、どの財産をどう分けていいかわからず、争いになる可能性は高まります。

また、遺言は亡くなった方の最期の思いです。多くの相続人は、できればその思いを実現したいと思っています。

したがって遺言に、遺族が迷わないよう遺産分割の方法をしっかり書き残すことが、遺産分割で相続人が揉めないための対策となります。

たとえば、不動産の相続で押し付け合いになってしまうことが予想される時は、「換価処分して現金を分配する」等と遺言を遺すことで、揉めることを未然に防ぐことができるでしょう。

また、被相続人の手で財産目録を作成して遺言書に添付していれば、同居の相続人が、財産を隠したと疑われることもありません。

生前贈与や寄与分で争いになることが予想される時は、なるべく不公平のない遺言書になるよう配慮するとともに、遺族への思いを付言事項に記しておきましょう。

6.遺産分割で損をするケース

遺言書があれば、遺産分割で遺族が揉めるケースはかなり減るはずです。

しかし遺言でどうにもならない法律のルールもあります。

ここでは、遺産分割で取得できる財産が少なくなってしまう「遺産分割で損をするケース」をまとめます。

6-1.後から法定相続人が現れた場合

相続人調査がきちんと行われないまま遺産分割を進めると、後から新たな法定相続人が現れる場合があります。特に遺産分割協議に参加している法定相続人よりも、先順位の相続人が現れた場合は悲劇です。

このようなことにならないよう、法定相続人の調査は、遺産分割を行う前に完了させる必要があります。

6-2.特別受益がある場合

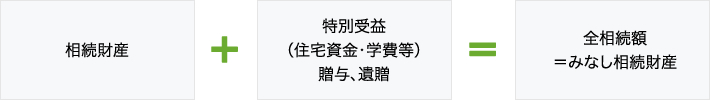

特別受益とは、被相続人からの遺贈や生前贈与によって得た一定の利益のことです。

民法では、特別受益を受けた者について「婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者」としていますが、特別受益にあたるかどうかは、個別ケースで判断が必要となります。

もし特別受益を受けたと判断された場合、他の相続人との公平を測るため、特別受益を受けた人の相続分は少なくなります。

たとえば、現金3,000万円を長女、次女、三女の3人で、相続分に応じて遺産分割をするとします。通常なら、相続分は1人1,000万円です。

ところがもし、三女に特別受益900万円が認められた場合、相続分は次のように変化します。

・長女:1,300万円

・次女:1,300万円

・三女:400万円

特別受益は、相続財産に持ち戻されるため、遺産分割は3,900万円(3,000万円+900万円)で行われます。

したがって、相続分は1人1,300万円となり、三女はすでに900万円の特別受益を受けているため、差額の400万円が相続分となります。

しかし三女も、相続分と特別受益を合計すれば、1,300万円を得ているため、受け取った財産は、長女や次女と同じです。

一見、誰も損はしていないように見えます。ところが、生前贈与と相続では、発生する税金が異なります。

生前贈与は贈与税、相続は相続税の対象です。

相続税は、基礎控除額が大きく、上記の例で相続税は発生しません。これに対して贈与税は、(暦年課税の場合)、年間110万円しか基礎控除がなく、税率も相続税より高めです。

900万円にかかる贈与税を計算すると、当時、三女は147万円(※)の贈与税を支払っていることになります。したがって、三女の手取り額は、1,300万円から147万円を差し引いた1,153万円です。

このように遺産分割で特別受益の持ち戻しがあると、結果的に税金の差が発生することがあります。

(※)

900万円-110万円(基礎控除)=790万円

790万円×30%-90万円=147万円(特例税率)

特別受益以外の贈与はなかったものとします。

6-3.寄与分がある場合

寄与分のある法定相続人がいる場合、寄与分のない法定相続人の相続分が少なくなります。

たとえば、現金3,000万円を、長男、次男、三男の3人で、相続分に応じて遺産分割する際、長男に600万円の寄与分が認められたとします。

そうすると、通常なら1人1,000万円の相続分であるところ、各人の相続分は次のように変化します。

・長男:1,400万円

・次男:800万円

・三男:800万円

寄与分は、遺産分割の対象から控除され、優先的に長男が相続します。したがって、1人あたりの相続分は800万円(※)で、長男の相続分には寄与分の600万円が加算されます。しかし、長男以外の相続人は、相続分が減ってしまいます。

(※)(3,000万円-600万円)÷3人=800万円

6-4.遺留分がある場合

遺言で多額の財産の遺贈を受けた場合、他の相続人から遺留分を請求され、全額を受け取れない可能性があります。

遺留分とは、法定相続人(兄弟姉妹を除く)に認められた、最低限の相続財産を請求できる権利のことです。

遺留分は、原則は法定相続分の2分の1(親のみが法定相続人の場合は3分の1)となります。 たとえば法定相続人が、長女と長男の2人で、相続財産5,000万円のうち、長女が4,000万円の遺贈を受け、残りの1,000万円は長男が相続したとします。

しかし長男には、5,000万円に対して、1,250万円(※)の遺留分がありますので、不足する250万円を長女に請求することが認められます。これを遺留分侵害額(減殺)請求といいます。

せっかく遺言書によって、多額の遺贈を受けたとしても、遺留分侵害額(減殺)請求で減る可能性があるということです。

(※)

遺留分:5,000万円×2分の1=2,500万円

うち長男の遺留分:2,500万円×2分の1=1,250万円

7.遺産分割の流れ

遺産分割はこのような流れで行います

- 相続人調査

- 相続財産調査

- 遺言書の確認

- 遺産分割協議

- 遺産分割調停、審判

7-1.相続人調査

どのような相続でも、まず始めなければならないのが相続人調査</span<です。

相続人調査を十分に行わず、法定相続人を誤った状態で遺産分割を進めてしまい、後から本当の相続人が他にいたことが分かれば、遺産分割協議を全てやり直しということもあり得ます。

相続人調査には、被相続人の出生から死亡までの戸籍謄本を集めることが必要です。

なぜ、一番新しい戸籍だけではダメなのかというと、新しい戸籍が編成されたり、他の戸籍に入ったりすると、戸籍には、一つ前の内容のうち引き継がれないものがあるからです。たとえば、被相続人が離婚し、離婚相手との間に子供がいた場合、この子供は、第一順位の相続人になります。

しかし、子供が離婚相手の氏を名乗るとき、被相続人だけが、その戸籍から除籍した状態になるケースがあります。この場合、被相続人の戸籍に、子供の記載はありません。

つまり、一番新しい戸籍に子供の記載がなくとも、子供がいる場合があるということです。まずは、本籍地の戸籍謄本を請求し、そこから、一つずつ古い戸籍に遡って収集します。

7-2.相続財産調査

相続人の調査と並行してすすめなければならないのが、相続財産の調査です。

預貯金、不動産、有価証券、家財、車両など、これらを調査して財産目録にまとめておきましょう。もし被相続人が生前に個人事業を行っていた場合は、亡くなるまでの所得の確定申告(準確定申告)も必要となってきます。

相続財産の調査で特に重要なのは、預貯金や不動産などのプラスの財産だけでなく、借金や未払いの料金などマイナスの財産の総額を把握することです。マイナスの財産の方が多ければ、相続放棄を検討しなければなりません。

相続放棄の期限は、相続開始から原則3ヶ月以内になりますので、相続財産調査はスピーディに行う必要があります。

7-3.遺言書の確認

相続財産調査と一緒に、遺言書があるかどうかも確認しましょう。

遺言書は、自己保管されている場合のほか、公証役場や、信頼できる人物に預けられていることもあります。もし、自己保管されていた遺言書を発見した時は、家庭裁判所の検認を受ける必要があります。封をした遺言書の場合は、開封も家庭裁判所で行わなければなりません。

手続きが終わったら、遺言書の内容を確認しましょう。

なお公正証書遺言と、2020年7月10日から創設される法務局の預かり制度で保管された遺言書は、家庭裁判所の検認は不要です。

7-4.遺産分割協議

相続人調査、相続財産調査、遺言書の確認が終わったら、遺産分割協議を行います。

法定相続人だけでなく、包括受遺者、相続分の譲渡を受けた人も交えて話し合わなければなりません。もし遺言執行者が選任されている場合は、遺言執行者にも連絡した方がよいでしょう。

関係者の人数が多ければ、連絡役を決めて、話し合いの日程調整を行う必要があります。遺産分割協議は、全員が必ず同じ場所に集まって話し合う必要はありません。

ただし、遺産分割協議書の作成には、相続人全員の署名と実印による押印が必要です。

7-5.遺産分割調停、審判

遺産分割協議で揉めてしまい、話し合いがまとまらなかった時や、話し合いができなかった時は、遺産分割調停や遺産分割審判の申立てを家庭裁判所に行います。

申立てができるのは、法定相続人、包括受遺者、相続分の譲渡を受けた人です。

遺産分割調停とは仲介役を交えて話し合う方法のことで、審判は家庭裁判所に強制的に解決してもらう方法となります。

遺産分割の場合、調停を経ることなく審判を申し立てることも可能ですが、多くは調停から行い、調停不成立となった場合に、審判を利用します。

8.まとめ

遺産分割の基本事項や、揉めるケース、損するケース、遺産分割の流れについて解説しました。

遺産分割を揉めずに進めるためには、被相続人が生前に、遺言書を作成しておくことが望ましいです。遺言書があれば、不要な争いを防ぐことができるでしょう。

ただし、遺言書を作成するには、遺言に関する知識が不可欠です。

さらに遺言書の書式についても、法律で決められたものでなければ、無効となります。遺言書の作成や遺産分割で揉めないための対策は、相続の専門家にご相談ください。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

関連リンク

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください