相続税の問題は自分以外の人の死亡という偶発的な事情によって発生するものですから、税額が大きくなる場合は納税資金の準備が間に合わないこともあります。

相続税の納税が難しい場合、「延納(えんのう)」という制度で納税期限を先延ばしにしてもらうことも可能ではありますが、一定のデメリットがあることに注意が必要です。

今回は相続税の延納について、条件やデメリットなどを解説します。

| 目次 |

|---|

| 1.相続税の延納制度とは 2.どのようなときに相続税の延納ができるのか 2-1.担保に供することができる財産 2-2.延納の申請に必要な書類 3.利子税とは? 3-1.利子税の計算方法 3-2.利子税の計算例 4.特定物納とは? 5.まとめ |

1.相続税の延納制度とは?

相続税は原則として、納税期限までに金銭によって一括で納税しなければなりません。

しかし冒頭で述べたように、予期しない相続の発生などによって納税資金を用意できず、一括納付が困難なケースもでてきます。

このようなときに本制度を利用して納税期限を先に延ばすことができますが、ただ先延ばしにするのではなく、分割払いにしたうえで少しずつ支払いをしていくのが相続税の延納制度です。

※贈与税の方にも延納制度があり一定の条件下で利用することができますが、相続税の延納制度とはルールが異なります。

次の項では相続税の延納制度について、どのようなときに利用できるのか見てみます。

2.どのようなときに相続税の延納ができるのか

相続税の延納は必ずできるわけではありません。以下のような一定の条件を満たし、税務署の許可を得る必要があります。

- 金銭での一括納付が困難な事由があること

- 相続税の額が10万円を超えること

- 延納税額が100万円以下で、かつ延納期間が3年以下である場合を除いて一定の担保を供すること

- 相続税の納期限までに延納申請書及び担保に関する書類を税務署に提出すること

2-1.担保に供することができる財産

上の担保に供することができる財産にも縛りがあり、以下のようなものしか認められません。

- 国債及び地方債

- 社債その他の有価証券で税務署長が認めるもの

- 土地

- 建物、登記されている船舶などで保険に附したもの

- 鉄道財団や工場財団など(特殊な抵当権の設定に用いることができる財産)

- 税務署長が確実と認める保証人による保証

このように相続税の延納をするためには条件があり、さらに担保まで用意しなければなりません。 加えて分割払いをしてもらうには、後述する「利子税」というものまで追加で支払う必要があります。

2-2.延納の申請に必要な書類

上述の条件を満たしたら延納の申請を行います。申請に必要な書類は以下の通りです。

- 延納申請書

- 金銭納付を困難とする理由書

- 担保目録及び担保提供書

また、延納には申請期限があり、延納の申請期限=相続発生から10か月以内(相続税の申告期限)となっていますので、注意して手続きを進めましょう。手続きの場所は、被相続人の住所地を管轄する税務署です。

さて、相続税の延納をするにあたっては追加で「利子税」を払わなければいけません。この利子税のポイントをおさえ、また、「特定物納」という制度についても解説していきます。

3.利子税とは?

例えば、家電製品などを分割払いで購入すると一般的には金利手数料として余計な出費が加わりますが、これと同じようなものが利子税になります。

つまり、相続税の延納をする場合は元本を分割払いにすれば良いだけでなく、支払いが遅れることのペナルティ的な意味合いで追加の税金を取られるということです。

3-1.利子税の計算方法

利子税がいくらかかるのかは利子率によりますが、この計算が少し複雑です。

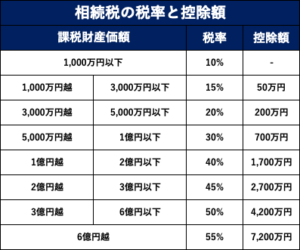

基本的な枠組みのイメージとしては、相続財産に占める不動産の割合が大きくなるほど、「現金を用意しにくい」として最長延納期間が長くなり、利子率も下がる仕組みになっています(負担が軽減します)。

課税相続財産の相続税評価額に占める不動産等の相続税評価額の割合が75%以上、75未満50%以上、50%未満のクラスに分け、かつそれぞれのクラスにおいて不動産等、不動産以外の財産などに分けて利子率を考えていきます。

ただし現在は、昨今の低金利時代を反映して利子税の負担を下げるために調整が入る仕組みになっており、各年の特例基準割合(国税庁ウェブサイト内の説明を参照)が7.3%に満たないときは以下の計算式により利子率を算出します。

延納利子税割合(年割合)×延納特例基準割合÷7.3%

3-2.利子税の計算例

国税庁のページ中部「6延納期間及び延納利子税」にある表を参考にして見てみましょう。ここでは令和2年1月1日における延納特例基準割合1.6%で計算していますが、この数字に変動があると計算がまた変わってくることに留意して下さい。

例えば、表上段の不動産等の割合が75%以上に相当するケースで、①の動産等に係る延納相続税額について見てみます。

延納利子税割合は5.4%、延納特例基準割合は1.6%として計算すると、5.4%×1.6%÷7.3%=1.18356…となります。

0.1%未満の数字は切り捨てて考えるので、利子率は特例割合として1.1%という数字が適用になります。

実際に延納が必要になったときの利子税の計算はかなり難しいと思いますので、税理士に確認するようにしてください。

4.特定物納とは?

相続税の支払いが難しいときには、上記で見てきた延納を検討し、それでも納税が難しいときには一定の財産を直接納める「物納」を利用することも可能になります。

延納も難しいことが最初から分かっている場合には初めから物納を検討することもできますが、最初に延納制度を利用した場合に途中で物納制度に切り替えることもできます。

これを「特定物納制度」といい、相続税の申告期限から10年以内であることなど一定の条件があります。

物納への変更が税務署に認められるまでの間は利子税はしっかり取られます。 物納に利用できる財産には縛りがあり、税務署が認める以下のような財産でなければ利用できません。

第一順位:不動産、船舶、国債証券、地方国債証券、上場株式等

第二順位:非上場株式

第三順位:動産

物納は優先順位が上のものから順に活用を検討しなければなりません。

5.まとめ

相続税の延納制度はどうしても納税資金が用意できない場合に利用できるものですが、担保を取られたり利子税が課税されるなどデメリットがあるので可能な限り利用は避けるべきです。

被相続人となる人は遺族が納税資金に困らないよう、生前に生命保険を活用するなど工夫して納税資金の準備をしておくことが望まれます。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください