相続税は自宅や土地などを含む場合が多いため、税額が高くなる傾向にあります。

しかし相続税には税額を減らすことができる対策がいくつもあるため、知っていることで大幅に節税できる可能性があります。

そこで本記事では、さまざまな相続税対策を全部で18個紹介します。

相続税対策を考えている、少しでも税額を減らしたいという方はぜひご覧ください。

目次

1. 暦年贈与や相続時精算課税制度など贈与に関する7つの相続税対策

相続税対策にはさまざまな方法がありますが、まずは生前贈与を用いて相続税額を節税する方法を7つ紹介します。

|

<贈与を利用した相続税対策>

|

ひとくちに贈与といってもさまざまな種類があり、非課税となる金額も大きく異なります。

それぞれの贈与制度を理解して、自分が使える節税対策を見つけましょう。

1-1. (1)暦年贈与を使って年間110万円までを贈与

相続税は被相続人が所有していた財産を相続した際に、その相続した財産に対してかかる税金です。

相続のタイミングは被相続人が亡くなったタイミングとなりますので、その時点での財産を減らすことができれば必然的に相続税も減らすことができます。

そのため生前に贈与を利用して財産を渡しておくことが、相続税対策につながります。(生前贈与)

しかし贈与に対しては贈与税が設けられているため、ただ贈与をすれば節税できるというわけではありません。

贈与税はある一定の範囲ならば非課税になるルールがあるため、そのルールに則ったうえで贈与を行うことが大切です。

そのなかの1つに「暦年贈与」という贈与の方法があります。

「贈与は毎年110万円までなら贈与税がかからない」という話を聞いたことがある人もいるのではないでしょうか。

これはまったくその通りで、受贈者1人に対して年間110万円までの贈与であれば贈与税がかかることはありません。

つまり、毎年110万円を積み重ねることで相続時の財産を非課税の状態で、少しずつ分配できるのです。

しかし贈与の仕方には注意が必要で、毎年一定の額を贈与していると定期贈与とみなされてしまい、初年度以外の贈与について贈与税がかかってしまうことがあります。

また、そのほかにも相続時から3年・または7年前までの贈与に対して贈与税がかかってしまうことがありますので、下記の点に注意しましょう。

|

<暦年贈与時の注意点>

|

これらに注意することで、暦年贈与とみなされる可能性が高まり、適切な相続税対策ができます。

1-2. (2)相続時精算課税制度で2,500万円までの贈与が非課税

「相続時精算課税制度」という制度を利用して贈与を行うと、2,500万円まで贈与税が非課税となります。

暦年贈与は年間110万円でしか贈与できないので、大きな財産を子供や孫に渡したいというときに不便です。

しかしこの制度を利用すれば、相続時まで贈与税の支払いを待ってもらえます。

そのため、贈与する財産によっては節税効果を生み出すことができます。

たとえば、アパートやマンションなど定期収入が見込める不動産が挙げられます。

子供に対して相続時精算課税制度を利用して、マンションを贈与した場合、相続が行われるまでの賃貸収入を子供が受け取ることができます。

つまり、本来であれば自分の収入となるはずだった賃料収入を、早い段階から子供に引き継ぐことができるのです。

ただし、相続時には贈与してもらった財産を相続税の計算に含む必要がありますので注意しましょう。

現段階で贈与した方が将来的に子供のプラスになるという場合にのみ利用することがおすすめです。

|

<相続時精算課税制度を利用する際の注意点>

|

とくに暦年贈与との併用ができない点に注意が必要です。

仮に相続時精算課税制度を利用して贈与をした場合、それ以降の贈与はたとえ少額であっても基礎控除額が使えないため贈与税を申告しなければなりません。

1-3. (3)教育資金贈与信託を利用して1,500万円まで非課税

教育資金贈与信託とは30歳未満の子や孫に教育のために使うお金を渡す際に、1,500万円まで贈与税が非課税になる特例です。

特例の利用には条件がありますので注意しましょう。

|

<教育資金贈与信託の条件>

|

税改正前はこの特例を適用できる期限が令和3年3月31日までとされていましたが、現在は令和5年3月31日まで適用できます。

資金の利用用途によって非課税枠が異なりますので、用途を整理しておきましょう。

|

<上限1,500万円の場合:学校などに対して直接支払う資金>

<上限500万円の場合:学校など以外に対して直接支払う資金>

|

1-4. (4)結婚・子育て資金の一括贈与で1,000万円まで非課税

結婚や子育ての資金として18〜49歳までの子供や孫に対して一括贈与をする場合に、1,000万円までが非課税となる制度があります。

この制度は教育資金贈与信託と同じく、令和5年3月31日までの贈与が適用対象となっていますので注意しましょう。

結婚子育て資金の贈与の特例とも呼ばれ、贈与契約を結んだうえで結婚・子育て資金専用の口座を金融機関で開設し保管・管理します。

非課税の対象となるためには、該当の使途で利用したことが証明できる領収書などを金融機関に提出する必要がありますので注意しましょう。

またこの制度の場合には、受贈者が50歳を迎える前に贈与者が亡くなり、その時点で残金があった場合には、残りの残金に対して相続税がかかってしまいます。

しかし、上手に利用することで贈与税・相続税をかけずに財産を分配できる点は大きなメリットでしょう。

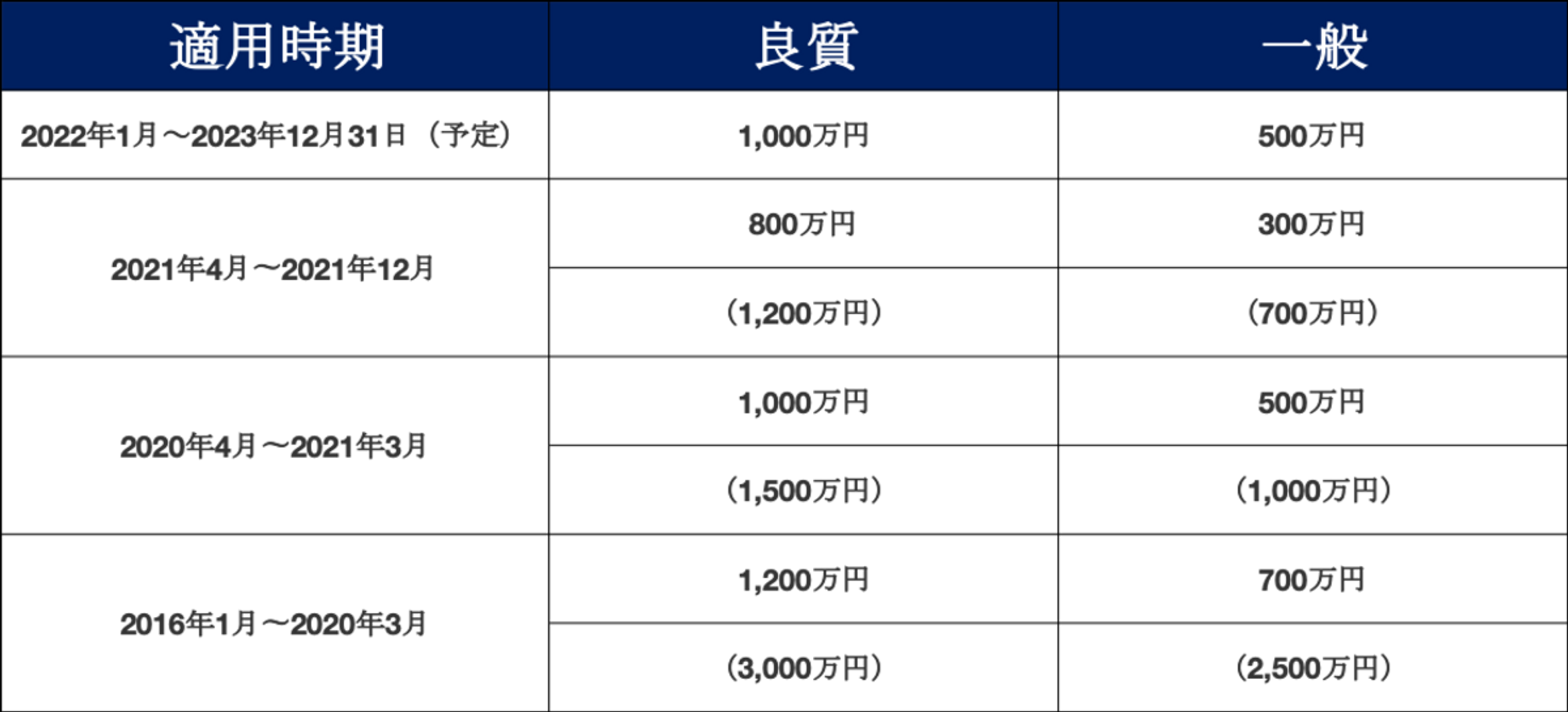

1-5. (5)住宅取得等資金贈与で最大3,000万円まで非課税

住宅取得等資金贈与の特例とは、自宅を購入する際の資金を両親から贈与された場合、最大で3,000万円まで非課税になる制度です。

この制度は令和5年12月末までが適用対象となる予定のため注意しましょう。

また、良質な住宅(省エネ・耐震など)と一般住宅の場合で非課税枠が異なりますので、その点にも注意が必要です。

非課税枠を適用するためには、受贈者や住宅に対して制限がありますので整理しておきましょう。

|

<受贈者・住宅の条件>

|

1-6. (6)贈与税の配偶者控除により住宅取得資金を2,000万円まで非課税

実は相続税だけでなく、贈与税にも配偶者控除が存在します。

贈与税の配偶者控除は20年以上婚姻関係にある配偶者に対して適用でき、住宅または住宅取得資金の贈与であれば2,000万円まで非課税となります。

贈与税の配偶者控除を用いれば、相続の際に渡すはずだった自宅を非課税の状態で生前に渡すことができるため大きな節税効果が見込めます。

以前までの税制では、贈与税の配偶者控除によって自宅などを贈与されていた場合、配偶者の特別受益として扱われていました。

そのため、配偶者は相続の際にほかの財産を満足に相続することができなかったのです。

しかし現在は税改正によって特別受益として扱われることがなくなったため、通常通りに遺産分割できる状態になっています。

1-7. (7)収益不動産の贈与・不要な不動産の処分

収益不動産を所有しており、収益を財産として蓄えた場合には相続時に引き継ぐ財産が高くなってしまいます。

こういった場合はケースにもよりますが、生前の早い段階で収益不動産を子供や孫に贈与しておくことで、子供や孫が支払う税金を少なくできる可能性があります。

不動産としての価値が上がっていく、定期的な収益が見込める不動産の場合には早めに贈与することも1つの選択肢となるでしょう。

また不要な不動産(山林・辺境の土地など)を所有していた場合には、相続前に処分しておくことでその分の相続税額を節税できます。

不動産は相続税のなかでも、比重が大きくなりがちな財産のため取り扱いには注意しましょう。

2. 生命保険を利用した3つの相続税の節税対策

続いて生命保険を利用した節税対策を3つ紹介します。

|

<生命保険で相続税を節税する3つの対策>

|

1つずつみていきましょう。

2-1. (8)生命保険の非課税枠を最大限活用する

生命保険の死亡保険金には非課税枠が設けられており、下記の計算式で求められる範囲内であれば相続税が非課税となります。

|

<死亡保険金の非課税枠> 「500万円 × 法定相続人の数」 |

そのため死亡保険金の受け取り先を相続人にしておくことで、賭け金(財産)を節税したうえで相続人の納税資金を残すことが可能です。

ただし、生命保険は「被保険者・契約者・受取人」が誰になるかによって、相続税・贈与税・所得税いずれの対象になるかが変化します。

非課税枠は相続税の対象となる場合にしか使えないため注意しましょう。

|

<死亡保険金が相続税の対象となる組み合わせ>

|

生命保険を活用して今ある現金を「保険」という財産に変え非課税枠を利用しましょう。

2-2. (9)生命保険を子供や孫にかけ節税する

生命保険のなかには初期の解約返戻金が少額で、一定期間を過ぎると契約返戻金が高額になる商品があります。

このような保険を子供や孫にかけ、解約返戻金が少額なうちに相続させることで相続税を節税できます。

なぜなら、生命保険を相続税の計算に含む場合には解約返戻金が相続税評価額となるからです。

たとえば下記のような生命保険があったと仮定します。

| 保険加入年数 | 年間保険料 | 保険料累計 | 解約返戻金 |

| 1年 | 50万円 | 50万円 | 10万円 |

| 2年 | 50万円 | 100万円 | 20万円 |

| 8年 | 50万円 | 400万円 | 50万円 |

| 10年 | 50万円 | 500万円 | 500万円 |

この保険を子供にかけた状態で、8年目に被相続人が死亡していた場合には、相続税評価額は50万円となります。

そして子供は生命保険を相続した後、2年間の保険料(100万円)を払ったのちに解約することで500万円の解約返戻金が受け取れます。

|

生命保険の相続税評価額:50万円 子供が支払った保険料:100万円 子供が受け取れる解約返戻金:500万円 |

そのまま500万円を相続した場合よりもトータルで支払う税金が低くなるため、節税効果があります。

2-3. (10)一時所得として生命保険金を受け取り納税資金を準備する

生命保険の非課税枠を使い切ってしまっている場合には、死亡保険金を一時所得として受け取ることで納税資金が準備できます。

前述のように生命保険は組み合わせによって、どの税金の対象となるかが変化します。

その性質を利用し、所得税として生命保険金を受け取ることで納税資金に充てることができるのです。

具体的には、被保険者を被相続人、契約者・受取人を同一の相続人とします。

その状態で、被相続人から相続人に対して暦年贈与の範囲で贈与して保険の契約金に充てます。

そうすることで相続人は、一定の所得税を払うだけで死亡保険金を受け取ることができます。

贈与によって相続財産を減らすことができるうえ、相続人は納税資金を準備することができるので、さまざまな面での節税効果が生まれるのです。

3. 生前に現預金を使い相続税評価額を下げて節税する3つの方法

現預金の相続税評価額は100%なため、そのままの金額が相続税の対象となってしまいます。

そのため現預金が潤沢に残っている場合に、そのまま現金で残してしまうと相続税が高くなってしまうのです。

このような場合には、生前に現預金をほかの財産に変えるなどしておくことで節税効果が見込めます。

|

<現預金を使うことで節税する方法>

|

3つの節税対策を紹介しますのでぜひ参考にしてみてください。

3-1. (11)生前に墓地や仏具などの非課税財産を購入する

現預金が潤沢にある場合には、相続税の対象となる前にお墓や仏具などの非課税財産を購入することで節税効果が見込めます。

被相続人の死後にお墓を建てる場合には、相続時に現預金に対して相続税がかかってしまいます。

しかし、お墓や仏具などは非課税財産のため、生前に購入して相続することで相続税がかかりません。

お墓などは死後に必要になるもののため、生前に自分で用意しておくことで相続人のさまざまな負担を軽減できるでしょう。

3-2. (12)税理士報酬を生前に前払いしておく

相続税申告の税理士報酬を前払いしておくことも節税対策につながります。

たとえば、税理士報酬が500万円の場合に前払金として300万円を払っていた場合には、この300万円は被相続人の財産ではないため相続税の対象から外れます。

ただ、税理士報酬の前払いに対応していない事務所もありますので、依頼前に確認するといいでしょう。

3-3. (13)タワマン購入など現預金を不動産に転化する

現預金を不動産に転化することでも節税効果が望めます。

不動産の相続税評価額は実際の時価よりも低くなる傾向にあり、おおよそ80%ほどの評価額になります。

1億円をそのまま残しておいたら1億円分の相続税がかかりますが、不動産に転化することで8,000万円分の相続税額に抑えられる可能性があるのです。

不動産のなかでもタワーマンション(とくに上層階)の場合には、固定資産税評価額と時価に開きがあるため本来の価値よりも低い評価額で相続ができます。

現金で持っている場合よりも不動産で持っていた場合の方が、相続税の負担を減らせる可能性があり節税効果が期待できるでしょう。

4. 特例や相続税のルールを上手に活用して節税する5つの方法

相続税には適用することで相続税を大幅に抑えることができる特例がいくつか存在します。

また、養子や配偶者居住権などうまく使用することで節税効果が見込める方法がありますのでまとめて紹介します。

|

<特例や相続税のルールを活用して節税する5つの方法>

|

自分で知らなければ特例やルールの適用ができませんのでしっかりと理解しましょう。

4-1. (14)配偶者控除によって大幅に相続税を節税

配偶者控除とは、配偶者が被相続人の財産を相続した際に適用できる特例です。

適用できれば下記のいずれか大きい方までの金額を非課税にできます。

|

<配偶者控除>

|

つまり、法定相続分の範囲内であれば、たとえ財産が100億円だったとしても相続税がからないのです。

ただ、配偶者控除の特例には下記の要件を満たす必要がありますので注意しましょう。

|

<配偶者控除の適用要件>

|

配偶者控除はとても強力な特例のため、適用できないか確認することが大切です。

関連記事:相続税の配偶者控除で1.6億円まで非課税!計算方法やデメリットを解説!

4-2. (15)小規模宅地等の特例や家なき子特例を利用する

小規模宅地等の特例は、特定の条件を満たす土地の評価額を最大で80%減額できる特例です。

適用対象となる宅地は以下の3種類。

|

それぞれの宅地に対して利用要件が異なりますので注意しましょう。

小規模宅地等の特例は自宅に対して使われる場合が多いですが、基本的には被相続人と同居していた親族しか利用することはできません。

しかし家なき子の特例を利用することで、同居していなかった親族でも小規模宅地等の特例が利用できる場合があります。

|

<家なき子特例の要件>

|

これらの要件を満たすことで土地の評価額を80%減額できる可能性がありますので、要件に当てはまっているか確認しましょう。

4-3. (16)二次相続も含めた節税対策

被相続人の死後すぐに配偶者も亡くなってしまうと、短期間に連続して相続が発生する場合があります。

この2回目の相続を二次相続と呼びます。

1回目の相続の場合には、二次相続も含めた節税対策を行いましょう。

たとえば、1回目の相続の際に配偶者控除を利用して配偶者に財産の大部分を相続したとします。

この場合1回目の相続では税金がほとんどかかりませんが、二次相続の際に下の世代の負担が大きくなってしまいます。

1回目の相続内容は二次相続を含めて決定することが大切です。

4-4. (17)配偶者居住権を使い自宅の相続税を節税

配偶者居住権を利用することで、自宅の権利を所有権と居住権に分けて相続できます。

たとえば、1,000万円の自宅を相続する際に子供が500万円分の所有権を、配偶者が500万円分の居住権を相続可能です。

この配偶者居住権を利用した場合の居住権は、居住権の保有者が亡くなった際に消滅することになっているため節税効果が見込めます。

本来であれば、1,000万円に対して相続税がかかるはずだったところを配偶者が500万円分相続することによって、将来的にこの500万円に対しての相続税をなくすことができるのです。

配偶者であれば500万円を相続しても配偶者控除で相続税をゼロにできるため、500万円分の相続税は一切なくなります。

4-5. (18)養子縁組で非課税枠を拡大する

相続税の対策として養子縁組を結ぶという話を聞いたことがある方もいるでしょう。

養子は法定相続人になれるため、養子縁組を結ぶことで相続税の非課税枠を拡大することができるのです。

|

<養子によって拡大できる非課税枠>

|

相続税法上、実子がいない場合は2人、実子がいる場合は1人までの養子が法定相続人として扱われます。

しかし明らかに節税目的での養子縁組の場合には、非課税枠が適用されない場合がありますので注意しましょう。

5. 相続税対策をして相続税額をゼロに近づけよう!

ここまで相続税の対策方法を18個紹介しました。

相続税の節税方法は贈与や生命保険・特例の活用などさまざまな方法があります。

しかし、個人の場合にはどれを活用する場合でも相続への知識がなければ難しいでしょう。

そんな場合には相続税のプロである税理士への相談がおすすめです。

税理士であれば、これまでの経験をもとにケースに応じて最適な節税を実現してくれるでしょう。

節税対策を考えている方は一度税理士に相談することがおすすめです。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください