「相続税って自分で申告できるの?」「専門家に依頼しなくて大丈夫?」

相続税の申告を税理士などに依頼せず、自分で行おうと考える方もいます。

依頼費用を支払うのが難しい、遺産の内容や家族の状況などを知られたくない方もいるでしょう。

結論からいうと、相続税申告は自分で行うことも可能です。

この記事では自分で申告を行いやすいケース、自分でする場合の手続きの流れや注意点について解説します。

相続税申告を自力でやりたいと考えている方は、記事の内容をぜひ参考にして、申告にチャレンジしてみてください。

1. 相続税の申告が必要か判断する基準

相続税は、相続をすれば必ず発生するというわけではありません。

まず、そもそも相続税の申告が必要なのかどうかを判断しましょう。

申告が必要になるのは、以下2つのケースです。

|

ではそれぞれくわしく見ていきましょう。

1-1. 遺産総額が基礎控除額を超えている場合

相続税には基礎控除があり、遺産総額が控除額を超えている場合は申告が必要になります。

控除額は、3,000万円+(600万円×法定相続人の人数)で計算できます。

|

基礎控除額以下であれば、相続税は0円であり、申告をする必要もありません。

1-2. 特定の特例・控除を利用する場合

相続税には特例や控除の制度があり、適用を受けることで相続税を低くすることができます。

たとえば「小規模宅地等の特例」は、被相続人と同居していた方が家を相続する際に利用できる特例で、土地の評価額を大幅に下げることができます。

また、残された配偶者のために用意された「配偶者の税額軽減」を適用させると、遺産総額が1億6,000万円、または法定相続分までなら相続税がかかりません。

これらの特例・控除を利用する場合は、相続税の申告が必要になります。

特例・控除によって相続税が0円になったとしても、先ほどのケースとは異なり、申告をしなくてはなりませんので注意しましょう。

2. 相続税申告を自分でも比較的しやすいケース

相続税の申告は自分で行いやすいケース、専門家に依頼したほうがよいケースがあります。

自分で行いやすいケースは、以下の2つです。

|

上記の場合は申告の難易度が下がるため、専門家でなくても申告しやすいです。

それぞれ具体的に見ていきましょう。

2-1. 遺産総額が5,000万円以下など少ない

遺産総額が億単位になると、相続税の申告をするのに手間がかかります。

不動産がいくつもあったり、取引している金融機関がたくさんあったりと、すべての遺産を把握するだけでも大変です。

一方で、遺産総額が5,000万円以内の場合、大きな財産はあまり含まれてないでしょう。

遺産をリストアップしたり、必要書類を準備したりする手間も少なくなりますので、自分でも申告しやすくなります。

相続税には先ほど解説した基礎控除などの制度があり、相続税額を減らすことが可能です。

財産総額が5,000万円以下なら、控除や特例なども活用すれば、相続税が発生したとしても少額になる可能性が高いです。

また、相続税申告を税理士に依頼すると、遺産総額の0.5~1.0%程度の費用を支払う必要があります。

遺産総額が少ないと、税理士費用が大きな負担に感じてしまうかもしれません。

2-2. 相続財産に不動産が含まれていない

相続財産に不動産が含まれていると、申告の難易度が大きく上がります。

その理由は、不動産の価値を算定する必要があるからです。

土地の場合は路線価などを用いて計算しますが、土地の形などによって、評価額を減額できます。

建物を賃貸住宅の敷地や貸地として使用している場合は、評価額を下げることができ、相続税も低くすることが可能です。

こういった特例や制度を把握していないと、高い相続税を払ってしまうかもしれません。

不動産の価値を算定するには専門的な知識が必要になり、経験のない方が行うのはハードルが高いでしょう。

逆に、相続財産に不動産が含まれない場合、自分で申告をしやすいといえます。

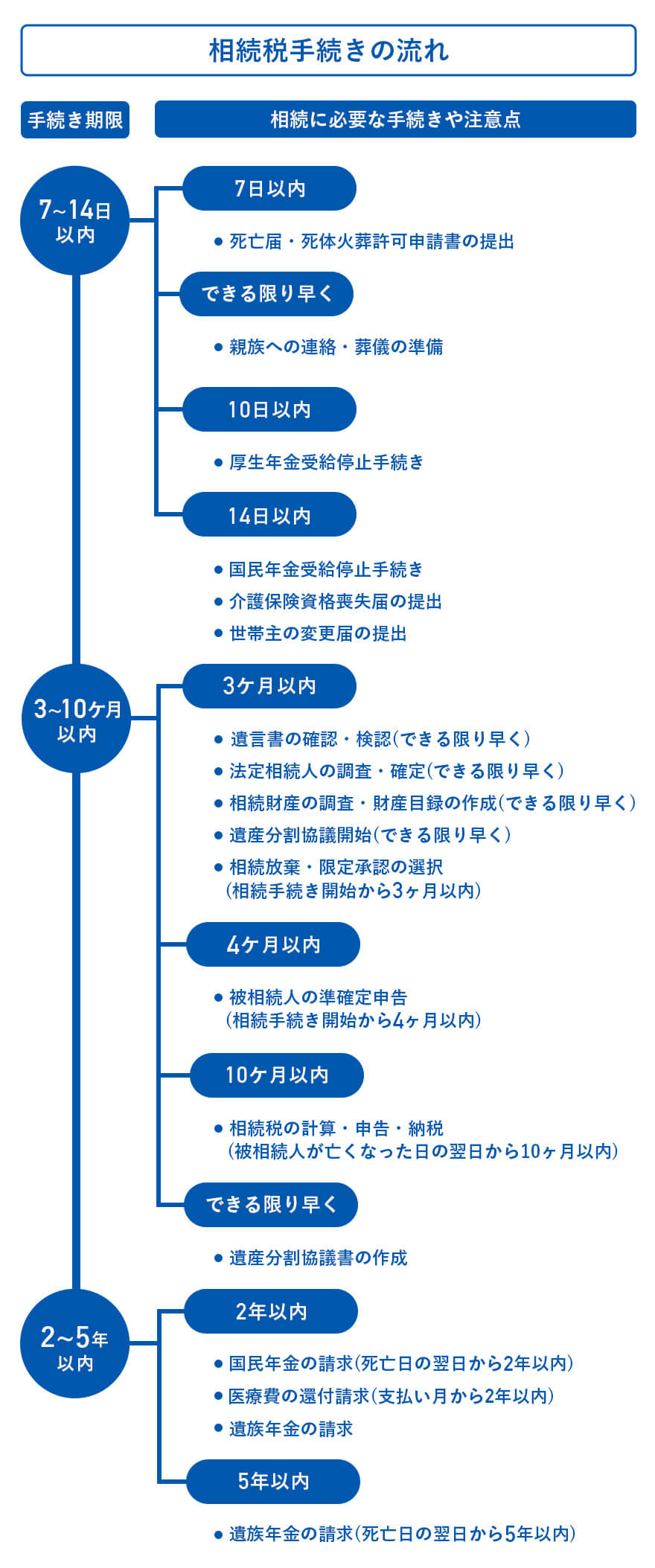

3. 相続税申告手続きを自分でする際の流れ

相続税申告を自分でする場合、下記のステップで進めていきましょう。

|

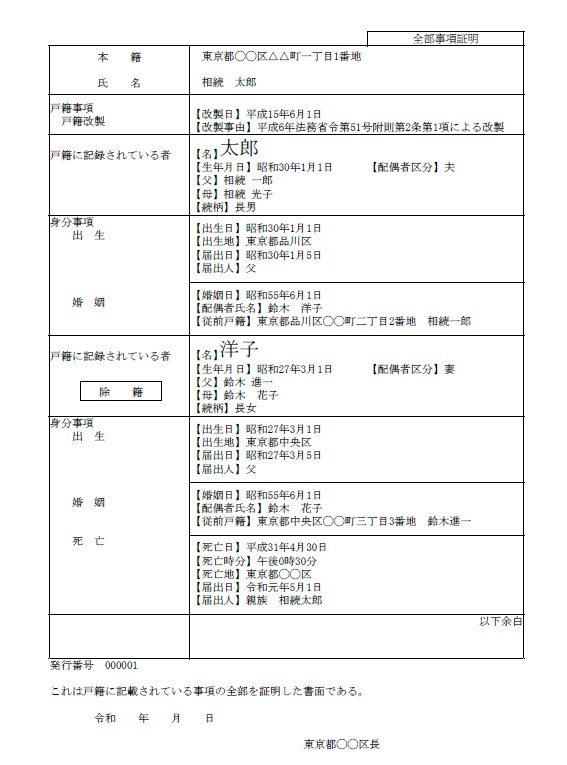

3-1. 法定相続人を確定する

法定相続人とは、被相続人の財産を相続できることが法律で定められている人のことです。

相続税の申告は、誰が遺産を相続できるのかを確定することから始まります。

法定相続人が誰かを確定するには、被相続人の出生から死亡するまでの連続した戸籍謄本を確認する必要があります。 元配偶者との子供や認知した子供も法定相続人に含まれるため、戸籍謄本を入手して子どもがいるかなども確認しなければなりません。

法定相続人は、以下の順位で決まります。

配偶者は常に被相続人の法定相続人として扱われ、その次が子供となります。

配偶者や子どもがいるなら、法定相続人はそれで完結し、ほかには発生しません。

子供が亡くなっている場合は、孫が法定相続人になります。

子供や孫がいない場合は父母、父母もいなければ祖父母が法定相続人です。

父母も亡くなっているなら兄弟姉妹、甥・姪が法定相続人となります。

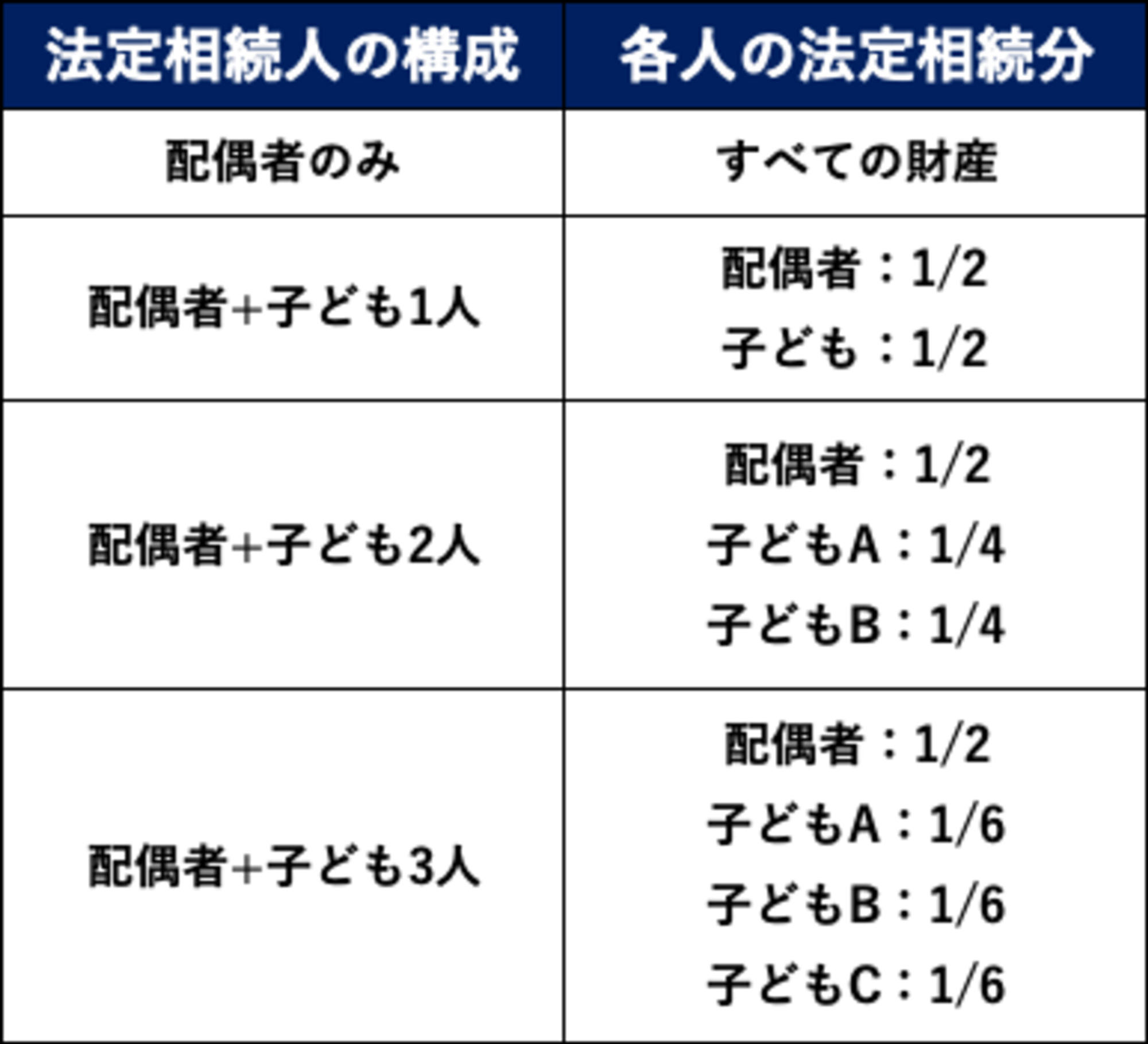

下記でまとめているように、配偶者と子供がいる場合、遺産の配分割合は配偶者が1/2、子供全員で1/2となります。

また遺留分という制度もあり、法定相続人が一定の財産を確保できる権利のことを指します。

たとえ遺言書で相続から外すような内容が記載されていたとしても、遺留分については請求することができます。

ただし遺留分があるのは、下記の法定相続人のみです。

|

被相続人の兄弟姉妹や甥・姪には、遺留分はありませんので注意しましょう。

3-2. 相続財産を洗い出してまとめる

相続人が確定したら、次にどのような財産を相続できるのかリストアップします。

相続財産の代表例は下記のとおりです。

|

被相続人の遺産について、何がいくらあるかを確認するのは大変な作業です。

本人なら簡単に答えられることでも、すべて書類やデータを通じてチェックする必要があります。

また、口座番号が分からないときなど、場合によっては金融機関などに問い合わせもしなくてはなりません。

亡くなってしまった後では把握することが難しくなってしまう恐れもあるため、可能な限り生前に確認を取っておくと安心です。

相続財産については、名義人についても注意が必要です。

たとえば孫や子ども名義で被相続人が預金通帳を管理していた場合(名義預金)は、基本的に相続財産として扱われます。

相続財産については、プラスの財産に加えて、マイナスの財産についても確認する必要があります。

マイナスの財産とは、具体的には借金・ローン・未払金などです。

相続をする場合、基本的にプラスの財産のみならず、マイナスの財産も相続しなくてはなりません。

3-3. 相続財産をすべて評価し総額を求める

財産の洗い出しが完了したら、すべてを金額で評価して総額を計算します。

ここでもっとも難しいのが、土地や建物など不動産の評価です。

土地の評価では一般的に、路線価(1㎡あたりの価値)に面積をかけて求める「路線価方式」が使われます。

ただし土地の形などによって、評価額が減額されるケースなどもあります。

株式の評価額は、株価に保有株式数をかけて計算します。

株価については、下記のいずれかのうちもっとも低いものを用います。

|

上場企業と比べて、非上場企業の株式は評価が難しいです。

通常の上場企業と違い、市場で取引されていないため、相場の価格を使うことができません。

非上場株式の場合、純資産から計算する方法、類似業種の上場企業を参考にする方法、配当還元方式で計算する方法があります。

相続財産を調べた結果、借金などマイナスのほうが大きいケースもあるでしょう。

この場合は相続放棄をすることで、プラスの財産が相続できない代わりに、マイナスの財産も相続せずに済みます。

相続放棄をするには、相続開始を知った日から3ヶ月以内に、被相続人が最後に居住していた住所を管轄する家庭裁判所に申述書を提出します。

家庭裁判所が申述書を受理すれば、相続放棄が正式に認められます。

相続開始から3ヶ月以内と、比較的期限が短くなっているため、早めに判断することがおすすめです。

マイナスの財産への対策として、相続放棄の他に「限定承認」という方法もあります。

限定承認とは、プラスの財産の範囲内でマイナスの財産を相続することです。

たとえばプラスの財産が500万円で、後から借金1,000万円が判明した場合でも、プラスの財産の範囲である500万円まで借金を相続をすることになります。

よって、財産を結果的にプラスマイナスゼロにすることが可能です。

限定承認も、相続開始を知った日から3ヶ月以内に手続きをする必要があります。

ただし相続放棄と違い、相続人全員の同意が必要であることに注意が必要です。

3-4. 遺産分割協議を行う

相続人と相続財産が確定したら、遺産分割協議を開催します。

遺言書がある場合は、原則としてその内容に従って分割することになります。

一方、遺言書がない場合は、相続人全員が遺産分割協議に参加して決定することが必要です。

遺産分割協議の決定事項はすべて「遺産分割協議書」に記入し、相続人全員の実印を押印したうえで印鑑証明書を添付し、申告書とともに提出します。

相続人が全員参加すると、意見がかみあわないことも多く、分割方法をまとめるのは困難なケースもあります。

とくに相続人同士の人間関係が悪かったり、感情的になってしまったりすると、揉めてしまうことも珍しくありません。

トラブルにならないように協議を進めるためには、弁護士や税理士などの専門家に依頼するのもよいでしょう。

3-5. 相続税を計算する

遺産分割協議がまとまると、誰がどの財産を相続するかが確定し、各人の相続税も計算できます。

相続税の総額を、実際に相続した財産に応じて配分し、相続人ごとの税額を計算しましょう。

各相続人等の税額から、各種の税額控除額を差し引いた残りの額が、各人の納付税額です。

控除の制度として、配偶者の税額軽減・未成年者の控除・障がい者の控除などがあります。

相続税額を低くすることができる制度なので、当てはまるなら必ず適用させましょう。

3-6. 申告書をはじめ必要書類・添付書類を集める

相続税の申告に必要な書類を収集します。

相続税申告書のフォーマットは、税務署の窓口で入手するか、国税局のホームページからダウンロードできます。

ダウンロードしたフォーマットは、紙に印刷して記入していきます。

また申告書だけでなく、必要書類も添付する必要があります。

具体的な必要書類の例は下記のとおりです。

|

必要書類の入手先は、市区町村役場、金融機関、法務局などさまざまです。

申請してから発行まで時間がかかる書類もあるため、早めに入手しておきましょう。

相続内容によっては、さらに上記以外の書類が必要なケースもあります。

国税庁の公式ホームページで確認しておきましょう。

3-7. 相続税の申告書を作成する

すべての準備が整ったら、いよいよ相続税の申告書を作成していきます。

相続税の申告書は第1表~第15表までありますが、すべてを作成する必要はありません。

第1表は必ず作成することになりますが、たとえば第10表は退職手当金などに関する書類なので、手当金を受け取らない場合は作成不要です。

相続財産、適用させる特例や控除などに応じて、必要な書類を作成しましょう。

3-8. 期限内に申告書を提出する

相続税の申告書が完成し添付書類も揃ったら、税務署に提出して完了です。

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10ヶ月以内ですので、期限内に提出しましょう。

申告書の提出先は、被相続人が最後に住んでいた地域を管轄する税務署です。

相続人の居住地域ではないため、間違えないよう注意しましょう。

また相続税はe-Tax(電子申告)でも申請が可能です。

平日は多忙で税務署に行けない方でも、自宅で好きな時間帯に申告手続きができるようになります。 提出書類はデータで保存でき、本人確認書類の添付が不要なのもメリットです。

その一方で、相続人全員がインターネットを使える必要がある、MacOSが利用できないといった点に注意しましょう。

4. 相続税申告を自分でする際に注意すべきこと

相続税申告は複雑で必要な書類も多く、専門知識のない方が自分でする場合は難易度が高くなります。

専門家に依頼せずに自分で行う場合、下記の3点に注意しましょう。

- 生前贈与など相続財産に漏れがないようにする

- 申告ミスはペナルティの対象となってしまう

- わからない点を自分で進めない

では1つずつくわしく解説していきます。

4-1. 生前贈与など相続財産に漏れがないようにする

申告でミスが起こりやすいポイントの1つが相続財産のリストアップで、とくに生前贈与は間違えやすい項目です。

被相続人が生きている間に行われた贈与で、以下に該当する場合は相続税の対象に含まれます。

- 相続時精算課税制度による贈与(被相続人が60歳以上のときに行った、子または孫への贈与)

- 相続開始前3年以内の、被相続人から相続人への贈与

なお贈与税を納めていた場合、相続税との二重課税を防止するため、相続税から贈与税分は差し引かれます。

4-2. 申告ミスはペナルティの対象となってしまう

相続税は自分で計算して、納税する必要があります。

財産の評価や控除など計算にミスがあると、税金を多めに支払ってしまう恐れがあります。

逆に、ミスによって本来納める税金よりも少ない申告となった場合、ペナルティが発生してさらに追加の税金が課されてしまうこともあります。

税理士が関与している申告書は一定の信頼性があるとみなされますが、自分で申告した場合は税理士が関与しないため、信頼性の面でもデメリットがあります。

いったん申告内容が疑われると、申告者である相続人が弁明しても、税理士がいないことから信じてもらえないこともあるでしょう。

さらに税務調査が入ることが決定した場合にも、すべて自分で対応しなくてはなりません。

税理士がいないことで調査において不利になり、追加の税金を支払うことになる恐れがあります。

4-3. わからない点を自分で進めない

相続税申告の知識や経験がない方が進めていくと、途中でわからない点が出てくるでしょう。

このとき自分の勝手な判断で進めてしまうと、申告ミスにつながる恐れがあります。

申告についてわからないことが出てきたときには、税務署に相談するのが適切です。

簡単な質問なら、税務署の電話相談を利用するとよいでしょう。

国税庁ホームページの「税についての相談窓口」で、管轄の税務署の電話番号を調べることが可能です。

ただ、気軽に相談するにはよい方法ですが、複雑な質問をするには不十分かもしれません。

たくさん質問がある、込み入った質問がある場合は、税務署の相談窓口に出向くのがおすすめです。

事前の予約が必要なため、「税についての相談窓口」に電話して予約を取ってください。

ただし、税務署の無料サービスであり、有償の税理士サービスとは違うことを認識しておく必要があります。

たとえば税務署は申告書の正確性を重視するため、節税に関する質問をしても的確なアドバイスは期待できません。

また、相談したうえで作成した申告書に間違いがあった場合に、税務署に責任を取ってもらうこともできません。

申告書の作成は自己責任で、わからない部分の作成方法について助言をもらう姿勢で利用するのが望ましいといえます。

5. まとめ

ここまで、相続税を自分で申告する場合の流れや注意点について解説してきました。

相続税申告は専門家に依頼する方法もありますが、相続財産が少なかったり不動産がなかったりするケースなら、自分で申告しやすいといえます。

自分で申告する流れ・手順を以下でおさらいしておきましょう。

|

相続税申告を自分で行うと時間や手間がかかる一方、税理士などの専門家へ報酬を支払う必要がなく、費用負担を抑えることができます。

不動産がいくつもあるなど、自分で申告するのは難しいと感じた場合、専門家に最初から依頼するのがよいでしょう。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください