相続においては、自宅や土地など相続税が多額に発生するケースも珍しくありません。

ただでさえ負担が大きいにも関わらず、短い間で連続して相続が発生してしまう場合があり、同じ財産に二重で課税されてしまうこともあります。

そこで国では、税負担を軽減するために「相次相続控除」という特例を設けています。

本記事では、相次相続控除の適用要件や計算方法・注意点などについて解説します。

相次相続控除を利用したい・詳しく知りたいという方はぜひご覧ください。

目次

1. 相次相続控除とは?

「相次相続」とは相次ぐ(あいつぐ)相続という意味で、一定期間に連続して発生する相続のことを言いますが、読み方としては「そうじそうぞく」と読みます。

短い間に相次いで相続が起きると同じ財産への二重課税など、相続税の負担が大きくなってしまうため、税法ではそのような時に負担を軽減する相次相続控除が準備されています。

「自分」を軸として考えた場合

- 祖父が亡くなり父が相続→相続税を負担した(1回目の相続)

- その父が1回目の相続から10年以内に亡くなり自分が相続→また相続税が発生(相次相続)

たとえばこのような場合に「自分」が負担する税額から、一定額を控除できるというのが相続税控除です。

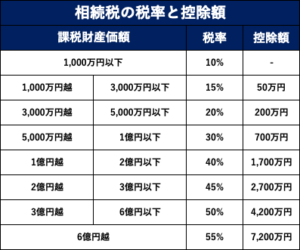

相次相続控除では、前回の相続からの経過年数(最大10年)に応じて控除額が異なります。

前回の相続から期間が近ければ近いほど控除額は多くなり、相続税の負担額が軽減できます。

|

例 経過年数1年の場合(10年-1年):90% 経過年数9年の場合(10年-9年):10% |

2. 相次相続控除の適用要件・対象者

相次相続控除の適用対象者は被相続人の「法定相続人」でなければなりません。

従って、遺言書の指定により財産を遺贈された者など、法定相続人以外の者は対象になりません。また、相続放棄をして一定の生命保険金を受け取る者も法定相続人ではないので対象外となります。

そのほか、相次相続控除を適用するためには全部で3つの要件を満たす必要があります。

相次相続の適用要件

- 控除を受けるものが被相続人の法定相続人であること

- 第一次相続における被相続人の死亡から第二次相続における被相続人の死亡までの期間が10年以内であること

- 第一次相続で第二次相続の被相続人が相続税を納税していること

相次相続控除は、第一次相続において税負担が発生していない場合は、第二次相続で相次相続控除を利用できません。

たとえば、第一次相続で配偶者の税額軽減などの減税措置を使って税負担が無かった場合は、第二次相続で相次相続控除を使うことはできなくなります。

3. 相次相続控除の計算式・計算事例

相次相続控除は、10年以内に2回以上の相続が起きた時、最新の相続における相続税負担者の相続税額から一定額を控除できるものです。

控除額は下記の計算式で算出します。

|

相次相続控除額=A×C/(B-A)×D/C×(10-E)/10」 A=第二次相続の被相続人(前述の例では父)が負担した相続税額 B=第二次相続の被相続人(同父)が第一次相続で取得した相続財産の価額 C=第二次相続おける相続財産の総額 ※C>B-Aの時はC=B-Aとします D=第二次相続で相次相続控除を受ける相続人(前述の例では「自分」)が取得した財産の価額 E=第一次相続から第二次相続までの年数(1年未満は切り捨て) |

一見難しく感じますが、イメージのアウトラインとしては第一次相続の際に支払った相続税額のうち、1年につき10%の割合で逓減した額ということになります。

3-1. 相次相続控除の計算事例

ここからは計算式を使って、計算事例を確認してみましょう。

ここでは 祖父(一次相続の被相続人) → 父(二次相続の被相続人) → 自分(二次相続の相続人) という流れで、10年以内に祖父と父が連続して亡くなったという構図で考えていきます。

「相次相続控除額=A×C/(B-A)×D/C×(10-E)/10」

下記のカッコ内は計算式内のA~Eを指します。

- 第一次相続で父が負担した相続税額(A)が600万円

- 第一次相続で父が取得した相続財産の価額(B)が6,000万円

- 第二次相続における相続財産の総額(C)4,000万円

- 第二次相続で自分が取得した相続財産の額(D)が3,000万円

- 祖父が亡くなってから父が亡くなるまでの期間(E)が3年10か月

- ※1年未満は切り捨てなので3年となります

以上の数字を仮定して、これを計算式に当てはめると

600万円×4,000万円/(6,000万円-4,000万円)×3,000万円/4,000万円×(10-3)/10

となり、相次相続控除額の数字は630万円となります。

従って、今回の父親の相続において自分が支払う相続税額から当該額(630万円)を差し引いて計算できることになります。

4. 相次相続控除の適用に必要な添付書類・手続き

相次相続控除は要件を満たせば、自動的に適用されるという特例ではありません。

利用には自分で書類を作成し税務署に申告する必要がありますので注意しましょう。

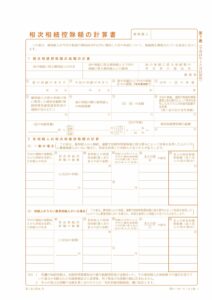

具体的には、相続税申告書の第7表(相次相続控除の計算書)にくわえ、前回の相続において提出した相続税の申告書の一部が証拠書類として必要です。

引用:国税庁

相次相続控除の申告期限は、相続税の申告期限と同じく「被相続人が死亡したことを知った日の翌日から10か月以内」です。

控除を受けたい場合には期限内に税務署に申告しましょう。

なお、相続税控除によって相続税が発生しなくなる場合には、相続税の申告は不要になります。

5. 相次相続控除を利用する際の注意点・ポイント

相次相続控除の利用は要件を満たすことが大前提となりますが、そのほかにもいくつかの注意点やポイントがありますので紹介します。

- 相続欠格・廃除の場合には適用できない

- 取得費加算の特例を受けるため相続税を申告する

- 兄弟間の相続でも控除は適用できる

- 申告期限から5年以内であれば適用できる

- 遺産分割協議が終わっていなくても適用できる

相次相続控除の特性を理解して、相続税を減額しましょう。

5-1. 相続欠格・廃除の場合には適用できない

相次相続控除はたとえ法定相続人でも、相続欠格・相続排除を受け相続権を失っている場合には適用できませんので注意しましょう。

相続の欠格は重大な理由をもとに、被相続人の意思は関係なく相続権を剥奪すること。

相続の排除とは被相続人の意思によって相続権を剥奪することを指します。

欠格と排除のほか、相続放棄をした場合にも法定相続人とは認められないため、控除が適用できませんので注意しましょう。

5-2. 取得費加算の特例を受けるため相続税を申告する

相続した財産を売却して、売却益(利益)を得た場合にはその利益に対して所得税が課せられます。

相続の際、現物の状態だと分割が難しいため財産を現金化することも珍しくありません。

しかしその際に所得税がかかってしまっては、現金化しない方が得な場合もあるでしょう。

そこで、相続後3年以内の売却に関しては取得費加算の特例という所得税を軽減する特例が利用できます。

しかし取得費加算の特例を受けるためには、相続税を申告していなければなりません。

相続税控除を利用して相続税がかからない場合には、相続税の申告は必要ありませんが、取得費加算の特例を利用したい場合には、相続税の申告をしましょう。

5-3. 遺産分割協議が終わっていなくても適用できる

相次相続控除は遺産分割協議が終わっていない場合でも適用できる特例です。

相続人同士の関係によっては、相続税の申告期限以内に遺産分割協議が終わらないというケースも少なくありません。

協議は終わらないけれど相次相続控除は利用したいという場合には、法定相続分で財産を分割したものと仮定して控除を計算して適用できます。

5-4. 兄弟間の相続でも控除は適用できる

相次相続控除は、祖父母や両親など世代間の相続だけでなく兄弟間の相続であっても適用可能です。

ただ、相続において法定相続人であることなど要件を満たしていることが前提となりますので注意しましょう。

5-5. 申告期限から5年以内であれば適用できる

相次相続控除は、適用を忘れていた場合でも申告期限から5年以内であれば適用できます。

扱いとしては、修正の申告更正の請求をすることになります。

忘れてしまった場合でも慌てずに、税理士などの専門家に相談しましょう。

6. 相次相続控除以外の特例・控除

相続では、相次相続控除以外にも利用できる特例がいくつかあります。

- 配偶者の税額の軽減

- 未成年者控除

- 小規模宅地等の特例

- 障害者控除

- 外国税額控除

6-1. 配偶者の税額の軽減

配偶者の税額の軽減は、配偶者控除とも呼ばれ要件を満たすことで、配偶者の相続税を減額できる特例です。

適用することで「1億6,000万円」または「配偶者の法定相続分」いずれか金額の多い方まで相続税が非課税となります。

法定相続分の範囲内であれば、たとえ100億円でも非課税となるためとても強力な特例です。

6-2. 未成年者控除

未成年者控除は、相続人が未成年者の場合に適用できる可能性がある特例です。

「18(成人年齢)- 相続時の年齢 × 10万円 = 未成年者控除の控除額」

未成年者控除では、上記の計算式で求められる控除額を相続税から控除できます。

成人するまでの養育費の負担などを考慮して設けられている特例です。

6-3. 小規模宅地等の特例

小規模宅地等の特例は、土地の評価額を最大で80%減額できる特例です。

一般家庭における相続においては、自宅が占める割合が大きく、必然的に相続税も多くかかります。

相続税を理由として自宅を手放さなければならないというケースも多いため、相続人の相続後の生活を考慮して作られました。

適用できる土地は自宅用のほかにも2種類存在しますが、適用要件がそれぞれ異なるため注意が必要です。

6-4. 障害者控除

障害者控除は、相続人が障害を持っている場合に適用できる特例です。

障害の度合いによって、控除額を求める式が異なります。

一般障害者:「85歳-相続開始時の年齢 × 10万円」

特別障害者:「85歳-相続開始時の年齢 × 20万円」

障害者控除は本人の相続税だけでなく、相続人かつ扶養義務者であるものの相続税も控除することができる特例です。

6-5. 外国税額控除

外国税額控除は、外国で保有している財産に対して適用できる特例です。

国によって相続の法律は異なるため、日本人であっても財産に対して相続税がかかる場合があります。

その場合、日本と外国と両方で相続税がかかり二重課税になってしまうため、日本の相続税を控除できるように特例が設けられています。

相次相続控除のほか、これらの控除や特例を利用して相続税を節税しましょう。

7. まとめ

今回は相続税の負担を減らすことができる控除施策のうち、相続が10年以内に連続した場合に活用できる「相次相続控除」について見てきました。

注意点としては対象者があくまで法定相続人に限られるので、それ以外の受遺者などは利用できないことと、第一次相続で相続税の税負担が発生していない場合も利用できません。

また計算が少しややこしい為、とっつきにくいのが難点ですが、最低でも「10年以内に2回以上の相続」というポイントを押さえておき、こういう時に使える控除策があったはずだ、と気づけるようにしましょう。

後の実際の減税額の算出は、必要に応じて税理士等の専門家に相談すれば適切な回答がもらえます。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください