「相続税はどんな税金なの?」「どんな人がかかるの?」

相続税について知りたいという方の中にはこのような悩みを持っている方もいるでしょう。

相続とは近親者が亡くなった際に、亡くなった方が保有していた土地や家・現預金などの財産を特定の方が受け継ぐことを指します。

相続の際には相続税という税金がかかりますが、すべての相続において相続税がかかるわけではないなど複雑なルールがあります。

そこで本記事では相続税がどんな税金なのか、簡単にわかりやすく解説します。

相続税について詳しく知りたいという方はぜひご覧ください。

目次

1. 相続税とはどんな税金?

相続税とは相続において、亡くなった方が保有していた財産を受け継いだ際に、その財産に対してかかる税金です。

相続税には所得税や贈与税などと同じ累進課税方式が採用されているため、相続する財産が大きくなるほど納める税金も高額になります。

相続税はこのような性質を持つため、家庭による経済格差を是正する働きがあります。

また国に納めた相続税は社会のために使われるので、資産を再分配するという役割も持っています。

そんな相続税ですが、相続が行われたからといって必ずかかるわけではありません。

遺産の総額が、基礎控除額と呼ばれる一定の範囲を超えた場合にのみ相続税がかかります。

2. 相続税には基礎控除額が設けられている

相続税には基礎控除額という非課税枠が設けられており、一定の金額まで相続税がかからないようになっています。

基礎控除額の適用に特定の条件は必要なく、相続するすべての人が利用できます。

基礎控除額は相続税の目的に沿って、下記3つの理由から設けられています。

|

<基礎控除額が設けられている理由>

|

基礎控除額が設けられている背景には、経済格差の是正をはじめ、少額の財産に対する相続手続きを無くし、行政の効率化をはかるといった狙いがあります。

しかし課税対象者の減少やバブルの崩壊などによって、以前よりも基礎控除額の範囲は狭くなっています。

近年では下記のような改正が行われました。

<基礎控除額の改正>

| 期間 | 基礎控除額の計算式 |

|---|---|

| 平成26年12月31日まで | 5,000万円 + 1,000万円 × 法定相続人の数 |

| 平成27年1月1日から | 3,000万円 + 600万円 × 法定相続人の数 |

以前までは5,000万円までは相続税がかからないという社会の共通認識がありましたが、現在では3,000万円に引き下げられているため注意しましょう。

相続税の計算において基礎控除額はとても重要な要素ですが、金額はどのように決まるのでしょうか。

2-1. 基礎控除額は法定相続人の数によって決まる

基礎控除額は計算式を見ればわかるように、法定相続人の数によって決まります。

たとえば、法定相続人が配偶者と子ども3人の場合には5,400万円が基礎控除額となります。

| 「3,000万円 + 600万円 × 4」 |

このように算出した基礎控除額内に、相続財産の総額が収まる場合には相続税はかかりません。

では基礎控除額の確定において重要な法定相続人とは、どのような人なのでしょうか。

【関連記事】:相続税の基礎控除とは?控除の種類・控除額の計算方法

2-2. 法定相続人とは?範囲と相続順位について

法定相続人とは、民法において定められている被相続人の財産を引き継ぐことができる人です。

886条から890条において定義されている、法定相続人の範囲と相続順位をまとめましたのでご覧ください。

基本的には被相続人との関係における、配偶者・子・両親・兄妹が法定相続人となりますが、該当者が亡くなっている場合にはその限りではありません。

たとえば被相続人の子が相続の時点ですでに亡くなっている場合には、孫が代わりに相続できます。(代襲相続)

このように、ケースによって誰が法定相続人になれるのかが異なるため、相続手続きを行う際には注意が必要です。

|

<用語解説>

|

3. 正味の財産が基礎控除額内であれば相続税はかからない

相続税においては、正味の財産が基礎控除額の範囲内であれば相続税がかかりません。

では正味の財産とはどんな財産なのでしょうか。

また、相続における財産の区分についてもみていきましょう。

3-1. 正味の財産とは「プラスの財産-マイナスの財産」

正味の財産とは、プラスの財産からマイナスの財産を差し引いた財産を指します。

つまり借金などのマイナスを相殺したうえで残った、純財産ということです。

ちなみに、相続財産は大きく下記の4種類に分けることができます。

|

<相続財産の種類>

|

相続税が相続したすべての財産に対してかかるものではなく、特定の財産にのみかかるものだということがわかると思います。

それではそれぞれの財産について詳しく見ていきましょう。

3-2. プラスの財産とは?土地・家・現預金など

プラスの財産とは、土地や家・現預金などの経済的な価値と換価性を持つ財産です。

|

<プラスの財産>

|

相続において被相続人の名義である場合には、自宅も相続税の対象となります。

また現預金や株式などのわかりやすい財産に限らず、知的財産権などの目に見えない権利も財産として扱われるため注意しましょう。

下記記事では、株式の相続税について詳しく解説していますので、ぜひ併せてご覧ください。

【関連記事】:株の相続税はいくらから?評価額の算出方法や払えない場合の対策を解説!

3-3. マイナスの財産とは?借入金・未払金など

マイナスの財産とは文字通り、借入金や未払金などのマイナス要素を持つ財産です。

|

<マイナスの財産>

|

前述したプラスの財産の総額からマイナスの財産の総額を差し引くことで、正味の財産を求めることができます。

3-4. 非課税財産とは?仏壇・仏具・墓地など

相続財産のなかには仏壇や仏具・墓地など非課税となる財産があります。

|

<非課税財産>

|

基本的には非課税ですが弔慰金があまりにも高額であるなど、特定の範囲内を超える場合には課税対象となるため注意しましょう。

3-5. みなし相続財産とは?死亡保険金・死亡退職金など

みなし相続財産とは「被相続人が亡くなったことをきっかけとして相続人が受け取ることになる財産」です。

本来の相続財産とは異なり、相続手続き開始時には現物が存在しません。

民法上の相続財産には該当しないため本来であれば相続税とは関係がありませんが、一定の条件下の元、課税対象の財産として相続税の計算に含めます。

|

<みなし相続財産>

|

死亡保険金・死亡退職金にはそれぞれ非課税限度額が設けられており、その枠を超える場合には相続税の計算に含める必要があります。

| <非課税限度額の計算式> 「500万円×法定相続人の数」 |

死亡保険金・死亡退職金ともに上記の計算式で求めることができ、仮にどちらも相続した場合でも非課税限度額の併用が可能です。

4. 相続税がかかる人の特徴と割合

相続税は基礎控除額の範囲内であればかかることはありませんが、かかる人にはどんな特徴があるのでしょうか。

|

<相続税がかかる人の特徴>

|

このような特徴に当てはまる方は、相続税がかかる可能性があります。

資産価値の高いもの、たとえば土地などは評価額が毎年変動するため数年後であれば相続税がかからなかったけど、現在の価値では相続税がかかるといった場合が想定されます。

では実際にどのくらいの割合の人に対して相続税がかかっているのでしょうか。

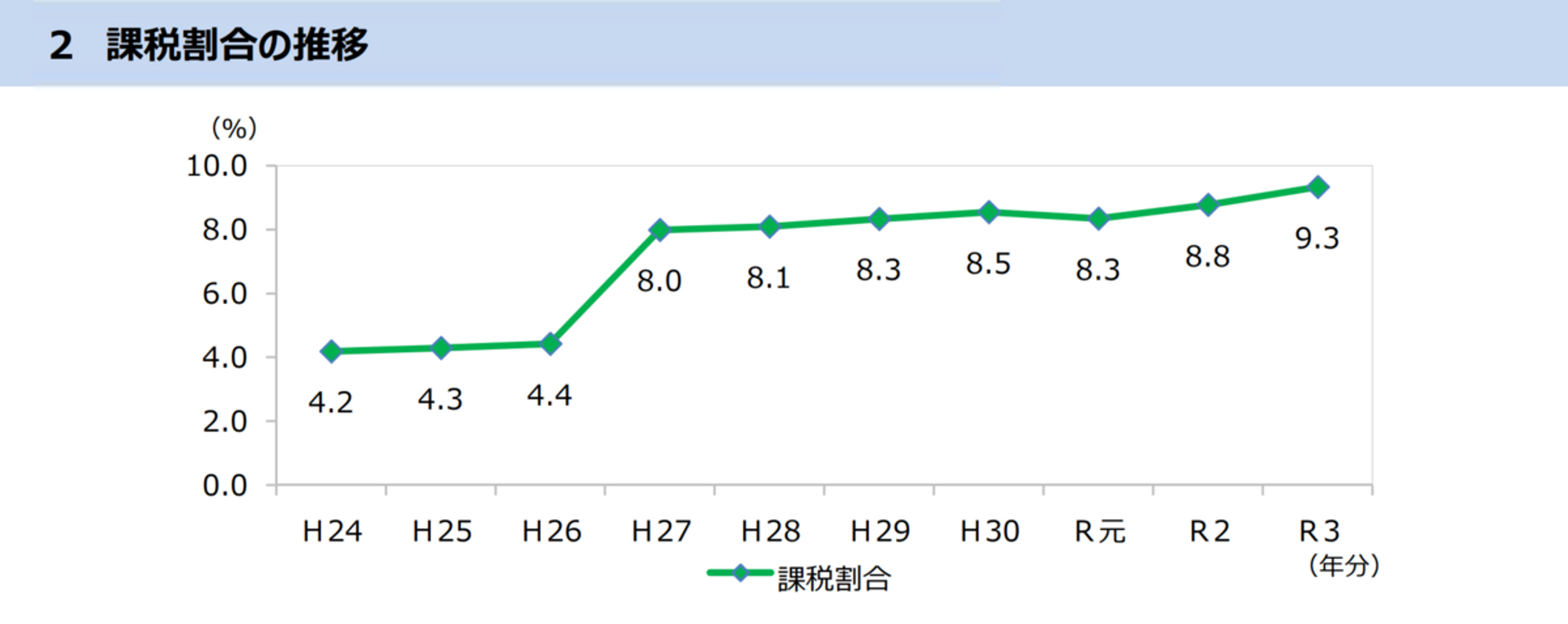

引用元:国税庁

前述した基礎控除額の引き下げがあった平成27年以降、課税対象者の割合は増加し多少の変動はあるものの少しずつ課税対象者が増えている傾向が見て取れます。

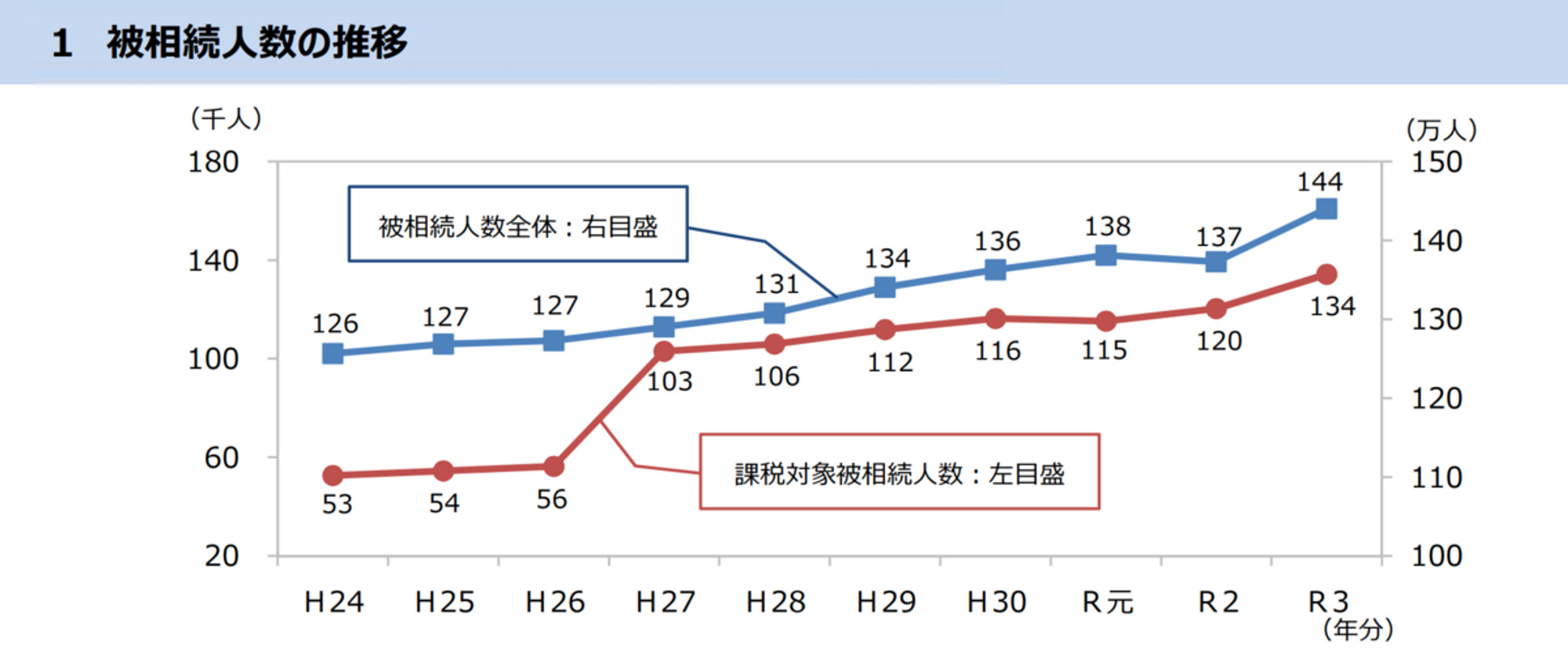

とくに令和2年から3年間では0.5%も上昇していますが、これは被相続人(死亡者数)の増加と相関関係があります。

引用元:国税庁

社会の高齢化によって毎年死亡数は増加傾向にあり、そこに加えてコロナの影響によって、資産を持った高齢者の死亡数が多くなったと推察できるでしょう。

5. 相続税について知っておくべきこと

相続税は複雑な相続手続きに関わる税金のため、知っておいた方がいいことがさまざまあります。

知っておくべきことを、3つピックアップしましたのでぜひご覧ください。

|

<相続税について知っておくべきこと>

|

相続税についての理解を深め、相続手続きの際にお役立てください。

5-1. 相続税の税率は早見表で確認できる

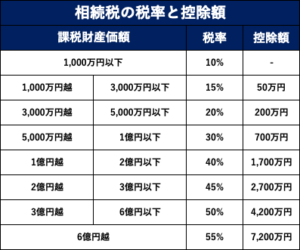

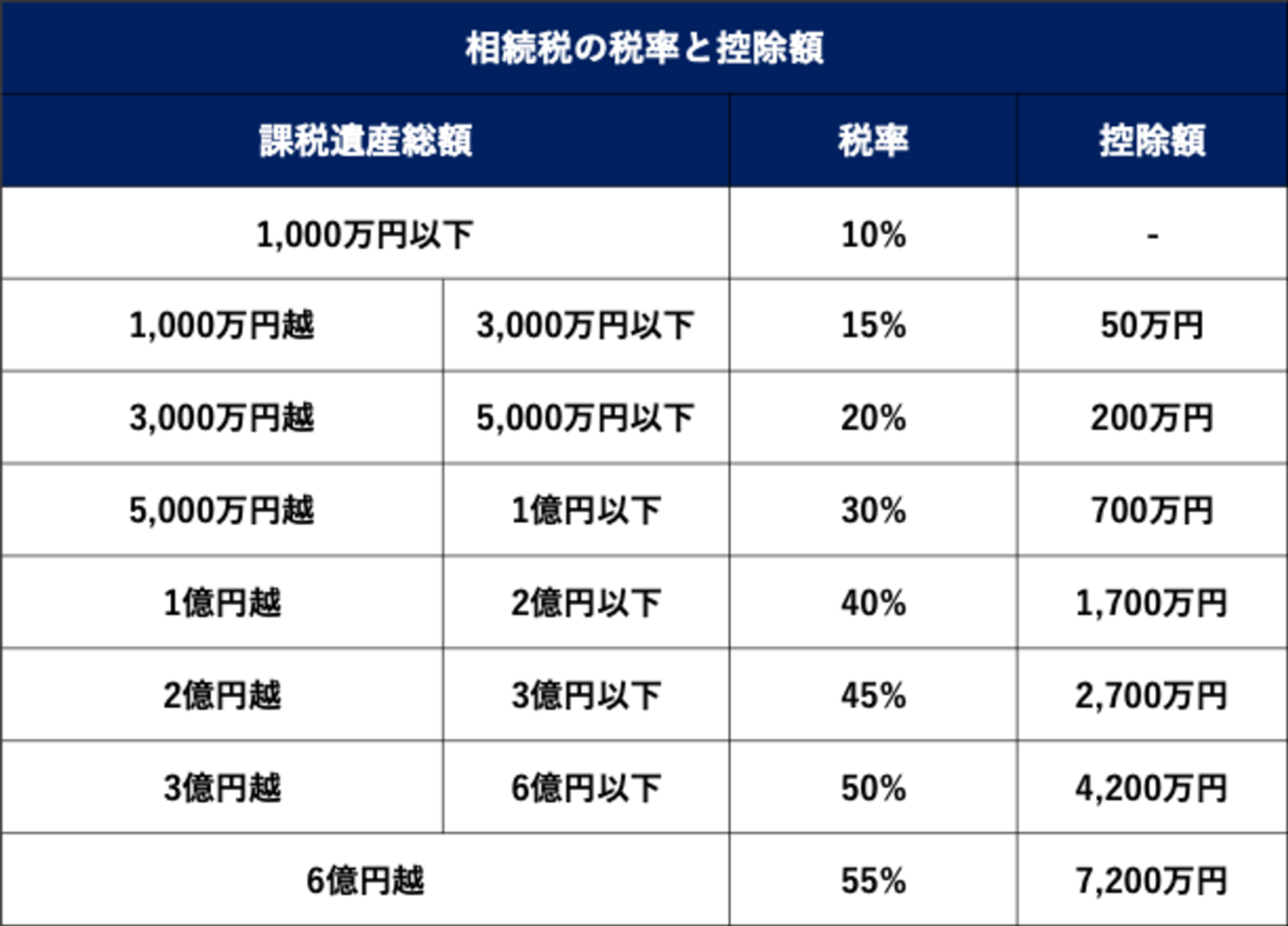

相続税の税率は課税遺産総額に応じて、一定の利率が定められており早見表で確認できます。

税率を知ることで、どのくらい相続税がかかるのかを見積もることが可能です。

課税遺産総額とは、正味の財産から基礎控除額を引いた金額を指します。

早見表を見るとわかるように、相続税には基礎控除額の以外にも課税遺産総額の金額に応じて別途控除額が設けられています。

5-2. 相続税の申告・納税には期限がある

相続税の申告・納税には期限が定められているため注意しましょう。具体的な期限は「被相続人が死亡したことを知った日の翌日から10か月以内」とされています。

この期限を過ぎてしまうと、無申告加算税や延滞税といったペナルティが課されてしまうため注意しましょう。

10ヶ月という期間はあっという間ですので、税理士などの専門家に相談して確実に手続きを行うことがおすすめです。

5-3. 控除・特例を利用することで節税できる

相続では、相続人の経済的負担を減らすことなどを目的として控除・特例が設けられています。控除・特例は一定の条件を満たすことで適用でき、適用できた場合には大幅な節税効果が見込めるでしょう。

|

<相続における主な控除・特例>

|

相続税の計算が終了したら、必ず控除・特例が適用できるか確認しましょう。

関連記事:相続税の配偶者控除で1.6億円まで非課税!計算方法やデメリットを解説!

6. 相続税についてよくある質問

最後に相続税についてよくある質問を紹介します。

|

<よくある質問>

|

相続税についての疑問を解消し、適切な相続手続きができるようになりましょう。

6-1. 相続したくない場合に選択権はあるの?

相続人には財産をどのように相続するか選択できる権利があります。そのため、法定相続人になったからといって必ず財産を相続する必要はありません。

相続人が選択できる方法は下記の3つです。

|

<相続人が選択権を持つ相続方法>

|

相続方法の選択期限は相続の開始から3ヶ月以内と定められているため注意が必要です。3ヶ月を過ぎてしまうと自動的に単純承認したものとみなされるため、たとえマイナスの財産が大きい場合でもすべての財産を相続しなければなりません。

6-2. 申告・納税はどこにするの?

相続税の申告・納税は税務署に対して行います。相続人の住所地の税務署ではなく、被相続人の住所地を管轄している税務署に提出する必要がありますので注意しましょう。

なお、該当の税務署がどこになるのかは国税庁の公式サイトから検索できます。

6-3. 申告漏れや隠蔽に対するぺナルティはある?

申告・納税期限の超過と同じく、申告漏れや意図的な財産の隠蔽にはペナルティが課されます。

| 申告・納税の内容 | 加算税の種類 | 加算税割合 |

|---|---|---|

| 申告期限までに手続きしなかった | 無申告加算税 | 50万円以下の部分:課税額の15% 50万円超300万円以下の部分:20% 300万円超の部分:30%【令和5年度改正】 |

| 申告金額の不足 | 過少申告加算税 | 課税額追加分の10%(加算分が当初の課税額と50万円のどちらか多い方を上回る場合は15%) |

| 隠蔽などの不正行為 | 重加算税 | 過少申告の場合:課税額追加分の35% 無申告の場合:40% |

参考:財務省「加算税の概要」

申告漏れ(過少申告)や隠蔽は、期限超過のペナルティよりも重いため、決して行わないようにしましょう。

7. 相続税についての理解を深め正しく申告しよう

ここまで相続税がどのような税金であるのかという点を中心に解説しました。

相続税は相続において財産を取得した場合にかかる税金で、富の再分配や家庭間の格差是正といった役割を持っています。近年では基礎控除額の縮小や死亡者数の増加によって、年々課税対象となる人が増えています。

そのため、自分の周りで相続が起こっても冷静に対処できるよう、今のうちから相続税について学んでおくことが大切です。

また複雑な手続きであるため、不安がある際には相続税のプロである税理士に相談しましょう。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください