「相続税の申告費用はいくら?」

「どんな費用がかかる?」

相続税の申告を進めようとした際に、申告手続き全体でどのくらいの費用がかかるのか知りたいという方も多いのではないでしょうか。

いくらくらい申告費用がかかるのか事前に知ることができれば、費用を用意したうえで手続きに集中できます。

そこで本記事では、相続税の申告にはどんな費用がどのくらいかかるのかを解説します。

申告にかかる費用が知りたいという方はぜひご覧ください。

目次

1. 相続税申告にかかる費用は大きく分けて3つ!

相続税の申告にはさまざまな種類の費用がかかりますが、大きく分けると3つに分類可能です。

|

この3つを把握できれば、相続税の申告にかかるおおよその費用を概算できるでしょう。

それぞれ詳しく解説しますので、相続税申告の際にお役立てください。

2. すべての相続税申告においてかかる費用

戸籍や住民票など下記にまとめた書類は、すべての相続税申告において必要な書類です。

|

<必要書類>

|

それぞれどんな書類なのか、どのくらいの収集費用がかかるか解説します。

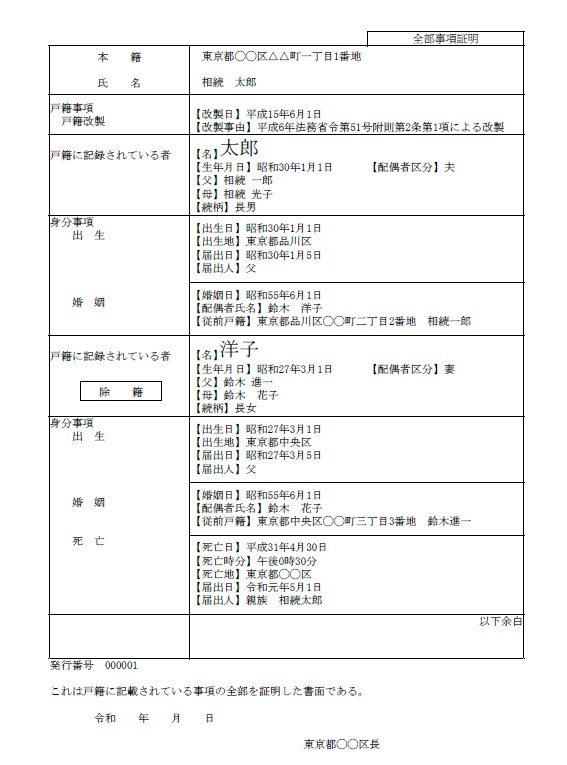

2-1. 戸籍謄本(抄本)・除籍謄本(抄本)の収集費用

戸籍謄本とは、戸籍に記載されている全員の身分情報を証明する書類です。

本籍地や筆頭者・戸籍事項・名前・生年月日・身分事項などが記載されています。

そのため相続税申告において、法定相続人を確定させる際の客観的な証拠として必要になる書類です。

戸籍謄本と並び戸籍抄本がありますが、両者の違いは謄本が戸籍に記載のある全員分の事項を示すものに対し、抄本は個人や一部を抜粋して示すものという点にあります。

戸籍謄本と戸籍抄本はどちらも、収集費用として1通につき450円かかります。

また除籍謄本とは結婚や離婚、死亡などによって戸籍に在籍する人がいなくなり、閉鎖されてしまった戸籍を記載した書類です。

こちらも謄本と抄本があり、全部か一部かという違いがあります。

除籍謄本・除籍抄本はどちらも、収集費用として1通につき750円かかります。

2-2. 改製原戸籍の収集費用

改製原戸籍とは、現在のデータで保存されている戸籍になる前の紙で作成されていた戸籍を指します。

戸籍謄本は何度かの改正があり現在の形となっていますが、以前はアナログな様式ですべて保存されていました。

実は改製原戸籍から現在の戸籍に移行される際には、転記されなかった情報があります。

そのため被相続人の出生〜死亡までの戸籍が必要になる場合には、改製原戸籍も収集しなければなりません。

改製原戸籍は収集費用として、一通につき750円かかります。

2-3. 戸籍の附票の収集費用

戸籍の元本とともに保管されている書類を戸籍の附票と呼びます。

戸籍の附票には、その戸籍が作られれてから現在に至るまでの住所がすべて記載されています。

そのため、相続のケースによっては収集する必要が出てきます。

戸籍の附票は収集費用として、1通につき300〜400円かかります。

2-4. 住民票・住民票除票の収集費用

住民票は、住民の氏名や生年月日・住所・世帯主との関係などを証明する書類です。

相続においては、被相続人だけでなく相続人全員の住民票が必要になります。

住民票の写しは収集費用として、1通につき300〜400円かかります。

家族が死亡した場合に出す死亡届や転居の際に出す転出届が出されると、住民登録がその市区町村から抹消されます。

この抹消された住民票は住民票除票と呼ばれ、相続のケースによっては申告手続きに必要です。

住民票除票は収集費用として、1通につき300〜400円かかります。

2-5. 印鑑登録証明書の収集費用

印鑑登録証明書は、登録された印鑑が本物であることを証明する書類です。

不動産や自動車の購入・公正証書の作成など公的な書類を作成する際に必要となるため、相続の手続きにおいても収集する必要があります。

印鑑登録証明書は交付手数料として、1通につき300円かかります。

3. 財産の種類によってかかる可能性のある費用

上記で紹介した書類の収集費用のほか、財産の種類によってはまた別の費用もかかってきます。

ケース別に必要となる書類や費用をまとめて解説します。

|

<財産の種類による費用パターン>

|

それぞれのケースを理解し、自身の相続内容に当てはめてみましょう。

3-1. 相続登記など不動産がある場合にかかる費用

相続財産に不動産がある場合には、土地や建物の所有権を移転するために「相続登記」を行う必要があります。

相続登記とは所有権移転登記の1つで、相続によって不動産を取得した際に不動産を登記する手続きです。

現在は義務化されていませんが、令和6年4月1日より相続登記が義務化されます。

そんな相続登記は、不動産が存在する住所地を管轄する法務局で行う必要があり下記の書類が必要です。

|

<遺産分割によって不動産を相続する場合(1通あたりの費用)>

|

遺産分割協議書は個人で作成する場合には費用がかからないため、遺産分割協議書を除いた書類を準備するための費用がかかります。

なお、固定資産税評価証明書の発行手数料は1通につき400円です。

人数分の書類を用意する必要があるため、場合によっては1万円を超える費用がかかる場合もあります。

また必要書類の手数料のほか、相続登記には登録免許税もかかりますので注意しましょう。

登録免許税は登記手続きの際に必要になる税金で、固定資産税評価額に0.4%を乗じた金額がかかります。

たとえば、固定資産税評価額が1,000万円の場合には40万円の登録免許税がかかります。

3-2. 残高証明書など預貯金がある場合にかかる費用

相続財産に被相続人名義の預貯金がある場合には、相続する際に口座を引き継ぐ必要があります。

遺言書がない場合には法定相続人同士で遺産分割協議を行い、金融機関に対して遺産分割協議書とともに名義変更の申請を行います。

銀行口座の名義変更には下記の書類が必要になりますので確認しましょう。

|

<名義変更に必要な書類・費用(1通あたりの費用)>

|

銀行口座の名義変更にもさまざまな書類が必要になります。

基本的に必要な書類はもちろん、相続の内容によっては残高証明書・取引明細も必要になる場合があります。

相続人が知らない預金がある場合や生前贈与などの事実を確認する際には、これらの書類が必要です。

残高証明書は金融機関にもよりますが、1通あたり300〜1,000円ほどの費用がかかります。

また取引明細も同様で1ヶ月分は200円など、金融機関ごとに値段が設定されています。

3-3. 移転登録など自動車がある場合にかかる費用

相続財産に車がある場合には、乗り続ける場合でも、売却・処分する場合でも名義変更が必要です。

名義変更をする際は、必要書類を揃えて管轄の運輸局に申請を行います。

車の名義変更において必要な書類は下記の通りです。

|

<車の名義変更に必要な書類(1通あたりの値段)>

|

車の名義変更は必要な書類にくわえ、車庫証明やナンバープレート代など付随してかかる費用が多いです。

車庫証明書やナンバープレートは、所有場所が変わり管轄の運輸局などが変わる場合に必要になります。

そのため同居していた被相続人から車を引き継ぐ場合は、ほとんどの場合で必要ないでしょう。

3-4. その他費用:不動産・株式(有価証券)の譲渡益税

相続財産のなかに不動産・株式があり、相続の際にそれらを換価(現金化)して分配する場合には譲渡益税がかかります。

譲渡益税とは不動産や株式を売却した際に、購入時よりも高値で売却できた際の利益に対して課される税金のことです。

とくに不動産はそのままの状態では分配しずらい財産のため、換価分割が行われるケースも珍しくありません。

換価分割によって得た売却益はその財産を引き継ぐ相続人の所得として計上されるため、住民税や所得税も加算されることになります。

元々自分の財産ではありませんが、相続することによって自分の所得として扱われる場合がありますので注意しましょう。

4. 相続税申告を税理士に依頼した場合にかかる費用

相続税申告を自分では行わず、税理士に依頼した場合には税理士報酬として依頼費用がかかります。

税理士報酬を定める規定は廃止されてしまったため、現在では税理士側が自由に価格を設定できるようになっています。

税理士報酬は大きく下記の3つの要素から構成されています。

|

<税理士報酬の内訳>

|

それぞれ対象となる業務が異なるため、詳しい内容を整理しましょう。

4-1. 遺産総額に基づく基本報酬

基本報酬とは、遺産総額に基づいて必ず発生する報酬を指します。

相続税申告においては基本的に遺産総額が大きいほど申告作業が増えるため、遺産総額に基づき基本報酬が決定します。

税理士事務所によって設定されている金額は異なりますが、遺産総額の〇〇%や遺産総額1億円までなら〇〇万円といったように設定されている場合が多いです。

4-2. 相続内容により変動する加算報酬

加算報酬は複雑な相続内容の場合に加算される費用で、下記のような場合に加算報酬が発生する場合が多いです。

|

書面添付制度とは相続税の申告書に説明や作成過程などを記載した書面を添付することで、適切な申告書類であることを証明する制度を指します。

書面添付がされている=税理士のお墨付きと判断されるため、税務調査などが行われる可能性が低くなるといわれています。

4-3. イレギュラーな対応に関するその他報酬

イレギュラーな対応を税理士に依頼した際には、その他の報酬が発生する可能性があります。

たとえば申告期限ギリギリで対応しなければならない場合や、必要書類の収集も依頼した場合などに発生します。

具体的な事例は下記のとおりです。

|

事務所によって、どの業務に対して報酬が発生するかが異なるため注意しましょう。

5. 相続税の申告費用についてよくある質問

相続税の申告費用についてよくある質問をまとめました。

|

<申告費用についての質問>

|

相続税の申告費用についての疑問を解消しましょう。

5-1. 申告自体に費用はかかるの?

相続税申告にはさまざまな費用がかかりますが、税務署に申告する行為自体には費用はかかりません。

申告した後に相続税を払うためその費用は必要になりますが、申告は無料で行えます。

申告自体は期限内に終えなければいけない義務となるため、申告行為自体には費用が設定されていないのでしょう。

5-2. 申告しなかった場合やミスした場合にかかる費用はある?

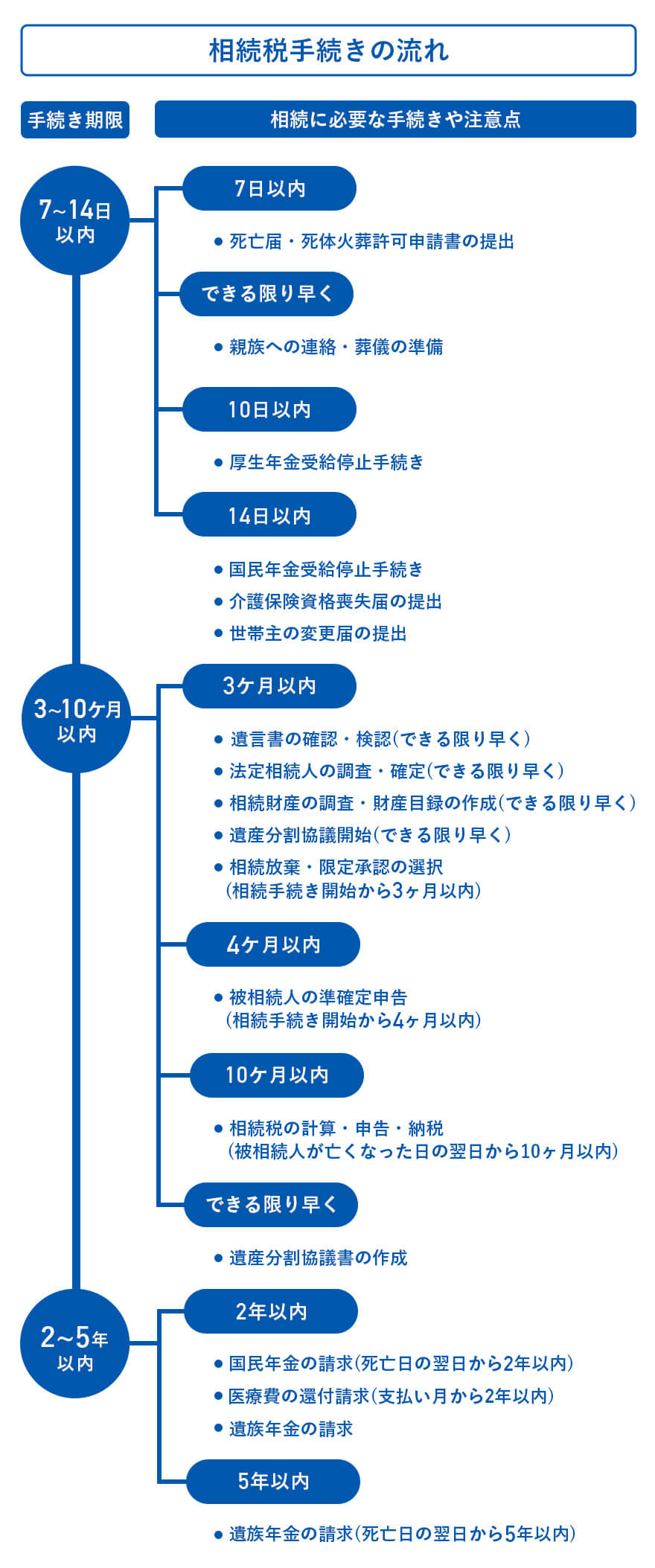

相続税の申告期限は、「被相続人が亡くなったことを知った日の翌日から10ヶ月以内」と定められています。

そのため期限までに申告しなかった場合にはペナルティが課せられます。

また期限内に申告した場合でも内容に不備があった場合には、ペナルティの対象となるため注意しましょう。

<無申告・申告ミスによるペナルティ>

| 申告・納税ミスの内容 | 加算税の種類 | 加算税割合 |

| 法定申告期限を過ぎている | 無申告加算税 | 課税額の15%(50万円を超える部分は20%) |

| 申告金額が不足している | 過少申告加算税 | 課税額追加分の10%(加算分が当初の課税額と50万円のどちらか多い方を上回る場合は15%) |

| 申告時の不正行為 | 重加算税※ |

過少申告の場合:課税額追加分の35% 無申告の場合:40% |

| 納期限までに支払えなかった | 延滞税 | 課税額の7.3%(上記は年率/日割り加算) |

悪質な行為の場合には40%もの税率が課せられてしまうため、相続税は必ず正確に申告することが大切です。

6. まとめ

ここまで相続税申告にかかる費用について解説してきました。

相続税の申告手続きは税務署への申告自体に費用はかかりません。

しかし申告に必要な書類の発行手数料や登記に関する税金など、手続き全体でかかる費用は決して安くありません。

本記事を参考に自分の相続の場合にはどのくらいの費用がかかりそうなのか確認し、相続税申告の際にお役立てください。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください