相次相続控除とは

相次相続とは、10年以内にたて続けに相続が発生することのことを言います。例えば、3年前にお父様の財産を相続し、今度はお母様の財産の相続が発生という状況のことをさします。

このような場合、税額も大きくなり、相続税を払う側の負担が大変大きくなります。そこで、一定額を相続税額から控除する制度があり、それを「相次相続控除」と呼びます。

この場合、最初に発生した3年前のお父様の相続のことを「第一次相続」、今回のお母様の相続を「第二次相続」と呼びます。 相次相続控除とは、「第二次相続」の時に、「第一次相続」の一部分を差し引くことができるしくみです。

相次相続控除の必要条件と対象者

相次相続控除の必要条件

相次相続控除は以下の全ての条件が満たされた場合に適用されます。

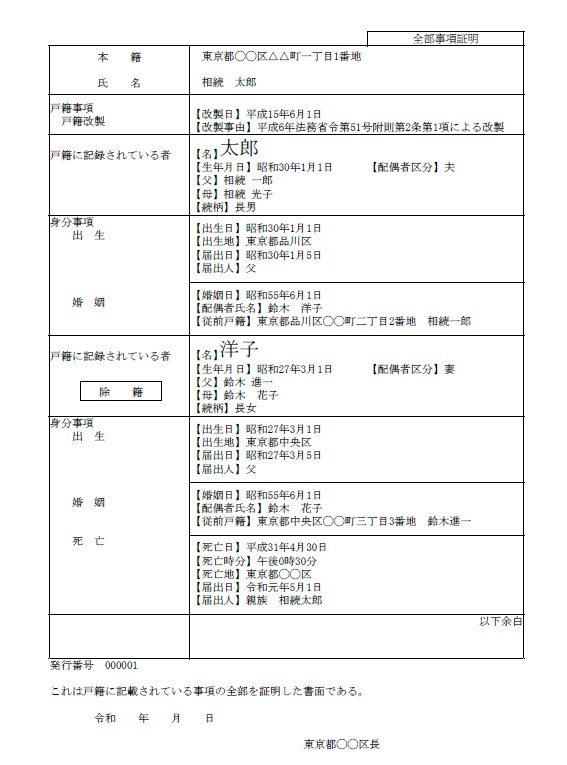

- 第二次相続の被相続人が第一次相続の相続人である

- 第二次相続の被相続人が第一次相続で財産を取得しており、相続税が課されている

- 第一次相続開始から第二次相続開始までの期間が10年以内であること

相次相続控除の対象者

相次相続控除が適用されるのは「第二次相続の相続人」に限られます。

また、相続を放棄したもの、及び、相続権を失ったものが遺贈によって財産を取得した場合は、適用ができません。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください