相続が発生したとき、被相続人(亡くなった人)の財産は、被相続人から相続人に承継されます。それでは、被相続人の死亡によって支払われる「生命保険金」は、被相続人から承継する財産といえるのでしょうか。

結論からいうと、生命保険金のうち一定のものは相続税の対象となり、さらに要件を満たせば一定額まで非課税で受け取ることができます。

今回の記事では、みなし相続財産として代表的な「生命保険」について、課税価格の計算など具体例を挙げながら相続時のポイントを解説します。

目次

1. 生命保険には相続税がかかるのか?

被相続人が亡くなったことを起因として相続人が受け取ることになる生命保険は、みなし相続財産と呼ばれ、相続税の課税対象となります。

では、生命保険金であればすべて課税対象となってしますのでしょうか。

また、生命保険金は相続税法上、どのような性質を持ち、どのように扱われるのかについて確認しましょう。

1-1. 生命保険金は「被相続人」ではなく「受取人」の財産

民法に定められる相続は、被相続人がもともともっている権利や財産が、被相続人の死亡によって相続人に移転することを指します。

それなら生命保険金も被相続人の死亡によって受け取るお金ですから、相続財産のようにも思えるのですが、これは本来の相続財産ではありません。

生命保険金は、受取人に指定された人の固有の財産として扱われるからです。

正確にいうと、固有の財産となるのは生命保険金を請求できる「権利」ですが、いずれにせよ被相続人の財産ではないため、本来の相続財産にはなりません。

このことから生命保険金は、原則、相続放棄をした相続人であっても受け取ることができますし、遺産分割の対象にもならないという本来の相続財産とは異なる特徴があります。 遺産分割を終えるまでの資金調達としても有効です。

1-2. 生命保険金は本来の相続財産ではなく「みなし相続財産」

民法上、生命保険金は相続財産にはなりません。

これに対し、相続税法では、生命保険金でも相続税の対象になるものがあります。

なぜ本来の相続財産にあたらないものを相続税の対象にするのかというと、相続税法が財産に公平に課税することを目的としているからです。

生命保険金のように、本来の相続財産ではないものの相続税を計算する上で相続財産とみなされるものを「みなし相続財産」といいます。

ただし、相続税の対象になる生命保険金は、その保険料負担者が、被相続人であるものに限られます。それ以外は、別の税金の対象です。具体的には、次のようになります。

| 被保険者 | 受取人 | 保険料負担者 | 税金の種類 |

| 被相続人 | 相続人 | 被相続人 | 相続税 |

| 被相続人 | 相続人 | 相続人 | 所得税 |

| 被相続人 | 相続人 | 他の相続人など第三者 | 贈与税 |

もし保険料負担者が被相続人以外にもいる場合は、次の計算式で算出した額が、相続税の対象になります。

<計算式>

生命保険金 × 被相続人が負担した保険料 ÷ 払込保険料の総額

生命保険金の受取人を被保険者自身としている契約の場合、相続の時には受取人がいないことから、相続人の間で、誰に権利が帰属するか争いになることがあります。一般的には、被相続人が自ら契約したものであれば、その相続人の固有の財産となると考えられていますが、このような契約を発見したときは専門家に相談しましょう。

1-3. 受取人に関わらず相続税の課税対象になる

みなし相続財産は、権利や財産を取得した人が相続人の場合は「相続」、相続人でない場合は「遺贈」として扱われます。

民法の上では、遺贈はあくまで贈与であって、相続と同義ではありません。

遺贈の内容にもよりますが、特定遺贈であればマイナスの財産の承継がないなど、相続との扱いに違いがみられます。

これに対し、相続税法では、相続も遺贈も、ともに課税の対象となります。

【みなし相続財産】

| みなし相続財産の受取人 | 扱われ方 | 相続税の対象 |

| 相続人 | 相続 | ◯ |

| 相続人でない人 | 遺贈 | ◯ |

ただし生命保険金では、相続人が受取人である場合とそれ以外の人が受取人である場合で、「非課税額」の適用に違いがあります。

詳しくは次項の「生命保険の非課税枠について」で解説します。

1-4. 相続税がかかる生命保険金とかからない生命保険金

生命保険とひとくちにいっても、被保険者が死亡した際に受け取る死亡保険金や長期間就業が難しい状況になった際に受け取る就業不能給付金など、さまざまな種類があります。

実は、すべての生命保険金が相続税の課税対象となるわけではありません。

まずは相続税がかかる生命保険金から紹介します。

|

相続税がかかる生命保険金 |

|

前述のように、これらの生命保険金は相続税・所得税・贈与税いずれかの対象となり、保険料負担者が被相続人であった場合には、相続税の対象となります。

続いては、相続税がかからない生命保険金をみていきましょう。

|

相続税がかからない生命保険金 |

|

これらの給付金や一時金は、相続税に限らず税金がかからない非課税の給付金だと定められています。(所得税法施行令第30条第1号)

これらの給付金は相続の際(被相続人が亡くなったとき)に給付されるものではありませんが、税金の知識として覚えておくといいでしょう。

2. 生命保険の非課税枠について

みなし相続財産となる生命保険金のうち、受取人が「相続人」であるものは、一定額まで相続税が非課税になります。これは、生命保険金が被相続人の遺族の生活保障のために行われるものであることへの配慮と考えられます。

| 生命保険金の受取人 | 非課税の適用 |

| 相続人(相続放棄した人を除く) | あり |

| 相続人以外の人 | なし |

法律上の相続人でない人が受け取った生命保険金に、非課税額は適用されません。

節税対策として生命保険を活用したいときは、受取人が相続人でなければ効果がないことに十分注意が必要です。

2-1. 生命保険金の非課税限度額

生命保険金のうち相続税が非課税になる限度額は、次の金額です。

<生命保険金の非課税限度額>

500万円×法定相続人の数

この非課税限度額を、生命保険金を受け取った相続人で分けます。1人あたりの非課税限度額ではありません。

なお相続放棄をした人は、非課税の適用を受けることはできませんが、上記の法定相続人の数には含めます。

非課税限度額を計算したら、まずその額を、相続人が受け取った生命保険金の合計額と比べます。もし相続人が受け取った生命保険金の合計額が非課税限度額以下であれば、生命保険金の全額が非課税となります

これに対し、相続人が受け取った生命保険金の合計額が非課税限度額を超えていれば、各相続人の生命保険金の額の比率で非課税限度額を分けます。 計算式は次のとおりです。

<各相続人の非課税額>

非課税限度額 × その相続人が取得した生命保険金 ÷ 全相続人が取得した生命保険金の合計額

非課税限度額を超過した分は、相続税の課税価格に計上され、他の相続財産と合わせて相続税の課税対象になります。

3. 生命保険の相続税の計算方法(具体的なケース)

相続税は、各相続人の課税価格の合計より基礎控除額を差し引いた残額から計算されます。生命保険金の場合、課税価格に計上されるのは、生命保険金から非課税額を控除した額です。

それでは生命保険金の課税価格の計算方法を、次の5つの例で確認しましょう。

・【例1】生命保険金の額が非課税限度額以下のケース

・【例2】生命保険金の額が非課税限度額を超えるケース

・【例3】保険料負担者が被相続人の他にもいるケース

・【例4】相続人でない受取人がいるケース

・【例5】相続放棄をした相続人がいるケース

【例1】生命保険金の額が非課税限度額以下のケース

▼各人が取得した生命保険金

・配偶者・・・300万円

・長男・・・・300万円

※保険料負担者は(特に記載がある場合を除いて)被相続人。以下、この項で同じ。

▼法定相続人

配偶者、長男

▼非課税限度額の計算

500万円×2人=1,000万円

▼各人に適用される非課税額

生命保険金の合計(300万円+300万円)が非課税限度額(1,000万円)以下なので、全額が非課税となります。

・配偶者 非課税額300万円

・長男 非課税額300万円

▼生命保険金の課税価格

・配偶者 0円

・長男 0円

【例2】生命保険金の額が非課税限度額を超えるケース

▼各人が取得した生命保険金

・配偶者 1,200万円

・長男 500万円

・次男 300万円

合計 2,000万円

▼法定相続人

配偶者、長男、次男

▼非課税限度額の計算

500万円×3人=1,500万円

▼各人に適用される非課税額

生命保険金の合計(2,000万円)が非課税限度額(1,500万円)を超えるので、非課税限度額をそれぞれの生命保険金の比率で分配します。

・配偶者 900万円(1,500万円×1,200万円/2,000万円)

・長男 375万円(1,500万円×500万円/2,000万円)

・次男 225万円(1,500万円×300万円/2,000万円)

▼生命保険金の課税価格

課税価格は、生命保険金から非課税額を控除した金額になります。

・配偶者 300万円(1,200万円-900万円)

・長男 125万円(500万円-375万円)

・次男 75万円(300万円-225万円)

【例3】保険料負担者が被相続人の他にもいるケース

▼各人が取得した生命保険金

・配偶者 1,500万円

・長男 1,000万円(長男の生命保険金は、被相続人と配偶者が半分ずつ保険料を負担)

合計2,000万円

長男の生命保険金のうち、被相続人が保険料を負担しているのは500万円分です。したがって相続税の対象になる生命保険金は、配偶者1,500万円+長男500万円で合計2,000万円です。

残りは、配偶者から長男に対する贈与になります。

▼法定相続人

配偶者、長男

▼非課税限度額の計算

500万円×2人=1,000万円

▼各人に適用される非課税額

・配偶者 非課税額750万円(1,000万円×1,500万円/2,000万円)

・長男 非課税額250万円(1,000万円×500万円/2,000万円)

▼生命保険金の課税価格

・配偶者 750万円(1,500万円-750万円)

・長男 250万円(500万円-250万円)

【例4】相続人でない受取人がいるケース

▼各人が取得した生命保険金

・配偶者・・・・・・・・・・1,200万円

・長男・・・・・・・・・・・300万円

・長男の子(被相続人の孫)・300万円

▼法定相続人

配偶者、長男

▼非課税限度額の計算

500万円×2人=1,000万円

▼各人に適用される非課税額

被相続人の孫は相続人にならないため、非課税額の適用はありません。

・配偶者 800万円(1,000万円×1,200万円/1,500万円)

・長男 200万円(1,000万円×300万円/1,500万円)

・長男の子 0円

▼生命保険金の課税価格

・配偶者 400万円(1,200万円-800万円)

・長男 100万円(300万円-200万円)

・孫 300万円(300万円-0円)

【例5】相続放棄をした相続人がいるケース

▼各人が取得した生命保険金

・配偶者・・・1,000万円

・長男・・・・500万円

・次男・・・・500万円(次男は相続放棄をしている)

▼法定相続人

配偶者、長男、次男

▼非課税限度額の計算

500万円×3人=1,500万円

相続放棄をした次男も、法定相続人としてカウントされます。

▼各人に適用される非課税額

・配偶者 1,000万円(1,500万円×1,000万円/1,500万円)

・長男 500万円(1,500万円×500万円/1,500万円)

・次男 0円

次男は相続放棄をしているため、非課税の適用はありません。

▼生命保険金の課税価格

・配偶者 0円(1,000万円-1,000万円)

・長男 0円(500万円-500万円)

・次男 500万円

4. 生命保険の相続税を計算する際の注意点

生命保険の相続税を計算する際には、3つの注意点があります。

1. 生命保険金の名義変更に相続税がかかることも

2. 相続放棄をすると非課税枠の適用がない

3. 孫の受け取った生命保険金は2割加算

4-1. 生命保険金の名義変更に相続税がかかることも

生命保険に関して、みなし相続財産として相続税の対象になるものがもう一つあります。 生命保険の契約者変更に伴う「保険契約の権利の移転」です。

たとえば、夫が妻を被保険者とする生命保険に加入し、夫が保険料を負担していたとします。 この時、妻より先に夫が亡くなると、夫が契約した生命保険は、生命保険会社に手続きを行うことによって、契約名義をお子さんなどに変更することができます。

この生命保険が、一般的な定期保険(いわゆる掛け捨ての保険)であれば相続税の対象にはなりません。

しかし、解約返戻金などのある保険(いわゆる貯蓄性のある保険)の場合、その解約返戻金相当の財産の移転があったものとみなされます。

この解約返戻金相当額が、みなし相続財産に該当します。

なお平成27年税制改正によって、平成30年1月1日以降から、契約者死亡によって契約者変更が行われると、保険会社は、解約返戻金の額に関わらず税務署にその変更にかかる支払調書を提出することになっています。

4-2. 相続放棄をすると非課税枠の適用がない

相続放棄をした相続人や相続権を失った人は、生命保険の非課税限度額の適用を受けることはできません。

ただ、前述の通り生命保険の非課税限度額を計算する法定相続人数にはカウントされるため、相続放棄をした人以外の法定相続人の控除額が増えることになります。

また、下記3つの保険金は状況によっては「本来の相続財産」として扱われるため、生命保険の非課税枠を利用することはできないため注意しましょう。

- 生存保険金

生きていることを前提として支払われる保険金のため、被相続人が存命しているときに受け取った、あるいは元々予定されていた振り込み前に相続人が亡くなってしまったときの保険金であるため、本来の相続財産として扱われる。 - 入院給付金

入院時に支払われるお金のことで、受取人が被相続人となっている場合は本来の相続財産として扱われる。

- 特約還付金

特約として設けられた保険に関して、被保険者が亡くなった時に還付されるお金のことで、本来の相続財産として扱われる。

4-3. 孫の受け取った生命保険金は2割加算

相続税では、配偶者及び一親等の血族(子、両親)以外の人が遺贈などによって財産を取得した場合、相続税額が2割加算されてしまいます。

相続税対策や孫にお金を残したいという思いで、生命保険の受取人を孫に設定している場合がありますので注意が必要です。

生命保険金はみなし相続財産となるため、代襲相続人では無い孫が受け取った場合には、2割加算の対象となってしまいます。

5. 生命保険の相続税についてよくある質問

生命保険の相続税についてよくある質問をまとめましたのでご覧ください。

1. 生命保険金を受け取ると税務署に知られる?

2. 生命保険金は非課税限度額を超えるとすぐに相続税がかかる?

5-1. 生命保険金を受け取ると税務署に知られる?

保険会社には、100万円を超える生命保険金の支払いを行った場合、その支払先や金額などを記載した支払調書を税務署に提出する義務があります。つまり、100万円を超える生命保険を受け取ったことは、税務署が把握しています。

そのため指摘されやすいポイントであり、申告の際には漏れがないように注意が必要です。

5-2. 生命保険金は非課税限度額を超えるとすぐに相続税がかかる?

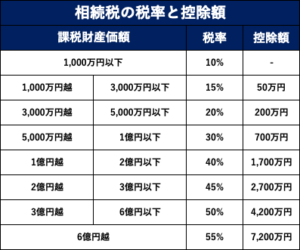

生命保険金が非課税限度額を超えたとしても、直ちに相続税が発生するわけではありません。

生命保険金から非課税額を控除した課税価格は、他の財産の課税価格(例:現金預金、不動産、有価証券など)と合計され、そこから基礎控除額を差し引いた額が相続税の対象になります。

つまり、課税価格の合計が基礎控除額以下であれば、非課税限度額を超えたとしても相続税はかかりません。

<基礎控除額の計算式>

3,000万円+600万円×法定相続人の数

ちなみに、基礎控除額における法定相続人の数も、生命保険金の非課税限度額の法定相続人と同様に、相続放棄をした人を含みます。

関連記事: 相続税の基礎控除とは?控除の種類・控除額の計算方法

6. 生命保険の非課税枠を活用して相続税対策をしよう!

生命保険の非課税枠を活用すれば、生命保険金は有効な相続税対策になります。

ポイントは、

・相続税の対象になる契約を行うこと

・非課税となる対象者を誤らないこと

です。

生命保険を活用した相続税対策のご相談は、相続専門の税理士にお寄せください。

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください