相続税の申告をスムーズに行うための大事なポイントは、生前の対策をしっかりと行っておくことです。 被相続人が元気なうちに、財産と相続人を確定しておき、3つの相続対策(遺産分割対策、節税対策、納税対策)をできるだけ早い段階で検討していくのがよいでしょう。

| 目次 |

|---|

|

1.相続発生前の準備の概要 |

相続発生前の準備の概要

以下の表に相続発生前に準備しておいたほうがよいことの概要をまとめます。 詳細は表の下部に記載していきますので、合わせてご確認ください。

| 対策 | 項目 | やること |

| ①財産の把握 | 財産・債務の確定 |

|

| ②相続人の確定 | 法定相続人の周知 |

|

| ③遺産分割対策/節税対策 | 遺言書の作成 |

|

| 生前贈与 |

|

|

| ④節税対策 | 小規模宅地の特例 |

|

| ⑤納税対策 | 保険の検討 |

|

| 不動産の換金 |

|

|

| 物納の検討 | ||

| ⑥事業承継対策 | 後継者の専任 |

|

①財産の把握

相続の対象となる財産は、預金や不動産だけでなく、ローンや未払金の等の債務も含まれます。 相続財産を把握・整理するためにも財産目録を作成する必要があります。

相続財産となるもの

- 預貯金、有価証券(株式、国債、地方債、社債、手形)、貸付金などの金銭債権

- 土地、建物、現金、借地権、貴金属、車、家具、書画骨董

- 生命保険、退職金、遺族年金、祭祀財産(位牌、仏壇、墳墓など)

相続財産から控除するもの(債務)

- 銀行や会社などからの借金や未払利息

- 治療費・入院費などの医療費未払い分

- 固定資産税・所得税・住民税の未納分

②相続人の確定

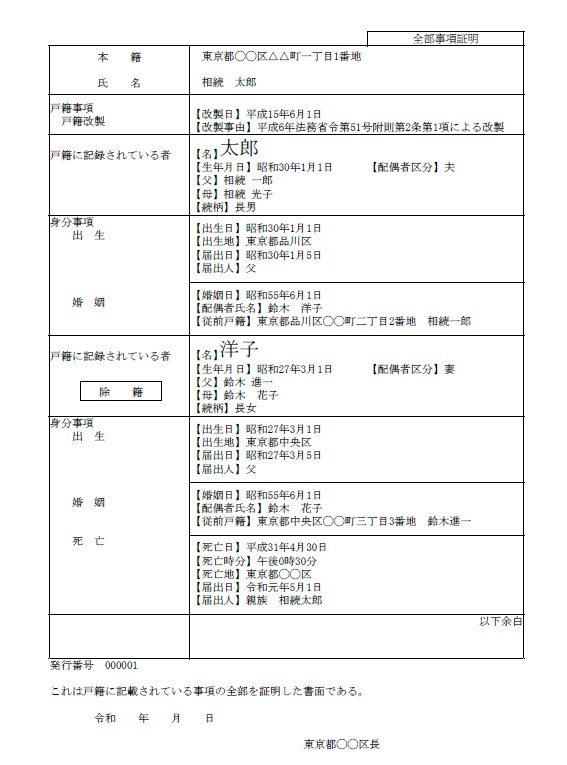

相続が発生した場合に、誰がどれくらい財産をもらうか確認しておくのがよいでしょう。 家族関係図を作成し、さらに相続人を確定するために、被相続人の「出生から死亡までの連続した戸籍謄本等」を市区町村役場で取得しておきましょう。 そして法定相続人を周知しておくのをお勧めいたします。

遺言書の作成

自分が亡くなった後、遺産争いが起こって家族がバラバラになることも少なくありません。 生前に自分の意思を相続人に伝えるためにも、遺言書の作成をお勧めします。

遺言書作成にあたって確認すべきこと

- 公正証書遺言の作成方法

- 遺言書の作成費用

- 遺言執行者の指定

生前贈与の検討

遺産分割協議により財産を分けることは、家族全員の合意が必要ですが、本人の意思で贈与により遺産を分割することが可能です。 贈与の方法にも色々と種類があるので、それぞれの特徴を掴むことにより、遺産分割対策だけでなく、節税対策にも活用できます。

生前贈与の方法

- 暦年贈与

- 贈与税の配偶者控除

- 相続時精算課税

- 教育資金の贈与税非課税措置

④節税対策

小規模宅地等の特例とは、相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、最大80%の減額が認められているものです。 非常に大きなメリットが取れる反面、きちんと理解していないと、実際に相続が発生した時にどんでん返しを食らう羽目になります。 適用できるかどうかの判断は専門知識を必要とするので、専門家への相談をお勧めします。

⑤納税対策

保険の検討

生命保険は、単なる遺族の生活資金となるだけでなく、いくつかメリットがあります。

生命保険のメリット

- 非課税枠の利用 相続人が生命保険金を相続した場合、「500万×法定相続人の数」の額が非課税になります。 現金で持っているよりもメリットが取れます。

- 納税資金の原資として利用可能 相続税の納税は、現金による一括納付が原則です。 相続財産が不動産ばかりだと納税資金に困ります。 保険による流動資産の確保は納税対策にも有効です。

- 代償金として利用可能 保険金は受取人を指定することが可能です。 特定の相続人を受取人に指定しておけば、その相続人に現金の遺産分割ができます。 遺産分割時にはそれを原資として代償金の支払いが可能です。

不動産の換金

遺産のほとんどが不動産の場合、納税ができないことが予想されます。 現状分析を行うことで、不要な不動産を売却したり、交換して残したいものとそうでないものを、峻別しておく必要があります。

物納の検討

延納でも相続税の支払いが困難な場合に限り、現金の代わりに土地や建物などで納税する「物納」という方法を選択できます。 しかし、物納できる財産の種類は決まっており、優先順位も決まっています。

また、物納不適格財産と認定された場合には、物納が許可されませんので、物納を検討する場合には、要件に合致しているか確認しておく必要があります。

第1順位 国債、地方債、不動産、船舶

第2順位 社債(特別の法律により法人の発行する債券を含みますが、短期社債等は除かれます。)、株式(特別の法律により法人の発行する出資証券を含みます)、証券投資信託又は貸付信託の受益証券

第3順位 動産

⑥事業承継対策

後継者の選任

企業オーナーの方にとって事業の承継は、すなわち資産の承継です。 また、後継者問題は企業にとって最大の課題であり、かつリスクとなり得ます。 承継における対策のポイントはいくつか存在しますが、中でも重要な対策は自社株対策です。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください