相続税の申告を行う際には、相続税の申告書に加えて様々な書類の添付が必要になります。 今回は、一般の場合(特例等を受けない場合)及び配偶者税額軽減特例を受ける場合における必要書類を確認していきましょう。

一般(特例等を受けない)の場合

一般の相続税申告時(特例等の適用を受けない場合)に添付が必要になる主な書類は次のとおりです。

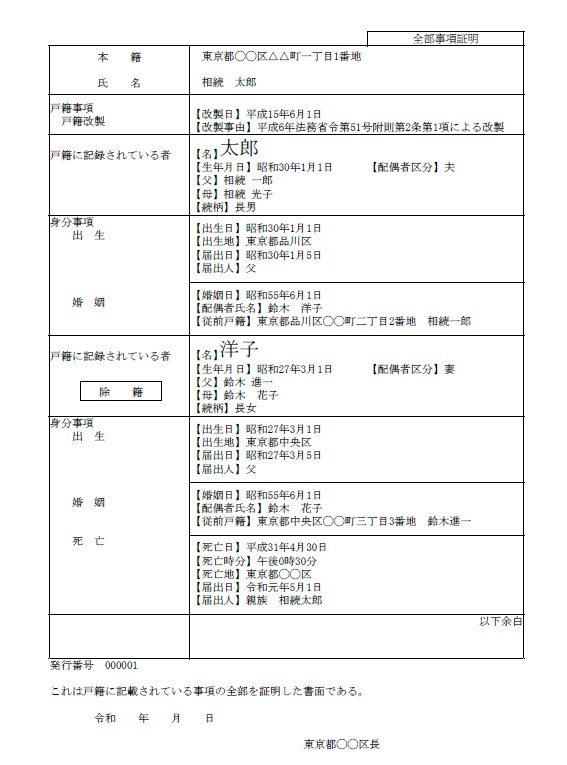

①被相続人の全ての相続人を明らかにする戸籍の謄本(相続開始の日から10日を経過した日以後に作成されたもの)

相続税の申告を行うにあたり、相続人の確定が最重要事項となります。そのため、被相続人の全ての相続人を明らかにする目的で戸籍謄本を確認資料としています。

死亡事項が記載された戸籍謄本作成に係る事務処理の時間的余裕を考慮して、相続開始の日から10日間以上空ける様にされています。

②遺言書の写し又は遺産分割協議書の写し

相続財産の具体的な分割方法・分割先を確認するための資料です。最終的に決定した段階の資料を添付しましょう。

③相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

具体的な日付の指定はありませんが、出来る限り新しい日付の印鑑証明書を用意しておく方が無難といえます。

④相続時精算課税適用者がいる場合には、被相続人及び相続時精算課税適用者の戸籍の附票の写し(相続開始の日以後に作成されたもの)

相続開始の日以後に作成されたものを用意することで、被相続人が亡くなる直前に行った相続時精算課税適用に関する事項が記載された戸籍の附票を準備することができます。

(注) 一般の相続税申告の場合、②及び③の書類については、添付するかしないかを任意で選ぶことができます。実務においては、基本的に添付書類として扱われています。

配偶者税額軽減特例を受ける場合

配偶者税額軽減特例を受ける場合に添付が必要になる主な書類は次のとおりです。

①被相続人の全ての相続人を明らかにする戸籍の謄本(相続開始の日から10日を経過した日以後に作成されたもの)

②遺言書の写し又は遺産分割協議書の写し

③相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

※ ①~③は、上記「一般の場合における①~③」参照。

④申告期限後3年以内の分割見込書(申告期限内に分割ができない場合のみ)

申告期限までに分割の目途が立たない場合は、一旦見込みによる申告を行う必要があります。

(注) なお、重複する書類がある場合には、重ねて提出する必要はありませんので、複数の特例を受ける場合に、その特例の数だけ各書類を準備する必要はありません。

相続人それぞれの状況において必要となる書類が変わってきます。 スムーズな相続税申告のためにも、適宜、専門家に依頼するなどし、確実に手続きを進めていくことが大切になるでしょう。

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください