相続対策について考えるとき、まず相続財産に何があるのかを調べなければなりません。どのような財産があるのか把握するために作成するものが財産目録です。とはいっても、いざ財産目録を作ろうと思ってもどのようにして作っていいのかが分からない方がほとんどです。

今回は、財産目録について作成するメリット、作成例、作成時のポイントについて解説していきます。

| 目次 |

|---|

|

1.財産目録とは |

1.財産目録とは

「財産目録(ざいさんもくろく)」はその名のとおり財産を一覧表にしたもので、ある時点、たとえば相続発生時に被相続人が持っている財産をすべて記載して一覧表にしたものです。

財産目録は相続だけでなく、法律上の手続きで財産を把握する必要があるときに作られますが、相続時には相続特有の作成ポイントもあります。 財産の一覧表というと会社の貸借対照表や法人申告時の内訳明細書のようなものを思い浮かべる方もいらっしゃいますが、財産目録とは作成の目的や財産評価の方法が異なります。

財産目録を作成するとどんなメリットがあるのかみていきましょう。

2.財産目録を作成するメリット

3.(1)無用な相続トラブルを避けることができる

相続財産目録は、相続人同士の話し合いをスムーズに進めるために必要不可欠なものです。

遺産分割協議をするときに財産目録なしに話を進めようと思っても、どのような財産があるのかどのくらいの評価額なのかが具体的に分からなければ話を進めることができません。

遺産分割協議のときには財産目録を用意し、当事者全員に配布して話し合いを進めることで話し合いがスムーズにまとまりやすくなります。

最初にきちんとした財産目録を作成しておけば、あとから預金通帳にあると思っていた金額が少なかった、借金が思っていたよりたくさんあったなどという事態も避けることができ、どの財産を誰が相続するのかを話し合いやすくなり相続時のトラブルを避けることができます。

3.(2)相続税申告の時に必要に資料として役立つ

相続税の申告手続きには相続財産の一覧表を記入する箇所があります。このときに財産目録があれば財産目録を見ながら書いていくことができるので手間が省け、申告手続きをスムーズに進めることができます。

相続税の申告時だけではなく、そもそも相続税の申告が必要なのかどうか、相続税はどのくらいになりそうなのかを考えるときにも財産目録をもとに考えていくことができるので、相続発生時には財産目録は必須のものといえるでしょう。

ここまでで、相続トラブル回避とスムーズな相続税申告のために、財産目録が有用であることがわかりました。

有効活用するには、正確な財産目録を作る必要があります。ここからは財産の種類別に、財産目録の具体的な書き方を解説します。みていきましょう。

4.財産目録の具体的な書き方

相続財産目録には、相続発生時に被相続人が所有している全ての財産を記載します。財産には、不動産、現金や預貯金、株式や投資信託、生命保険、債務などがあります。それぞれ具体的にポイントをみていきましょう。

4.(1)不動産等

不動産に必要な項目は、所在・地番、地目や種類、地積や床面積、名義、評価額、その他のその不動産の現状がどうなっているかです。

土地や建物には、登記簿謄本、固定資産評価証明書、納税通知書など参考にできる資料があります。特に登記簿謄本は名義が誰になっているのかを確認できますので、財産目録を作成するときには取りよせるようにしましょう。

市役所で名寄帳と固定資産評価証明書を交付してもらい、不動産の種類や評価額の参考にします。

不動産のほかに動産がある場合もあります。動産は、所在場所、名称や詳細、金額等を書いていきます。

4.(2)現金や預貯金

現金は実際にある現金の金額を書いていけばよいのですが、預貯金にはさまざまな種類があります。財産目録には、普通預金か定期預金かといった預貯金の種類、銀行名支店名、口座番号、金額、名義人を記載します。

預貯金は残高証明書だけではなく、通帳記入をするか明細をとりよせ相続発生直前の動きが分かるようにしておくと、相続発生前に相続人の1人が預金を引き出し使いこんだのではないかという憶測によるトラブルを避けることができます。

現金についても相続財産として保管しているものは、他の現金と一緒にならないように保管するように気をつけるようにしましょう。

最近では、ネットバンクが普及しているため通帳がない預貯金も増えています。被相続人にどのような預金があったのかを把握するために、預金作成時の書類が保管してあるかどうか、金融機関からの郵便物やパソコン・スマホに金融機関からのメールが来ていないかをチェックすることが必要になります。

4.(3)株式や投資信託

株式や投資信託がある場合には財産目録に、種類、証券会社、銘柄、株式番号、数量、価格、名義人を記載していきます。

株式や投資信託も株券などの証書がないと、どのようなものを所有していたのか分からないことが多いですので、証券会社からの郵便物やメールに注意する必要があります。

株式や上場株式の評価額は市場価格があり分かりやすいのですが、非上場株式の場合は評価額を調べるのは難しい場合があり株式評価をしなければならない場合があります。

相続対策に強い税理士は株式評価についての相談も受け付けていますので、アドバイスを受けたり株式評価の依頼をするとよいでしょう。

4.(4)生命保険、その他の財産

生命保険は、受取人が被相続人の場合に相続財産に含まれますので、財産目録に記載する必要があります。厳密には被相続人の財産ではないのですが、「みなし相続財産」として相続税の計算を行うために必要になります。

受取人が被相続人でない場合には相続財産に含まれませんので、財産目録に記載する必要はありません。

その他にも自動車、宝石、書画骨董などがある場合には、財産目録に記載していきます。評価額がわからない場合には査定に出す必要があります。

4.(5)債務

債務はマイナス財産として財産目録に記載していきます。債務の種類、返済相手の氏名、未返済額、返済期日などを記載していきます。 相続発生時には入院費用の未払額、葬式費用があります。どのようなものが被相続人の財産からひくことができるのかを考えて記載していく必要があります。

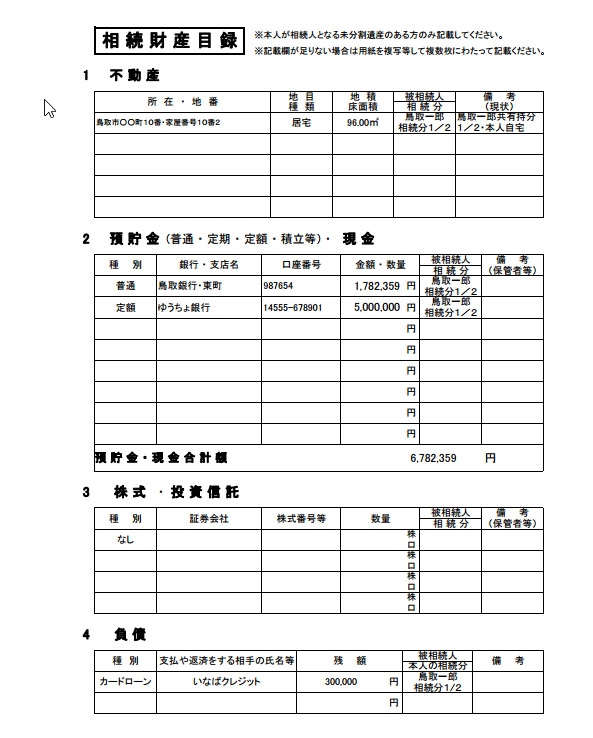

ここまで財産の種類ごとに、相続財産目録作成のポイントを解説してきました。ここからは、実際の記載例を紹介していきます。

5.相続財産目録の記載例

財産目録には決まった形式はありませんが、以下の記載例を参考にして作成していくとよいでしょう。

(出典)http://www.courts.go.jp/tottori/vcms_lf/12080105zaisanmokuroku-rei.pdf

東京家庭裁判所では財産目録の書式が掲載されているので、これをダウンロードしたりアレンジして使うのも良いと思います。

参考)http://www.courts.go.jp/tokyo-f/vcms_lf/shokaizaisanmokuroku.pdf

財産の状況によっては財産目録の書式も作り変えていかなければならない場合があります。相続専門の税理士に財産目録の作成を依頼するのもひとつの方法です。

6.財産目録作成時のポイント

財産目録を作成しようと思うと集めなければならない資料が多く、相続時に特有の気を付けなければならない点もあります。しかし、財産目録がしっかり作成されていないと相続トラブルの原因となりかねません。

このような場合に強い味方となってくれるのが、相続に強い税理士の存在です。

デリケートな相続問題について相談する場合には、信頼のできる税理士を見つけることが大切になります。トラブルに発展する可能性が低い相続手続きであっても、専門家が客観的な視点から作成した財産目録があると、相続人の納得性も高まりますし、よりスムーズな相続手続き・相続税申告を実現することができるでしょう。

また、きちんとした税理士であればトラブルの多い相続問題にも親身になってアドバイスをしてくれますし、手間のかかる財産目録の作成はもちろん申告手続きまで依頼することができるので、相続トラブルが発生しそうな場合や、状況が複雑な相続手続きを進めなければならない場合であっても、心強い味方となります。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

関連リンク

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください