財産目録とは、一定時点における所有財産を全て網羅した一覧表をいいます。

法律上、相続時において財産目録を作成する義務はありませんが、相続財産目録を作成しておくと実際に相続税がいくらかかるのか?をシミュレーションできる他、あらかじめ具体的に相続財産が把握されていれば、遺産分割協議を進める上で相続人同士の話し合いをスムーズに行うことができるため、相続財産目録を作成しておいた方が良いでしょう。

| 目次 |

|---|

|

1.財産目録を作成するメリット |

1.財産目録を作成するメリット

財産目録の目的は、相続開始時点ですぐに資産を発見できるようにすることですが、財産目録を作成しておくと、相続税の申告時だけではなく、相続の生前対策にもメリットがあります。

<財産目録を作成するメリット>

①申告時-相続トラブルの回避

②申告時-スムーズな相続税申告

③生前対策-遺言書作成

④生前対策-将来発生する相続のシミュレーション

⑤生前対策-相続放棄等、相続方法の選択の準備

①申告時-相続トラブルの回避

財産目録を作成しておくと、遺産分割協議時に相続人同士の話し合いをスムーズに進めトラブルを避けることができます。

始めに財産目録を作成し財産の全体像を把握しておくことで、「配当通知が郵送されたことで家族も知らない株式投資があることが分かった」「借金が思ったより沢山あった」という事態を避けることができます。

また、財産目録で全体像が分かるため、誰がどの財産を相続するのか話し合いがしやすくなり、遺産分割協議自体をスムーズに進めることができます。

②申告時-スムーズな相続税申告

相続税の申告手続には、相続遺産の一覧表を記入する箇所があるため、財産目録を作成しておくと相続税の申告時の手間を省くことができます。

③生前対策-遺言書作成

財産目録は、自筆証書遺言書を作成する時にも活用ができます。

自筆証書遺言書に財産を記載しますが、財産目録を遺言書に添付すれば「財産目録〇番の財産」と記載することができます。

さらに、2019年の法改正により財産目録の作成要件が緩和され、2019年1月13日以降に作成される遺言書からは別紙として添付される財産目録については字書である必要がなくなりました。

参考コラム:自筆証書遺言書の正しい書き方を種類別、ケース別で解説>2019年の法改正後のルール

④生前対策-将来発生する相続のシミュレーション

相続の生前対策を行う上で全ての財産の把握は必須で、その際に財産目録を活用します。

預貯金に比較して土地家屋の財産が多い場合には相続税の納税資金の対策が必要ですし、相続税の負担を軽くするためには贈与等の対策を検討する必要があります。

将来の相続税額を把握し生前対策を行う場合にも、財産目録を活用することができます。

⑤生前対策-相続放棄等、相続方法の選択の準備

相続が発生した時、相続人は、その相続を受けるか(単純承認)、限定的に受けるか(限定承認)、それとも相続放棄をするかを選択する必要がありますが、その期間はわずか3ヶ月です。しかも、相続放棄は撤回することができないため、慎重な判断が求められます。

予め財産目録を作成し財産の全体像を把握しておくことで、相続発生時に慌てることなく最良の判断を行う準備ができます。

参考コラム:相続放棄とは?手続きの方法・期間・注意点について解説

2.財産目録に記載する内容とは?

相続財産目録には被相続人が所有していた現預金や不動産、有価証券といったプラスの財産(資産)の他に、借金等の様なマイナスの財産(負債)を全て記載します。

財産目録を作成する人の都合により、これは載せてこれは載せないといった選択肢はなく、全ての相続財産を記載します。

相続財産目録に抜けているものがあればその分相続税のシミュレーションに誤差が生じるだけでなく、隠し財産があれば相続人同士の話し合いで揉め事が生じる可能性が増加してしまうため、必ず全ての相続財産を記載する様にしましょう。

相続財産目録は、前述した通り、法的拘束力がないため、書式について特に決まりはありません。相続財産目録を利用する人全員がわかりやすい形にまとまっていれば問題ないでしょう。

3.相続財産を調査する際のポイント

相続財産目録を作成するためには、被相続人が所有していた相続財産を調査(把握)して、評価しなければいけません。以下に、代表的な相続財産の調査及び評価に関するポイントを挙げていきますので、ご参考ください。

3.1.預貯金

基本的に、預貯金は通帳を確認します。通帳が未記帳になっている可能性もありますので、必ず記帳しましょう。

近年、ネットバンク普及により元々通帳が発行されていないケースが増えてきています。通帳がない場合には、金融機関からのハガキや郵便物、メール等が来ていないかを確認して、被相続人の口座がないか調べましょう。

預貯金債権の時効は法律で10年と定められているため、10年間動きのない預貯金は金融機関のものとなってしまいます。実は誰も知らない隠し口座があったのに…とならないためにも預貯金の調査はしっかりと行いましょう。

3.2.不動産

被相続人が不動産を所有していた場合には、不動産の種類と評価額を確定する必要があります。

まずは、不動産の種類を調べるために、市役所で名寄帳を取り寄せます。そのついでに、市役所で名寄帳をもとに、被相続人名義の固定資産評価証明書を交付してもらいましょう。

その後、法務局で登記簿謄本を請求します。被相続人名義の土地があれば、相続税の申告の際に利用するので、法務局で土地の公図も請求しておくと良いでしょう。

土地の評価方法には、路線価・実勢価格・固定資産評価等がありますが、一般的には、固定資産評価証明書に基づく評価額を目安として相続財産目録に記載します。

3.3.有価証券

株式や債券等は、株券等を確認し、証券会社に照会します。

会社法改正により株券不発行が原則となったため、手元に株券が無いケースが増えていますので、預貯金と同様に証券会社等からハガキや郵便物、メール等が来ていないかを確認してください。

上場会社の株式等、市場価格のわかる有価証券は評価をしやすい一方で、非上場株式の場合は、パッと見ただけでいくらの評価額なのかわからない場合が多々あります。場合によっては、専門家(公認会計士、税理士等)に株の評価を依頼する必要があります。

3.4.借金

借金は、見つけやすいものと見つけづらいものの差がかなり生じてしまう相続財産です。

住宅ローンやマイカーローン、事業性資金等の様に代表的な借金は、預貯金を調べた上で金融機関に残高証明書を発行してもらえば、一定時点での借入金残高を把握することができます。

しかし、被相続人が誰にも知られたくないといった理由で隠していた借金は中々見つけることができません。まずは、借用書等の契約書の有無を確認し、預貯金等から毎月定額で支払われている形跡がないかを確認します。

また、ハガキや郵便物、メール等を確認する等を行い、借金の有無を正確に把握しましょう。 万が一、プラスの財産よりもマイナスの財産の方が上回っていたら、相続放棄を選択する必要性が出てくるかもしれません。

3.5.その他

その他にも相続財産として、自動車や宝石類、生命保険金等の様なものが一般的です。

自動車や宝石類は時価がわかればそれを評価額として、時価がわからなければ一度査定に出してみる必要が出てくるでしょう。

生命保険金は、受取人が被相続人の場合には相続財産に含まれます。受取人がその他の人である場合には、相続財産に含まれないため、相続財産目録に記載する必要はありません(相続税の計算を行う際には、みなし相続財産として計算します)。

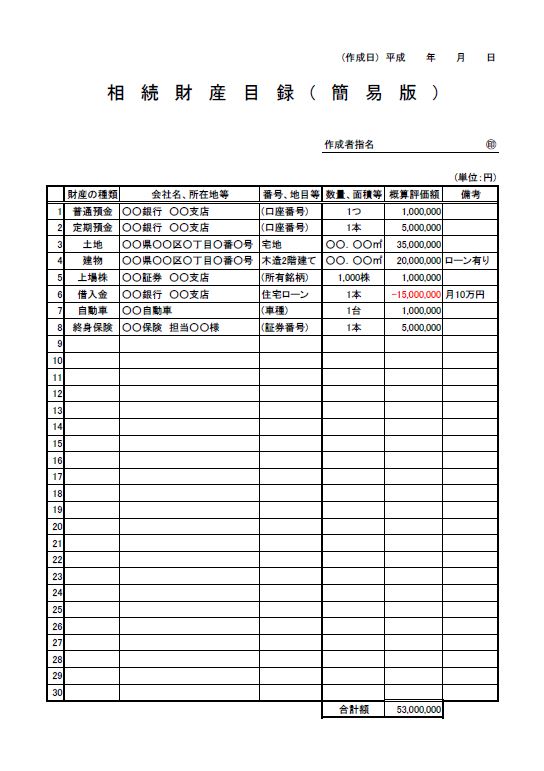

4.相続財産目録(簡易版)サンプル

相続財産目録(簡易版)のサンプルを掲載いたします。参考にしてみてください。

日本クレアス税理士法人

執行役員 税理士 中川義敬

2007年 税理士登録(近畿税理士会)、2009年に日本クレアス税理士法人入社。東証一部上場企業から中小企業・医院の税務相談、税務申告対応、医院開業コンサルティング、組織再編コンサルティング、相続・事業承継コンサルティング、経理アウトソーシング決算早期化等に従事。事業承継・相続対策などのご相談に関しては、個々の状況に合わせた対応により「円滑な事業承継」、「争続にならない相続」のアドバイスを行う税理士として定評がある。(プロフィールページ)

・執筆実績:「預貯金債券の仮払い制度」「贈与税の配偶者控除の改正」等

・セミナー実績:「クリニックの為の医院経営セミナー~クリニックの相続税・事業承継対策・承継で発生する税務のポイント」「事業承継対策セミナー~事業承継に必要な自己株式対策とは~」等多数

【お役立ちコンテンツ】

相続相談はどこにするべき?専門家(税理士、司法書士、弁護士)の強み

【クレアスの相続税サービス】

関連リンク

このコラムは「日本クレアス税理士法人」が公開しております。

東京本社

〒100-6033東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

電話:03-3593-3243(個別相談予約窓口)

FAX:03-3593-3246

※コラムの情報は公開時のものです。最新の情報は個別相談でお問合せください